随着个人养老金时代的到来,公募基金正式参与个人养老第三支柱的时间表也愈来愈近。

为抓住市场风口,把握个人养老的历史性机遇,各基金管理人加快布局养老FOF这种能承接个人养老金长期投资需求的品种, 尤其是管理规模刚刚达到养老目标基金设立要求的中小型基金公司,有的公司更是一口气连报6只。

在业内人士看来,随着个人养老金制度进入快速试行期,养老目标基金可以帮助更多的投资者通过公募基金参与个人养老金。不过,投资者对基金净值波动敏感,对养老金储蓄要求的长期投资观念薄弱等问题依然存在,需要依靠持续投资者教育及制度的激励和约束来解决。

基金公司密集布局养老目标FOF

有公司一口气连报6只

按照今年6月24日中国证监会发布的《个人养老金投资公开募集证券投资基金业务管理暂行规定(征求意见稿)》,最近4个季度末规模不低于5000万元的养老目标基金将先行纳入个人养老金账户可投资范围内。为把握个人养老这一历史性机遇,各基金管理人加快布局养老FOF, 尤其是管理规模刚刚达到养老目标基金设立要求的中小型基金公司,有的公司更是一口气连报6只。

据Wind统计显示,目前已递交募集申请资料的基金中,有55只公募FOF仍在排队待批,涉及26家基金管理人,其中有27只为养老目标FOF。惹人注意的是,英大基金仅在8月16日一天便上报了5只,算上7月份上报的1只,这家公司两个月的时间里连报6只,且均为养老目标日期FOF,分别覆盖2035、2040、2045、2050、2055、2060等共6个目标日期。目前,英大基金旗下尚未有养老目标FOF产品,也无普通FOF。2018年颁布的《养老目标证券投资基金指引(试行)》规定,参与养老目标基金的管理人要达到最近三年平均公募管理规模(不含货币市场基金)在200亿以上的要求。观察来看,英大基金今年二季度末时,非货规模为275.6亿元,而在过去的2020年和2021年非货币规模均在200亿以上,可见,公司可能刚符合条件就上报养老目标基金。此外,信达澳亚8月份也上报了1只养老目标FOF,这也是该基金公司旗下首只FOF产品。

除了英大基金和信达澳亚基金,也有不少基金公司在积极上报。比如,汇添富、建信基金目前均有2只FOF排队待批,且均为养老目标FOF;南方基金也有5只FOF上报,有1只为养老目标FOF,其余4只为普通FOF;广发基金和嘉实基金均有4只FOF,广发有1只为养老目标FOF;华夏基金、华安基金、中欧基金、国君资管、招商基金均上报3只FOF,前两家均为普通FOF,中欧基金和国君资管均有2只为养老目标FOF,招商基金有1只。此外,还有易方达、国泰、富国、大成、申万菱信、上银等基金公司均有养老目标FOF上报。

从新基金发行来看,公募FOF近期也迎来密集发行。据Wind统计显示,截至8月18日,有17只公募FOF正在发行中,其中,7只为养老目标FOF,天弘、大成、景顺长城、嘉实、东方红、易方达、泰达宏利各有1只在发。另外,截至目前,今年以来合计成立87只FOF产品,合计募资规模308.97亿元。其中,养老目标FOF为31只,合计募资规模为78.52亿元。值得一提的是,在87只FOF中,有31只采用发起式设立,其中18只为养老目标FOF。

早期养老目标FOF业绩表现可观

多只成立以来累计收益超50%

自2018年8月首批14家基金公司旗下养老目标基金获批至今,我国养老目标基金市场规模持续扩大。

Wind数据显示,截至2022年6月30日,市场上已成立的养老目标基金共178只,其中目标风险基金99只,目标日期基金79只,其中目标风险基金总规模848亿,目标日期基金总规模168亿,规模已突破千亿元。如果算上下半年以来成立的新基金,规模进一步增加。

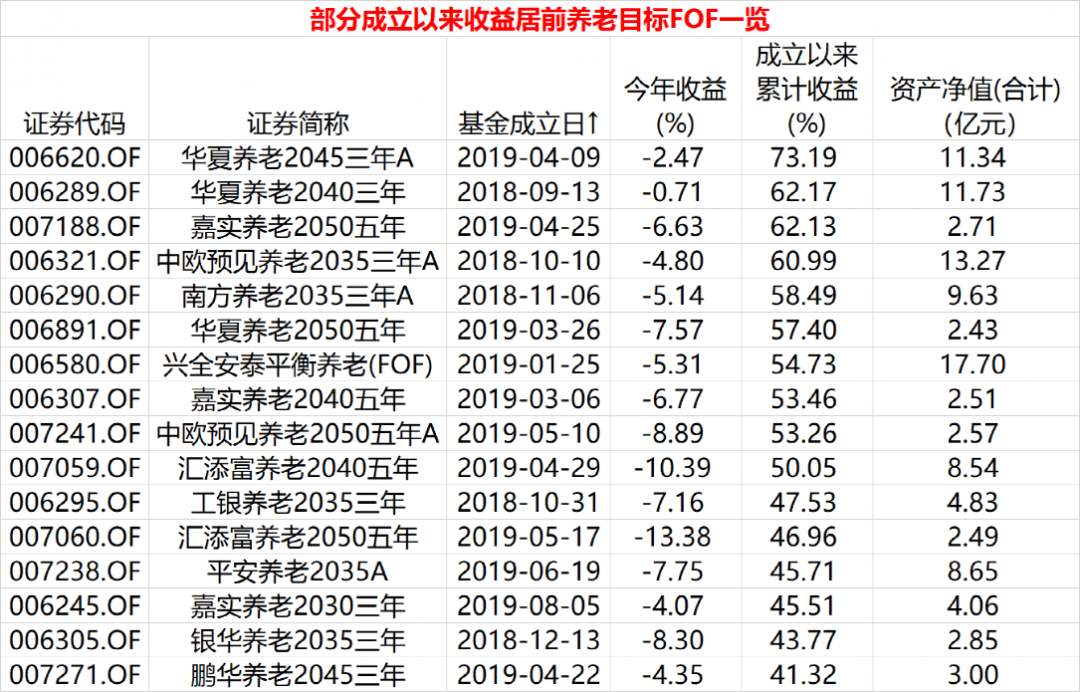

值得一提的是,从早期成立的养老目标基金表现看,多数业绩抢眼,尤其2018年和2019年期间成立的养老目标FOF绝大比例成立以来的收益率超过20%,即便表现最差的也均取得正收益,有10只更是超过50%。具体来看,据Wind统计显示,截至8月17日,华夏养老2045三年自2019年4月9日成立以来累计净值涨幅为73.19%,华夏养老2040三年自2018年9月13日成立以来累计净值涨幅为62.17%,嘉实养老2050五年和中欧预见养老2035三年自2019年4月25日和2018年10月10日成立以来,累计净值涨幅分别为62.17%和60.99%。此外,南方养老2035三年、华夏养老2050五年、兴全安泰平衡养老、嘉实养老2040五年、中欧预见养老2050五年、汇添富养老2040五年自成立以来累计净值涨幅均超50%。

上海证券认为,随着《推动个人养老金发展的意见》和未来《个人养老金投资公开募集证券投资基金业务管理暂行规定》的正式落地,个人养老金制度必将快速进入试行期。目标风险基金和目标日期基金因其投资策略易理解、可验证、及可能较好地同投资者风险偏好或生命周期进行匹配,比较适合作为默认投资选择,从而帮助更多的投资者通过公募基金参与个人养老金。相比之下,目标风险基金的风险收益特征定位更清晰、实际操作中执行度更高;目标日期基金则更可能因其相对灵活性,而为投资者带来超额收益。

不过,在某FOF基金经理看来,当前FOF的较快速发展还不是行业整体的爆发,而是部分基金公司靠渠道和品牌的局部突破。而在养老目标FOF中,中高风险产品规模较小,投资者对持有期较长的产品接受度较低,反映出投资者对基金净值波动敏感,对养老金储蓄要求的长期投资观念薄弱等问题,需要依靠持续投资者教育及制度的激励和约束来解决。

2022-08-18 21: 29

2022-08-18 19: 30

2022-08-15 09: 56

2022-08-15 09: 52

2022-08-13 00: 18

2022-08-11 08: 26