今年A股市场结构性行情鲜明,百亿级的私募证券基金管理人今年以来的产品业绩显示出巨大分化,首尾相差31个百分点。基金君发现,尽管部分百亿私募今年靠把握AI行情,收复了前几年的失地,但仍然有多家百亿私募今年仍然“逆风”,有的甚至亏损10%以上。

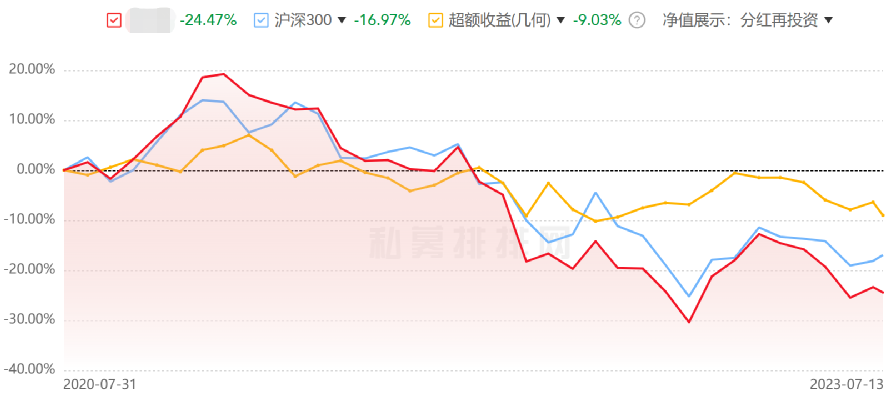

如果拉长时间看,近一年、近两年和近三年,明星百亿私募却有多家旗下产品亏损巨大,有的甚至两年亏损近30%。为何曾经的明星却成了“流星”,经历多轮市场变化也无法将业绩做回去,我们一起来看看。

百亿私募首尾差31个百分点

多家明星私募今年亏损超10%

朝阳永续数据显示,截止7月10日,有业绩记录的96家百亿级的私募证券投资基金管理人(包括股票多头、量化、债券等策略),今年以来的整体收益率为2%左右;其中,有64家百亿私募今年以来旗下产品实现正收益,占比将近67%。

值得注意的是,今年表现最好的一家百亿私募旗下产品平均收益为16.11%,而表现最差的一家百亿私募旗下产品平均亏损达到14.59%,首尾业绩相差将近31个百分点。可见在今年市场行情极具分化的背景下,百亿私募的业绩也差距很大。

具体来看,今年主观多头私募里面,总体表现较好的是广东正圆私募、康曼德资本、望正资产、东方港湾投资、宁泉资产等,旗下产品平均收益率都超过了10%。另外,景林资产、仁桥投资、汉和资本今年旗下产品也都取得了5%以上的平均收益率。

比如东方港湾但斌年内实现逆风翻盘,因把握住了美股AI概念的投资机会,东方港湾旗下的多只产品年内业绩表现突出,更有产品半年收益率近80%。

然而,基金君也发现,在不到四成的今年以来亏损的百亿私募里面,凯丰投资、汐泰投资、泓澄投资、石锋资产等多家百亿私募今年以来旗下产品平均亏损超过10%。

有私募人士分析,今年人工智能、中特估、信创产业等指数涨幅明显,而医药CXO、新能源储能、光伏、风电指数以及食品饮料的白酒指数,都是10%以上的跌幅。“上半年业绩表现较好的管理人或多或少都抓住了今年以来TMT和中特估行情,而暂时掉队的管理人其业绩阶段性承压主要来自消费和新能源板块的拖累。”

多家百亿私募连年亏损

曾经的私募明星为何成“流星”?

如果拉长时间来看近一年的业绩,权益类私募产品总体来看损失比较惨重。

朝阳永续数据显示,截止7月10日,有业绩记录的96家百亿私募近一年的整体收益率为-2.44%,其中实现正收益的百亿私募有42家,占比不到44%;有54家百亿私募近一年旗下产品平均回报是亏损的,占比超过56%。

基金君留意到,有多家主观权益私募近一年旗下产品的平均亏损达到15%,甚至20%以上,比如西藏源乐晟资产、少薮派投资、泓澄投资等。

比如北京某百亿私募,近一年旗下产品平均亏损超过15%,近两年旗下产品平均亏损更是将近29%。

如果从更长的时间维度来看,朝阳永续数据显示,截止7月10日,有业绩记录的90家百亿私募近三年的整体收益率为31.55%,其中实现正收益的有77家,占比将近86%;仅有13家机构近三年收益率为负数。

在近三年收益率亏损的机构中,包括淡水泉投资、源峰私募基金、泓澄投资等,近三年旗下产品的平均亏损都超过了15%。

比如某百亿股票私募,以逆向投资见长,但近三年来旗下产品平均亏损超过20%,近两年更是亏损超过25%,同时今年以来也亏了7、8个点。该机构部分成立于2021年上半年的私募产品,到现在净值跌至0.5元、0.6元附近。

另外,基金君发现,由于近年来连续多年业绩表现太差,有些百亿私募选择在原来披露净值的第三方平台上“隐藏”其产品业绩数据。

基金君了解到,不少投资者曾经在2020年、2021年购买了明星百亿私募旗下产品,到现在持有两三年时间都没有赚钱,且有的亏损比较大,对私募的投研能力产生严重怀疑。为了安抚客户,今年有些私募打算调降管理费。

为什么昔日备受追捧的这些百亿私募,近年来产品却连续亏损,业绩一直无法起来?多位业内人士认为,投资能力圈限制、路径依赖、风控意识不强、管理能力没有跟上规模的增长等都是背后的原因。

沪上一位私募市场人士分析,近年来市场风格发生了巨大变化,从消费核心资产,切换到新能源、人工智能等行情,有些基金经理没有及时去进化自己的投资体系,难以适应变化,就会出现业绩掉队。“有些私募在前几年的行情中,规模迅速扩大至几百亿,管理难度陡然增加。但是他对自己以往的投资存在路径依赖,对一些行业的判断存在惯性思维,对外界环境的变化无法作出及时反应。”

另一位私募渠道人士也指出,当初有些私募产品是高位发行,比如从2020年下半年至2021年2月沪指曾涨至3700点上方,当时三年锁定期产品很好卖,但高位发行基金经理建仓难度大,到现在沪指跌至3200点,部分产品净值还在水位线以下。还有些私募投资经理喜欢高仓位运作,风控意识缺乏,在遇到市场暴跌时也不调仓,导致净值跌下去以后,尤其是亏十几个点以上,想要再弹回去就要付出更多努力。

2023-07-16 13: 44

2023-07-16 12: 35

2023-07-16 11: 45

2023-07-16 08: 26

2023-07-16 00: 08

2023-07-15 18: 31