近81亿,这类ETF火了!

吴君 2023-10-23 15:58

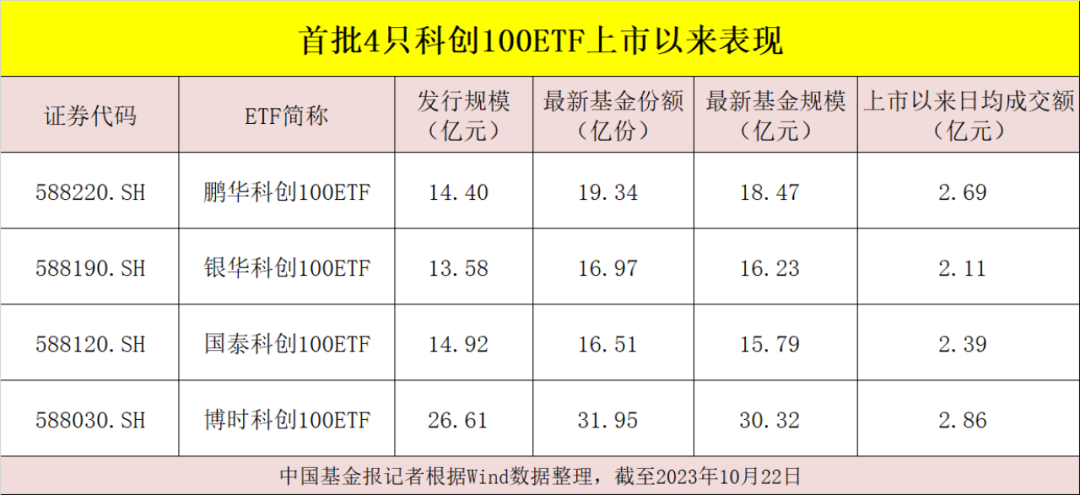

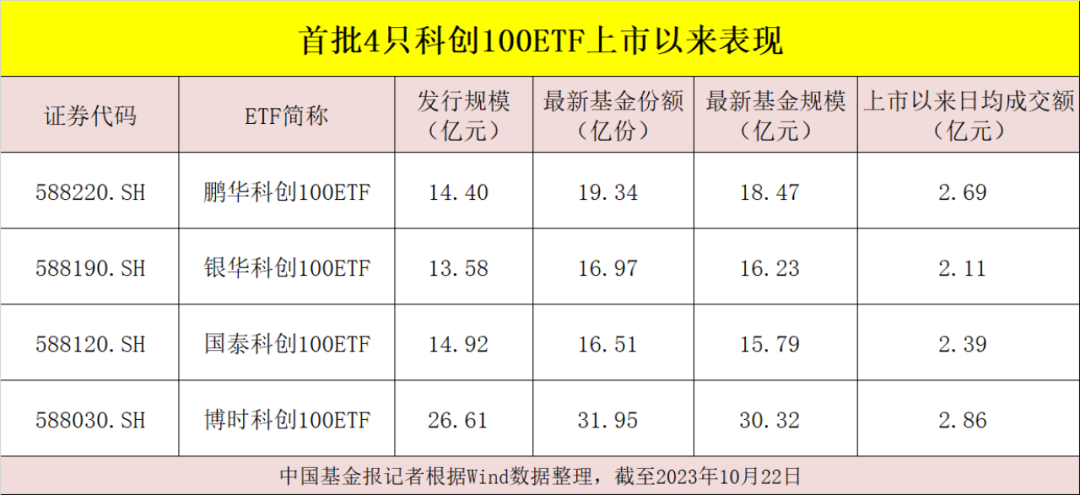

记者发现,首批4只科创100ETF上市一个多月来,最新规模已涨至80.80亿元,较发行规模增长超11亿元,尽管短期科创100指数下跌,但投资者看好其长期投资价值,越跌越买,热情高涨。值得注意的是,本周,鹏华、博时、银华和国泰旗下的4只科创100ETF联接基金开始发行,场外投资者也可以借“基”布局。据统计,截至今年9月,科创50ETF、科创100ETF,还有相关增强ETF的合计规模已超过1500亿元,看好科创板“硬科技”企业的投资价值,不少投资者正在逆势买入相关ETF。市场人士表示,在震荡市场中,投资者需保持价值投资、理性投资,树立长期投资信心,避免被短期波动所影响,同时利用科创板特点,进行多元资产配置,分散风险。尽管短期面临市场下跌,但首批4只科创100ETF自今年9月15日上市以来,一个多月时间规模有了明显增长,截至10月22日,其最新规模达到80.80亿元,较发行规模增长11.3亿元,涨幅超过16%,可见投资者越跌越买,正在积极布局科创100ETF。

“科创100ETF为投资者参与科创板投资提供了更多的选择。短期科创100指数下跌,但科创100ETF规模增长,这体现了投资者对科技创新方向的投资热情。另外,科创100ETF上市时间较短,投资者也在逐渐加深对科创100ETF的了解,在这一过程中,投资需求匹配的投资者可能选择增加对科创100ETF的配置。”盈米基金研究院告诉记者。上海证券基金评价研究中心高级分析师孙桂平表示,首先,科创板100指数具有较好的长期投资价值,作为科创板第二只宽基指数,与科创板50指数相比,聚焦科创板中小股,具有高风险、高收益和高成长等特征,主要分布在电子、医药、机械、计算机等板块,可以享受到中国经济转型带来的高科技企业成长红利;其次,科创100ETF具有工具属性,为投资者精准布局科创100指数提供了便利性,再加上ETF具有低成本、高透明性等优势,资金逐渐流向科创100ETF。“相对于主动管理基金,目前通过ETF投资科创板已经成为主流模式,跟踪上证科创板50指数的ETF合计管理规模已经突破1400亿元。”基煜基金称,资金借道权益ETF逆市净买入,一直是资本市场的常见现象。ETF投资者成熟度、专业度普遍提高,其中很多人热衷于在市场下跌时寻求左侧交易。“科创100ETF短期下跌引发的资金逆市买入,可以一定程度上解释其规模的增长。”鹏华基金量化及衍生品投资部总经理苏俊杰认为,在科创主题行情下,科创100作为中小市值科创宽基指数,相对科创50具有市值更小、弹性更大、成长性更强等特点,当前估值压缩程度也更大,未来有望转化为更高收益。另一方面,首批科创100ETF基金建仓期间超额收益显著,而首批科创100ETF联接正式获批,第二批科创100ETF即将获批,近百亿增量资金有望给科创100带来超额收益。值得一提的是,10月16日,科创100ETF正式纳入融资融券标的,市场认为这意味着将有更多的交易资金涌入,有望有利于进一步提升科创100ETF的场内活跃度和流动性。近期,4只科创100ETF联接基金正式获批,引发市场关注,这意味着场外投资者也可以通过银行、三方销售等渠道购买,借“基”布局高科技产业。10月20日,鹏华基金发布公告称,旗下鹏华科创100ETF联接基金将于10月23日起正式“定档”发行;同时,博时基金、银华基金、国泰基金也宣布,旗下相关科创100ETF联接基金将于10月26日起正式发行。据记者了解,不少市场人士非常看好科创100ETF的投资价值。国泰基金表示,科创100指数是继科创50指数后的科创板第二只宽基指数,囊括了科创板中层市值和流动性较好的优质标的,公司市值主要分布在50亿元至200亿元之间,与定位大市值的科创50指数形成互补。相比科创50指数,科创100指数行业配置更为多元均衡,Wind数据显示,截至10月16日,权重最高的半导体行业(申万二级)权重占比14%,此外,以医疗器械、生物制品为代表的医药领域,以电池、光伏设备为代表的新能源领域,以消费电子、软件开发为代表的新一代信息技术领域等也是指数的重要构成部分,更有利于分散风险的同时,能更全方位地为投资者分享科技创新发展带来的机遇。银华基金称,科创100指数深度挖掘科创板中小盘估值洼地,覆盖一批医药、电子、机械等尖端科技公司,指数行业分布与国家重点支持的六大领域息息相关,长期估值空间广阔。跟踪上证科创板100指数的科创100ETF具有持仓透明、费用较低、操作简便的优点,助力投资者一键布局科创赛道。“国内宏观方面,我国经济当前或处于加速复苏期,且以科创100指数为代表的中小盘成长风格相对占优。”市场人士认为,科创50和科创100两个指数都具有较好的投资价值,也存在一定互补性,为不同投资需求的投资者提供差异化选择。孙桂平称,科创50和科创100都根植于科创板,科创板本身具有较好的投资价值,目前科创板开市已经4年多,截止2023年10月13日,上市企业共计562家,总市值为6.13万亿元,科创板已经成为优质科创企业发展壮大的沃土,同时也催生了投资者对科创板企业旺盛的投资需求。科创50和科创100两个指数各具特色:一是从市值分布来看,科创50呈现偏大盘特征,科创100则有较为明显的中小盘特征;二是Wind预测数据显示,科创100指数的成长性更高,未来两年,科创100指数的营业收入和净利润预计或将保持高增速,增速明显高于科创50指数;三是从历史数据来看,科创100指数波动性更高,收益更高,夏普比率也较高。盈米基金研究院表示,科创50与科创100指数,反映科创板不同市值规模股票的整体表现。在市值特征方面,科创50指数成分股市值较大,科创100指数成分股市值相对更偏中小。指数在成分股行业分布上也有较大不同。目前科创50成分股行业分布中电子行业(中信一级行业)权重较高,科创100成分股的行业分布相对分散,医药、电子等行业权重较高。“科创50和科创100指数体现出不同的特征,对于科创板的投资有互补性,可以匹配投资者不同的投资需求和偏好。”今年在市场整体低迷的情况下,科创板相关指数走势比较震荡,但是投资者看好“硬科技”企业发展前景,纷纷逆势买入科创板相关的ETF进行布局。据统计,截至今年9月,在宽基ETF方面,上交所已推出8只科创50ETF、4只科创100ETF和2只增强ETF,规模超1500亿元;在行业主题ETF方面,已布局科创板芯片、科创板新一代信息技术、科创板新材料等产业共6只细分产品;在策略ETF方面,首批2只科创成长ETF近期已上市。关于投资者该如何布局,孙桂平认为,相对于其他主板市场,科创板具备高成长、高弹性、高波动等特点,对投资者的投资水平提出了更高要求。在震荡市场中,投资者需保持价值投资和理性投资,树立长期投资信心,避免被短期市场波动所影响,同时利用科创板特点,进行多元资产配置,分散投资风险。盈米基金研究院表示,科创板上市公司具有较强的创新性和成长性,但不确定性较大,股价波动也相对较大。随着科创100ETF的落地,科创板相关的投资工具更加丰富,投资者可以充分了解科创板相关指数的特点,考虑自身风险承担能力和意愿的情况下做出相应的投资决策。基煜基金称,科创板主要面向创新型企业,其中的企业具有较高的增长潜力,但部分公司仍然处于发展初期阶段尚未盈利,所以业绩及股价上的波动也会更大。在利用ETF投资科创板时,投资者应当对产品合同进行了解,包括基金产品跟踪的基准指数是如何编制的、投资于哪些个股,因为ETF的投资表现很大程度上取决于跟踪指数的表现。同时投资者需要对产品进行简单的分析,包括规模、流动性、申赎费率、跟踪误差等指标,以挑选出符合自己投资需求的产品。展望科创板市场,苏俊杰表示,当前市场正处于磨底阶段,经济基本面已经逐步好转,稳增长与防风险政策也在不断发力。在市场探底期和回升的第一阶段,估值压缩程度较大的宽基品种具有赔率和胜率双高的特点,值得在底部区域加大配置。“无论是从估值指标、量价指标还是技术形态来看,科创板均处于底部区域并呈现探底回升的态势。而科创板的重要行业如电子、生物医药等均出现积极变化甚至周期性拐点,周期性力量有望带动整个板块不断向上。而未来市场情绪和微观流动性的好转,将带来科创板块和成长风格更大的共振。”