可转债市场又现“强赎黑天鹅”。

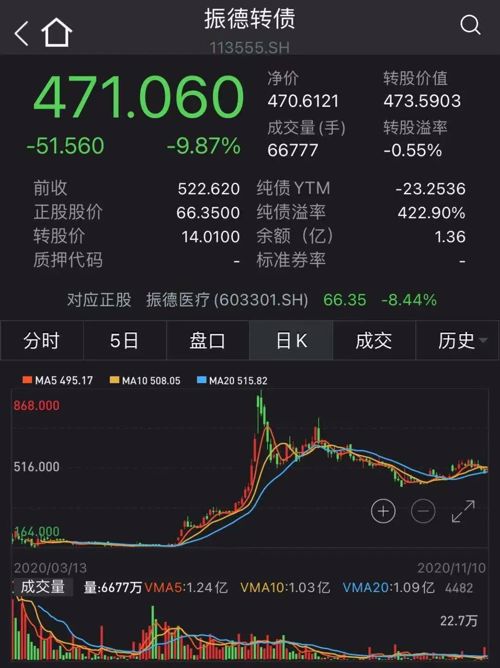

昨夜,振德医疗公告称决定提前赎回振德转债。9日收盘,振德转债的价格已经飙升到了522元,投资者若被强制赎回,或将巨亏80%。

今日,振德转债开盘就大跌,一度下跌12%。

上市不到一年 一度涨超7倍

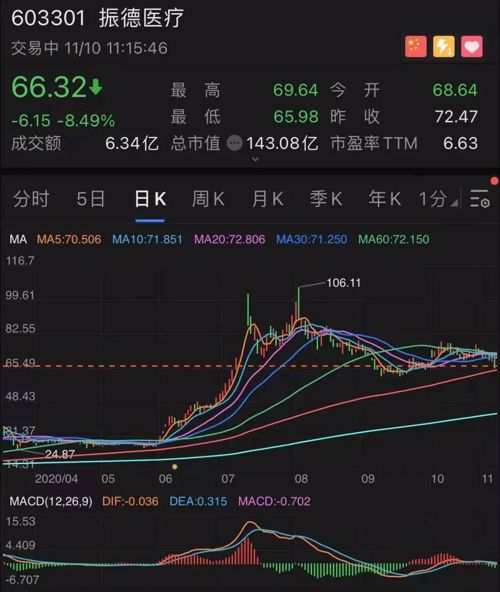

今年以来,在疫情的影响下,振德医疗作为中国最具规模的医疗用品产业集团之一,涨超330%。

在正股大涨的带动下,振德转债也大幅上涨,今年曾一度飙升至868元,年内涨幅超700%。即使今日大跌,振德转债的年内涨幅依然超过370%。

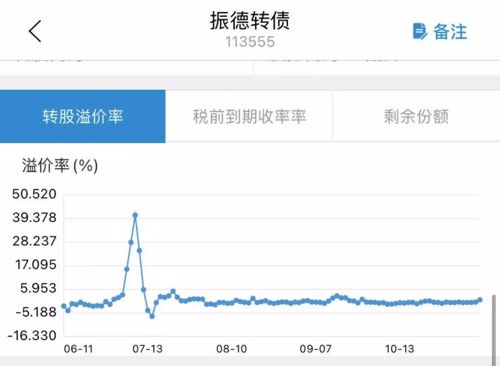

其转股溢价率也曾一度达到40%。

振德转债遭“强赎黑天鹅” 被强赎或巨亏81%

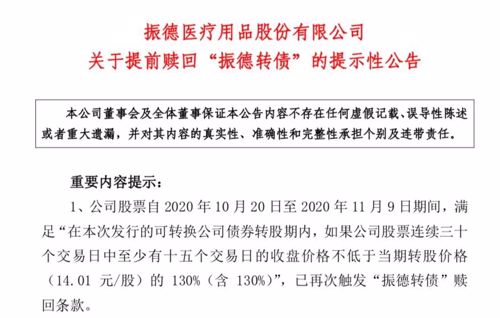

11月9日晚间,振德医疗(603301)披露公告称,公司决定提前赎回振德转债。

振德医疗表示,公司股票自2020年10月20日至2020年11月9日期间,满足“在本次发行的可转换公司债券转股期内,如果公司股票连续三十个交易日中至少有十五个交易日的收盘价格不低于当期转股价格(14.01元/股)的130%(含130%)”,已再次触发振德转债赎回条款。

按照振德转债11月9日522.62元的收盘价计算,若投资者手中的转债被强制赎回,有可能亏损近81%。

公开信息显示,振德医疗于 2019 年 12 月 19 日公开发行了 440 万张可转换公司债券,每张面值 100 元,发行总额达4.4亿元,期限 6 年。“振德转债”于 2020 年 1 月 14 日起在上海证券交易所上市交易,并自 2020 年 6 月 29 日起可转换为公司股份,当前转股价格 14.01 元/股。

今日,振德医疗及振德转债均大跌。

已提示强赎风险 9日收盘仍有溢价

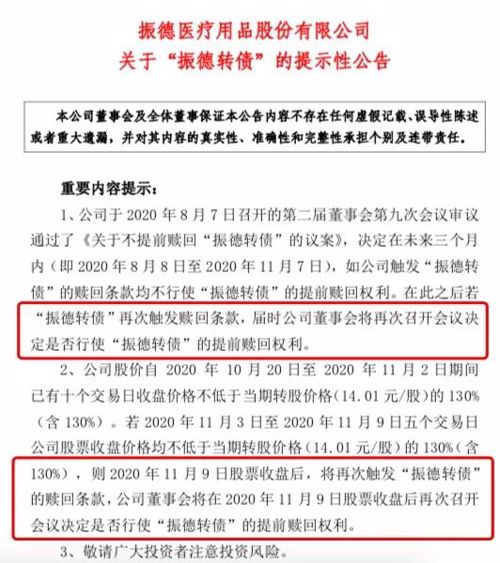

本月2日晚间,振德医疗已发布公告提示转债强赎风险。

振德医疗表示,“公司董事会将在 2020 年 11 月 9 日股票收盘后再次召开会议决定是否行使“振德转债”的提前赎回权利。”

而截至9日收盘,振德转债上涨7.66%,转债价格相对于正股价值依然存在一定溢价。

据Wind数据,截至11月9日收盘,振德转债报价522.62元,振德医疗报72.47元/股。

按照14.01元/股的转股价格计算,振德转债的转股溢价率约1%,依然存在小幅溢价。

10日上午,振德转债一度跌超10%,10点半左右,振德转债的溢价率已经变成负数,处于折价状态。

万里转债遭强赎,8天已跌近35% 还有43支转债可能被强赎

本月,除振德转债外,万里转债启动了强制赎回。

11月2日晚间,上市公司万里马公告称,鉴于公司股票收盘价格在2020年9月11日至2020年10月30日连续30个交易日中,有15个交易日不低于当期转股价格(6.89元/股)的130%(8.96元/股),已触发可转债赎回条款。

2日晚间,万里转债宣布启动强制赎回,当时赎回价格仅为100.21元/张。公告当日,万里转债的收盘价高达232元,若未能及时转股,投资者将会巨亏56.81%。

3日,万里转债大跌24.56%,自宣布强赎以来,万里转债价格已大跌34.67%。

值得注意的是,Wind数据显示,根据可转债提前赎回条款,截至11月9日,包括振德转债在内,已经触发提前赎回机制的可转债已达44只。这意味着,还有43支转债面临着强赎风险。

通常,对可转债进行强赎会对公司的现金流造成一定压力,触发提前赎回机制并不代表公司一定会立即选择强制赎回,但投资者依然需要关注强赎风险。

国金证券固收团队建议重点关注具有以下几个方面特点的可转债个券的风险:1)已触发赎回条件,但未发布赎回相关公告且转股溢价率较高;2)已触发赎回条件,但未发布赎回相关公告且发行人利益相关持券方近期减持频繁;3)已发布“不提前赎回公告”,但距当前时间点较远,或触发条件改变,发行人及利益相关方逐步减持转债。

证监会出新规 防范强赎风险

今年,可转债市场异常火热。据东吴证券研报,可转债在2017年至2019年周成交额均在百亿水平,而10月19日至10月25日,可转债市场的周成交额一度飙升至5000亿元,创下历史新高。

可转债市场炒作一度不断升温,监管也适时出手。

10月23日,证监会发布《可转换公司债券管理办法(征求意见稿)》(以下简称《征求意见稿》),向社会公开征求意见。

为防范可转债的强赎风险,《征求意见稿》《征求意见稿》规定,对于预计可能满足赎回条件的,发行人应当在赎回条件满足前及时披露,向市场充分提示风险。如果发行人决定赎回,应当充分披露其实际控制人、控股股东、持股5%以上的股东、董事、监事、高级管理人员交易本公司可转债的情况。

此外,《征求意见稿》还要求赎回与回售条款设计应当体现权利和义务对等原则,赎回和回售的触发条件、行使期间、行使次数、计息方法等应当平等一致,不得单方面扩大发行人的权利或者限制债券持有人的权利,保荐人、律师事务所应当对条款的公平性进行核查并发表意见。

《征求意见稿》还提出,如果发行人决定不赎回,则在交易场所规定的期限内不得再次行使赎回权。

太平洋证券认为,在监管新规下,可转债热度显著回落,未来将重回理性投资,核心仍跟随A股走势。

银河证券认为,可转换公司债券各项制度的进一步完善,有助于防范交易风险,抑制过度投机,在丰富企业融资工具的同时,保护投资者合法权益,促进资本市场健康发展。