香港万得通讯社报道,2020年即将结束,今年以来各类资产类别的表现孰优孰劣?

Wind对2020年以来全球主要股市、商品、债券和汇市等大类资产做了一个盘点(不包含比特币等另类资产)。数据显示,2020年最大的投资机会来自于商品及风险资产价格大幅反弹,其中白银期货年化收益率超过30%,领涨各大类资产。

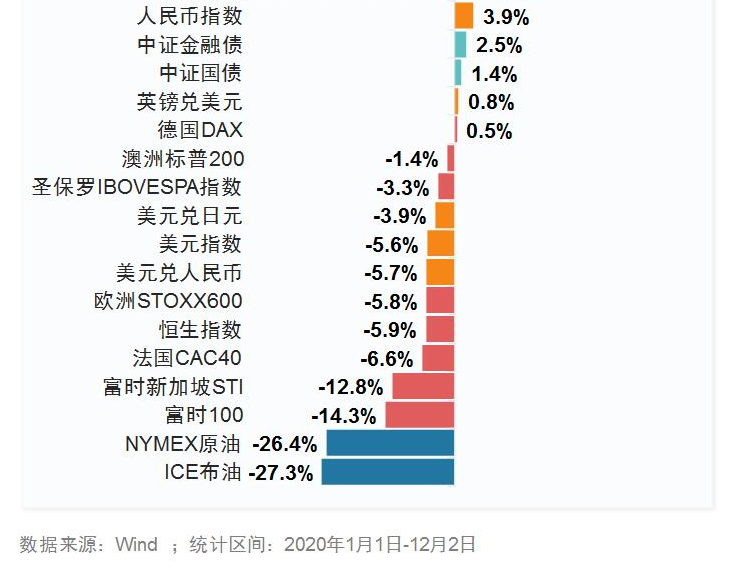

2020年全球大类资产表现

全球股市方面,2020年全球主要市场先抑后扬。年初,代表中国优质上市公司的沪深300指数经过短暂调整后,从3月份开始强势拉升,6月份突破4000点,11月份突破5000点,截至12月2日,沪深300指数今年累计上涨23.7%,,领涨全球主要股市。

汇市方面,今年以来,美元的竞争力逐渐走弱,截止12月2日,美元指数累计下跌5.6%,美元兑欧元、英镑、日元和人民币汇率都失去了强势。

商品方面,受益于全球央行囤积黄金及低利率环境,COMEX白银价格年内上涨35.2%,为近十年来最大涨幅;COMEX黄金价格年内上涨20.5%,同样创近十年来最大涨幅。而原油价格一跌在跌,今年4月份布油一度下探至19.99美元,截止12月2日,ICE布油年内累计下跌27.3%。

全球债市方面,富时欧洲国债指数年内累计上涨11.59%表现居前;国内债券中,可转债市场火热,中证转债指数年内涨近6%。

机构展望2021年大类资产表现

中信证券表示,2021年对应的周期阶段将是债务周期全年下行、通胀周期上行并于年中前后见顶回落,大类资产配置策略分为两大阶段:

1)第一阶段,自当前至明年二季度:股票和商品优于债券。当前A股估值回到2010年以来中位数水平附近,未来估值继续提升空间或将有限,盈利修复成为主要逻辑。A股内部将会分化,建议把握三条主线,一是可选消费与顺周期板块,二是金融风格等低估值板块的修复,三是“十四五”规划催化下的政策题材。

2)第二阶段,明年二季度后:债券优于商品、股票。国内经济修复至潜在增速水平后,边际改善预期完全兑现,金融周期向下的“紧信用”问题逐步凸显、通胀压力缓解,货币政策和监管政策或转向边际偏松,外围中美关系不确定性因素可能重新开始显现,内外环境总体更有利于债券资产。

3)商品内部或将呈现:原油、农产品>有色金属>黄金>黑色系。受益于海外疫情逐步缓解和经济复苏,原油和有色金属表现或将更好,豆粕等农产品在需求提升、库存较低和涨幅落后等因素推动下,亦有较好机会,贵金属配置性价比下降,而螺纹钢和铁矿石在终端需求下行的背景下,中期偏弱。

华泰证券认为,2020年疫情是主线,流动性驱动是核心特征,大类资产“全守全攻”。2021年,经济有望渐次修复+温和再通胀,货币、财政政策先后常态回归,宏观流动性弱化。预计资产波动率降低、相关性弱化,盈利驱动逐渐取代估值驱动。

配置策略上,华泰证券认为明年一季度前全球定价的大宗商品>A股>中国国债>黄金>美债,中美复苏周期错位利好人民币,二季度关注股债强弱切换可能。股市需降低回报预期,挖掘结构性机会+防切换,债市短期逆风、中期或有转机,信用债短期关注错杀机会、弱国企和尾部城投信用利差重估,宏观环境对有色、原油等顺周期大宗商品较为友好。

国元证券认为,商品在明年海外经济复苏与通胀的环境下大概率表现最好。

品种方面,与海外经济复苏密切相关的商品品种可能表现更好,而受制于中国明年的地产调控政策,钢铁等黑色品种的表现可能较弱。

其次,股票一方面将受益于经济复苏带来的企业盈利增长,另一方面也受益于海外货币政策较通胀预期的滞后,但是我们也要看到股票市场目前整体的估值较高。

经济复苏与通胀环境,对于债券市场是较为不利的,因此我们认为债券市场上半年依然走熊,做多机会可能要等到下半年,货币政策有所变动的时候。

对于黄金而言,长期的看多逻辑建立在美元货币信用的逐渐衰弱,国元证券认为这一长期趋势在疫情之后依然存在,但是短期内黄金会受到海外经济复苏的压制,明年上半年,金价可能没有趋势性上升的机会。

中银证券表示,大类资产配置方面,继续看好风险资产,尤其是全球复苏背景下大宗商品价格的上涨,大类资产排序为商品>股票>债券>货币。

国信证券:大类资产配置建议:商品>股票>债券

在大类资产配置建议上,我们认为未来商品表现将最优,股票其次,债券市场表现可能一般。具体来看:

在股票方面,我们认为股票依然处于牛市中,相信国内股市会有不错的表现。但仍然需要关注可能存在的通胀情况,并需要提防外部经济冲击以及明年二季度内在经济走势的自然趋缓对股市的影响,结构上建议侧重于低估值的周期品。

在商品方面,预计“经济恢复的滞后反应”叠加“货币投放引发的胀因素”将强烈支持商品价格,相对来说,商品资产的表现在未来可能会优于股市表现。

在债券方面,整体上看,10年期国债利率的中枢确实下降了,以2014-2015年为分界点(供给侧改革为分界点),10年期国债利率的中枢可能回落到3.2%附近。但展望未来,通胀因素是债券市场最大的压力。