在宣布即将“改嫁”蒙牛的第四天,“奶酪第一股”妙可蓝多发布公告称,蒙牛将30亿入股,交易完成后,蒙牛将取得妙可蓝多控制权。

妙可蓝多股票已于12月7日起连续停牌。自今日(12月14日)起,妙可蓝多恢复正常交易。受此消息影响,今日早盘,妙可蓝多开盘即封一字涨停,报43.09元/股。

蒙牛此次接盘成功,妙可蓝多作为唯一入围前五的国产品牌,将获得蒙牛的品牌背书。而蒙牛的奶酪业务也将跻身第一梯队。

蒙牛拟30亿元入主妙可蓝多 原实控人仍负责经营管理

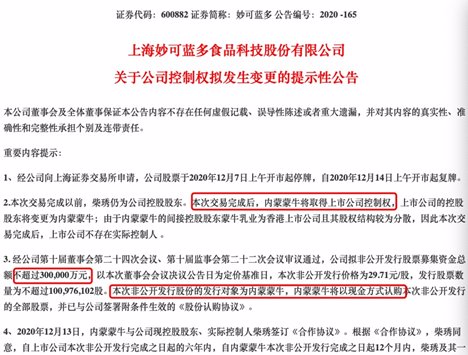

昨日(12月13日)晚间,妙可蓝多发布公告称,公司拟非公开发行股票募资不超过30亿元,发行股票数量不超过10097.61万股,占本次发行前公司总股本的30%,内蒙古蒙牛乳业(集团)股份有限公司(下称“蒙牛”)将以现金方式认购本次非公开发行的全部股票。本次交易完成后,上市公司控股股东将变更为蒙牛。

据披露,本次非公开发行的定价基准日为公司首次审议并同意本次非公开发行方案的董事会决议公告日。本次非公开发行价格以不低于定价基准日之前20个交易日上市公司股票交易均价的80%为原则,经友好协商,确定为29.71元/股。

本次非公开发行募集资金总额预计不超过300,000万元,扣除发行费用后的募集资金净额全部用于一些奶酪制品的生产加工项目。

本次募集资金投资项目实施完成后,公司现有奶酪产品产能不足的局面将得以有效缓解,有助于公司实现规模效应,快速提升市场份额,增强公司品牌的市场影响力,助力公司保持行业领先地位,加快实现中国市场奶酪第一品牌的发展目标。

此外公告中还提到,经双方同意,自蒙牛取得妙可蓝多控制权之日起36个月内,柴琇负责上市公司经营管理,在2021、2022、2023年三个年度内,若上市公司收入复合增长率高于中国奶酪行业平均水平,则柴琇在前述期限届满后36个月内仍将继续负责上市公司的经营管理。约定期限届满后,双方将另行协商确定上市公司业绩考核指标。

不过,根据协议,为进一步优化妙可蓝多的公司治理,蒙牛有权向上市公司推荐一名财务总监,并根据上市公司需求推荐内控、合规、质量等中层及其他高级管理人员。

蒙牛“垂涎”“奶酪第一股”已久

事实上,早在2019年7月,市场就曾传出妙可蓝多要“卖身”蒙牛的消息。彼时,有说法指出双方在价格和收购方式上存在分歧,妙可蓝多要价有点高,最终合作并未谈拢,不过妙可蓝多此后予以否认。

今年1月,蒙牛通过约2.87亿元对价入股妙可蓝多;3月,蒙牛拟以3.15亿元认购妙可蓝多的定增,但这一定增预案在8月宣布终止。

有知情人士对媒体透露,蒙牛3月份的撤出并不是真正的退出,双方仍然有合作延续,应该说蒙牛一直谋求在控股权。此次停牌妙可蓝多是被蒙牛收购,但具体价格不清楚。“这次谈好的收购的价格比此前谈的高很多,收购完成后柴琇退出妙可蓝多,但仍将负责奶酪供应链上游,而蒙牛负责品牌打造,产品研发,下游销售等。”

作为“奶酪第一股”,妙可蓝多的奶酪业务无疑是蒙牛看重的关键业务。今年1月,蒙牛在入股妙可蓝多的同时,还斥资4.58亿元成为吉林科技的第二大股东,占股42.88%。吉林科技是妙可蓝多奶酪业务的生产主体企业。

前三季净利润增长近350% 股价年涨幅近200%

今年来,因股价的大幅波动,妙可蓝多吸引了多方关注。年初,妙可蓝多的股票价格还不足15元,但在8月份,其股价一度上涨到47.2元。妙可蓝多股票已于12月7日起连续停牌。停牌前,妙可蓝多股价报收39.17元/股,年内累计涨幅逼近200%。自今日(12月14日)起,妙可蓝多将恢复正常交易。

10月底,妙可蓝多公布了三季报。前三季妙可蓝多实现营业收入18.76亿元,同比增长61.92%;实现归属于上市公司股东的净利润5284.47万元,同比增长348.50%;公司核心大单品奶酪棒成为业绩增长主要驱动力。前三季度,妙可蓝多的奶酪营业收入为13.43亿元,其中奶酪棒营收高达8.66亿元,占奶酪业务营收的64.50%,占公司总营收的46.20%。

如今,奶酪被视作中国乳业的新兴蓝海市场。智研咨询发布的《2020-2026年中国奶酪行业市场需求前景及竞争策略研究报告》数据显示:2019年我国零售奶酪终端市场规模约65.5亿元,2010-2019年复合增速达到22%,预计2024年将达到112亿元,预计2020-2024年年均复合增速12%。

2019年中国奶酪零售市场中,市占率前五的品牌为百吉福、乐芝牛、安佳、卡夫、妙可蓝多,市占率分别为22.7%、7.7%、6.4%、5.5%、4.8%。其次,国产品牌多美鲜、蒙牛、光明分别排名第 7、8、10,位列第二梯队。

如果蒙牛成功接盘,妙可蓝多作为唯一入围前五的国产品牌,将获得蒙牛的品牌背书。而蒙牛的奶酪业务也将跻身第一梯队。