12月17日,国家发展改革委发布2019年度企业债券主承销商和信用评级机构信用评价结果,主承销商评价对象为2019年度作为主承销商参与过企业债券承销,或承销的企业债券仍在存续期内的87家券商,分为A、B、C三级。

其中,获A类评级的有26家券商,得分排名居前5名的依次是海通证券、天风证券、恒泰长财证券、中信建投证券、财通证券。同时,13家券商遭遇“差评”,被评为C级。

值得注意的是,对于连续两年未独立主承销企业债券以及此次列为C类的承销机构,自评价结果公布之日起,限制其担任优质企业债券的主承销商,并要求这类承销机构加大业务培训力度,提升履职能力。

10月以来,随着多支高等级信用债违约,信用市场遭受了巨大冲击,中介机构一些问题也逐步暴露,监管不断释放加强信用市场监管的信号。有分析认为,国家发展改革委连续5年对企业债券主承销商按年度开展信用评价,不断督促和提升了我国企业债券承销服务质量,有助于发挥优胜劣汰的市场机制作用,帮助发行人、投资者遴选主承销商时有据可循,提高中介服务质量,建立健全企业债券市场信用体系,稳步推动企业债券市场健康、稳定、可持续发展。

13家券商遭“差评”

根据发改委相关文件的介绍,此次企业债券主承销商信用评价的对象为2019年度作为主承销商参与过企业债券承销,或承销的企业债券仍在存续期内的87家承销机构;信用评级机构信用评价的对象为2019年度开展企业债券评级业务的6家机构。

评价开展过程中,采取全市场参与的方式,包括省级发展改革部门、债券受理审核和登记托管机构、发行人、投资人、会计师事务所等有关单位及相关领域专家参与了评价工作。参评机构和专家分别对受评机构的信用情况、专业能力、业务合规性、承销和存续期管理服务质量、评级结果和评级服务质量等各个方面进行评价。

整体来看,受评主承销商、信用评级机构信用情况和勤勉尽责情况较好,业务行为合规度较高,服务质量在一定程度上得到了市场机构及各业务领域专家的认可。同时,在评价中也发现,部分信用评级机构存在未及时进行风险警示,部分主承销商主办的债券存在尽职调查环节未能勤勉尽责,披露信息不及时准确等失职失信及不专业情况。

具体来看,此次受评主承销商合计87家,其中2019年主承销1支及以上企业债券(不含仅参与联席主承销)的机构53家,仅作为联席主承销商参与承销或仅从事企业债券存续期管理工作的34家。

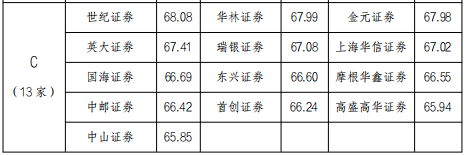

按照评价得分由高至低排序,将87家受评主承销商分为A、B、C三类。其中A类主承销商26家,平均得分90.58分;B类主承销商48家,平均得分79.16分;C类主承销商13家,平均得分66.91分。

此次受评的6家信用评级机构平均得分为86.74分。其中,得分在90分以上的2家。中诚信国际信用评级有限责任公司连续5年得分第一名。

海通证券中信建投等获表扬

发改委表示,对连续5年评价得分前10名的海通证券、中信建投证券,以及连续5年评价得分第一名的中诚信国际信用评级有限责任公司,予以表扬。望上述机构再接再厉,在企业债券承销和信用评级工作中继续发挥示范作用。

同时,鼓励和支持评价结果优良的主承销商和信用评级机构积极参与企业债券工作,发改委将在政策研究、品种创新、业务指导等方面提供更多机会和条件。

此外,鼓励债券发行人在遴选主承销商和信用评级机构的过程中,充分运用信用评价结果,发挥优胜劣汰的市场机制作用。

而评级低的机构将遭遇惩罚。发改委表示,对于存在不诚信、不专业行为的主承销商和信用评级机构,将记入企业债券中介机构信用档案,并在分年度信用评价的相关指标评分中予以体现。对于在债券尽职调查、申报发行等环节存在不诚信、不履职尽责等行为,我委将约谈相关责任机构,并采取相应惩戒措施。

对于连续两年未独立主承销企业债券以及本次列为C类的承销机构,自评价结果公布之日起,限制其担任优质企业债券的主承销商,并要求其加大业务培训力度,提升履职能力。

对于评价结果靠后的主承销商和信用评级机构,请各省级发展改革部门配合发委加强日常监管,对其承销、评级的项目加大监管力度。

值得注意的是,对于低评级中介机构的惩戒措施相较2019年的有所改变。根据发改委2018年度企业债券主承销商和信用评级机构信用评价结果,对于连续两年在主承销商全面信用评价中排名后10位或未独立主承销企业债券的承销商,自评价结果公布之日起,限制其担任优质企业债券的主承销商,并要求其加大业务培训力度,提升履职能力。

监管加强信用市场风险管理

10月以来,随着多支高等级信用债违约,信用市场遭受了巨大冲击,中介机构一些问题也逐步暴露。永煤违约之后,监管对多家中介机构展开了调查。

加强信用违规违法行为处理,夯实信用市场基础的信号也在不断释放。12月14日,中央纪委国家监委网站披露,近日,知名评级机构东方金诚国际信用评估有限公司原总经理金永授、东方金诚江苏分公司原总经理崔润海被“双开”,涉嫌犯罪问题被移送检察机关依法审查起诉,所涉财物随案移送。

关于加强评级的监管,2020年12月11日,人民银行组织召开信用评级行业发展座谈会,会议由人民银行党委委员、副行长潘功胜主持。发展改革委、银保监会、证监会相关部门和交易商协会负责同志,以及市场评级机构、发行人、投资人代表参加会议。

潘功胜指出,信用评级是债券市场的重要基础性制度安排,关系到资本市场健康发展大局。人民银行将会同相关部门共同加强债券市场评级行业监督管理,强化市场纪律,推动我国评级技术的进步、提高评级质量,提升信用等级区分度,进一步推动评级监管统一,真正发挥评级机构债券市场“看门人”的作用,促进评级行业高质量健康发展。

更早之前,11月21日金融委召开第四十三次会议,研究规范债券市场、维护债券市场稳定工作。

事实上,监管和市场早已经对“刚兑”等导致的债市畸形发展表示了极大的忧虑,但是此次永煤等打破“刚兑”,却让市场更为担忧。

光大证券分析师张旭认为,永煤会对市场形成如此大的冲击,一方面,永煤涉嫌违法违规,损害了投资人的合法权益;另一方面,也可能是更重要的,永煤事件过快地弱化了市场的刚性兑付预期。

张旭表示,刚性兑付预期需要通过一次次的违约才能稳步淡化。但是,违约又有可能带来金融市场的波动。在面对市场波动时应坚持市场化法制化的导向,依靠市场法制规则“托底”,不宜过分依赖于政府行政指导,因为后者可能进一步强化市场的刚性兑付预期。

在淡化刚性兑付预期的同时应构建有利于债券融资的良好市场生态,完善信息披露制度,严厉处罚各种“逃废债”行为,切实加大投资者保护力度,增强投资者信心。只有投资者坚信自己的合法权益能得到保障,才不会迷信所谓的政府救助,才甘于自担风险,金融体系的运行也才会更加稳健。永煤债券违约的后续处置也凸显了这一点。金融管理部门和交易商协会从快出手维护了法制权威,保护投资人合法权益,强化了市场约束机制。