12月20日一则公告显示,高瓴资本158亿元受让光伏龙头隆基股份6%股份之后,将原本火爆的光伏行情继续推高,也带动相关光伏企业、光伏指数创出历史新高。

“得光伏者得天下”的行情之下,不仅让一批积极布局光伏领域的主动权益基金成为业绩领跑者,更让光伏ETF也成为本月指数基金中的“黑马”选手。后续还有不少光伏ETF在路上,如银华光伏ETF设限20亿发行,天弘、嘉实、国泰、平安、鹏华旗下品种也将出炉。

银华光伏ETF设限20亿发行 天弘、嘉实、国泰、平安、鹏华在路上

因光伏板块涨势如虹,市场关注度急升,引来多家基金公司积极布局。

日前,银华基金就宣布,银华中证光伏产业ETF在12月29日开始募集,而这只基金限制为20亿。

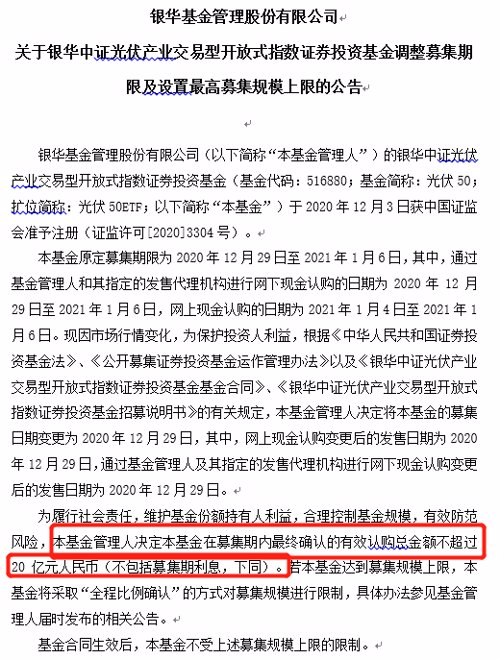

值得一提的是,银华基金专门发布了银华中证光伏产业ETF调整募集期限及设置最高募集规模上限的公告,银华中证光伏产业ETF于2020年12月3日获准注册。原定募集期限为2020年12月29日至2021年1月6日。现因市场行情变化,为保护投资人利益,根据相关规定决定将基金的募集日期变更为12月29日,其中,网上现金认购变更后的发售日期为12月29日,通过基金管理人及其指定的发售代理机构进行网下现金认购变更后的发售日期为12月29日。

同时公告中也显示,为履行社会责任,维护基金份额持有人利益,合理控制基金规模,有效防范风险,基金管理人决定该基金在募集期内最终确认的有效认购总金额不超过20亿元(不包括募集期利息,下同)。若达到募集规模上限,将采取“全程比例确认”的方式对募集规模进行限制。

不仅银华中证光伏产业ETF即将发行,目前天弘中证光伏产业指数型发起式基金已经获批,预计也即将进入发行,而嘉实、国泰、平安、鹏华旗下的相关光伏产品在受理中,也呼之欲出。

基金君发现,其实自7月份以来,不少ETF指数基金就频频宣布“限购”,设置了20亿-100亿元不等的规模上限,如此前华泰柏瑞中证光伏产业ETF也设置了20亿的募集上限。此外,首批四只上证科创板50ETF均设置50亿的规模上限等。

但是,从实际发行来看,有些限购的ETF产品并没有达到募集规模上限。

据一位基金公司产品人士表示,此前对ETF等指数产品发行规模也有要求,不过因为这类产品并没有主动权益基金那么发行火爆,因此影响很小。另一位基金公司人士表示,目前确实是对ETF产品也有要求,也是在引导行业更长期、更理性。

重仓光伏基金业绩大举挤入行业前十 光伏ETF六个交易日吸金38亿元

“得光伏者得天下”的行情,也在年末基金排名战中表现得淋漓尽致。

截止12月24日,全市场公募基金中(不含分级基金),赵诣所管的农银汇理工业4.0以155.92的年内收益暂列公募基金冠军,他管的其他两只基金,农银汇理新能源主题、农银汇理研究精选分别以154.15% 、144.95%的收益分列第二、第三名,同一基金经理包揽公募基金年度业绩前三的现象有望在2020年继续上演。

在排名前十基金中,还有工银瑞信中小盘成长、广发高端制造、创金合信工业周期精选、诺德价值优势等基金。

浏览上述业绩居前的基金三季度末前十大重仓股不难发现,隆基股份、通威股份等光伏类股对上述基金在最后一个月冲刺公募基金排名前十起到了至关重要的作用。

例如,工银瑞信中小盘成长混合基金11月末还排在10名开外,短短18个交易日,就从第11名冲至第4名,从净值走势上看,截止12月24日,工银瑞信中小盘成长本月以来净值上涨了18.66%,该基金三季度末前十大重仓股中,有4只光伏股,其中,阳光电源本月以来大涨近50%,晶澳科技、隆基股份本月涨幅也高达30%。

此外,汇丰晋信低碳先锋、工银瑞信主题策略两只基金更是从11月末接近30名的位置挤进前十名,上述两只基金月内涨幅均接近20%,汇丰晋信低碳先锋前三大重仓股——东方日升、迈为股份、捷佳伟创,清一色全是光伏类个股,截止12月24日,上述三只股票12月以来涨幅42.67%,在汇丰晋信低碳先锋冲入公募基金前十过程中起到关键作用。工银瑞信主题策略三季度末的前十大重仓股中也有3只光伏股,分别是阳光电源、隆基股份、晶澳科技,三只股票12月以来平均也接近40%。

除了“霸榜”主动权益基金,光伏ETF也成为本月指数基金中的“黑马”选手。

华泰柏瑞光伏ETF12月18日登陆上交所,短短一周时间内,净值上涨9.22%,规模更是从成立之初的17.18亿元,接连跨过20亿、30亿、40亿、50亿四道“整数关”,截止12月24日,最新规模达到58.16亿元,逼近60亿大关,华泰柏瑞光伏ETF也是最近一周时间内,规模增长最多的股票ETF,而排名第二的创业板ETF最近一周规模仅增长12.77亿元。

而从份额变化上看,截止12月24日,华泰柏瑞光伏ETF最新场内流通份额为52.46亿份,相比上市首日增加了35多亿份,以上市以来成交均价计算,累计流入资金超过38亿元。

光伏ETF最近几个交易日的交投活跃度上也节节攀升,截止12月25日,最近3个交易日的单日成交金额均超过14亿元,稳居股票型ETF成交金额前五名。

光伏产业指数年初至今涨幅接近100%

Wind数据显示,截至12月25日,光伏产业指数年初至今收益高达99.9%,部分成份股更是在年内实现5倍左右的涨幅。站在目前时点展望明年,如何看待光伏行业的机会及估值,业内人士各抒己见。

在泰达宏利转型机遇基金经理王鹏看来,目前包括供给、需求、技术等多重驱动因素带动下,光伏板块迎来火爆行情。“在需求上,中美欧三大经济体在碳达峰、碳减排方面达成共识,光伏在大部分区域已经平价,且其成本仍在不断下降,未来10年将持续较快增长;供给方面,全球70%的产能在中国,各个环节的龙头公司也都在A股,可投资的标的质地优秀;技术上,perc+、Topcon、HJT等技术进入爆发期,带来设备等环节的很好的投资机会。”

华泰柏瑞指数投资部总监柳军表示,今年正式迈入平价时代以后,无论是中央定调,资本增持还是产业利好,四季度整个光伏产业都处于一个利好密集期。在此之下,全市场唯一一只光伏ETF——华泰柏瑞光伏ETF(515790)上市后这五个交易日体现出了很强的态势,根据交易所数据,光伏ETF规模从17亿增长至66亿。

“光伏行业是今年以来A股表现最好的行业之一,光伏板块的突出表现,主要有两个因素:第一,政策的友好度进一步提升;第二,在市场格局持续改善、龙头企业技术与成本优势增强的情况下,核心企业有望迎来Beta与Alpha共振的收益机会,这是罕见的微观利好因素。” 银华光伏50ETF拟任基金经理王帅认为。

谈及光伏细分领域投资机会,柳军称,光伏产业链的各个模块目前都是中国企业独占鳌头,中国在光伏行业占据着绝对的领先优势。若是担心竞争主产业链加剧的话,一些做光伏辅材或者储能的企业或许会表现相对更好。从产业角度,做下一代电池片异质结(HJT)电池的相关产业链公司也可能会有不错的表现。

对于目前光伏行业的估值水平,柳军建议,要以发展的眼光看问题。“现在来说如果明年产业盈利确定有30%,现在看估值也就30多倍的水平,相比最近也涨的不错新能车板块,又或是医药白酒板块都还是相对较低的。”

王鹏则称,板块行情的掉头核心因素每一次都不是因为估值高,相比估值,他认为更应该关注的风险有两方面:一是光伏玻璃、硅料紧缺导致的供应量低于预期;二是电网消纳能力限制;三是,疫情超预期发展;

王帅谈到,站在当前时点,虽然光伏行业涨幅已经较大,但复盘过去10年光伏行业的数据会发现,光伏行业的整体估值目前并没有脱离历史的区间。与此同时,光伏行业无论是企业的发展战略还是投资者的选股策略都已经有了明显的变化,长期发展趋势和成长确定性成为大家更为关注的因素。