疫情爆发以来,面对资产质量反弹压力,中小银行也在加大力度处置不良资产。

近日,券商中国记者从证监会官网获悉,6家地方农商银行披露了定向增发股份的说明书。值得注意的是,这些农商行的定向发行计划大多要求搭售该行的不良资产或信托财产受益权。

券商中国记者梳理已披露的2020年非上市银行定增说明书后发现,36家银行中有半数银行在定增过程中都要求搭售不良资产,且大多数都是农村金融机构,以及部分城商行。值得注意的是,其中不少机构的不良率都接近或超出监管红线,部分机构监管指标无一达标。

研究人士对券商中国记者表示,定增搭售不良资产是中小银行消化处置不良资产的一种方式,相比各类大行,中小银行处置不良的渠道相对单一。另一方面,由于目前中小银行风险有所上升,导致股权、资本工具的投资吸引力也有所下降。

去年5成中小银行借定增,甩不良“包袱”

近日,证监会官网密集披露多家地方农商行定向发行股票说明书,其中一家农商行定增方案被证监会提出反馈意见。值得注意的是,近期定增的非上市银行均为农村金融机构,且在定增方案中均要求搭售不良资产或信托受益权。

具体而言,1月15日,安徽舒城农商行、江西泸溪农商行、山西阳城农商行、张家口农商行共4家中小银行的定增方案获得证监会审核同意。

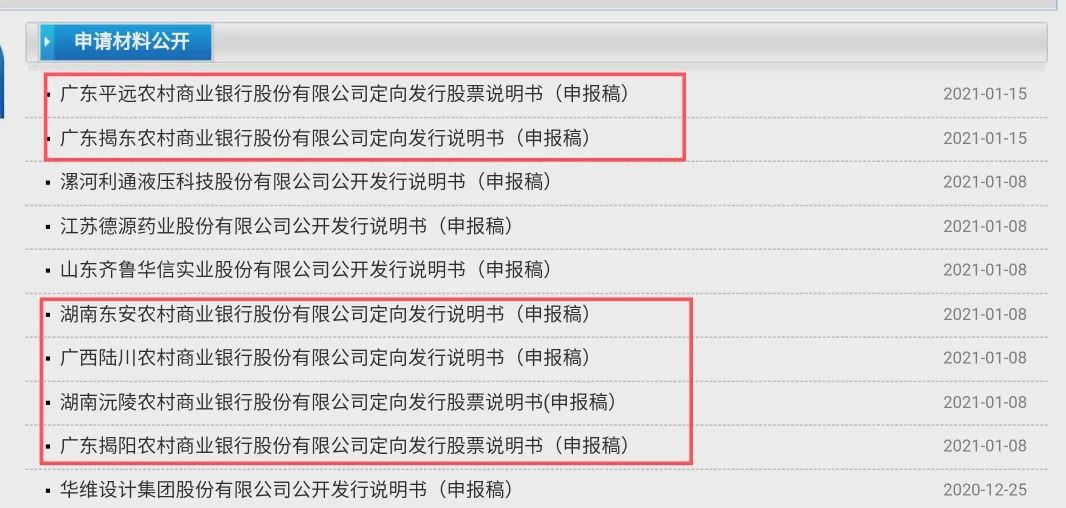

除此之外,1月15日,证监会还公布广东平远农商行、广东揭东农商行定增说明;1月8日披露湖南东安农商行、湖南沅陵农商行、广东揭阳农商行、广西陆川农商行定增说明书申报稿。

券商中国记者注意到,上述中小银行除揭东农商行要求搭售该行的财产信托收益权以外,其余9家均提出要搭售该行的不良资产。券商中国记者梳理上述中小银行的发行计划后发现,10家银行共定向发行股票约22.99亿股,拟募集资金约95.65亿元,其中与不良资产有关的部分条款拟筹集资金约72.6亿元。

如平远农商行对定向增发的股票价格设定为1元/股,同时要求投资者自愿支付1.8元/股的价格购买该银行的不良资产。揭阳农商行定向发行不超过2.9亿股的股票,同时要求投资者支付约4.46元认购由不良资产和债权设立的财产信托受益权。

实际上,不少中小银行在补充资本和处理不良时采用搭售资产的方式处置资产“包袱”。记者统计2020年证监会相关披露信息后了解到,去年共有36家未在A股上市的银行发布定向增发股票方案说明,其中有19家银行都有搭售不良资产的附加条款,要求潜在股东在投资增发股票时按一定比例购买相关银行的不良资产。

中国社科院金融所银行研究室主任李广子对记者表示,定增搭售不良本质上中小银行消化处置不良资产的一种方式,很多银行在最初改制的时候也是通过这种方式由股东消化不良资产。与转让给AMC(资产管理公司)相比,银行可以通过和潜在股东谈判的方式获得相对较高的价格,提高不良资产处置收益。

多家银行监管指标超出红线

据券商中国记者统计数据,在2020年提交定增计划且附有搭售条款的19家中小银行中,有10家银行的监管指标超出红线。除此之外,2021年披露的湖南东安农商行、广东揭东农商行部分指标超出要求。

其中,若以资本充足率、不良贷款率以及拨备覆盖率三项指标来看,河北阳原农商行、山西泽州农商行、湖南南县农商行、广西陆川农商行、湖南沅陵农商行共5家银行均超出红线。

例如,湖南南县农商行定增说明书显示,2020年上半年,该行不良率高达16.56%,拨备覆盖率仅为19.74%,三项资本充足率均为-6.60%,各项监管指标远低于监管部门设定的标准。

在反馈意见中,证监会指出,报告期内南县农商行不良贷款率、资本利润率、核心一级资本充足率、拨备覆盖率等多项指标未达银行监管要求。同时,证监会要求该行进一步披露监管指标不达标的原因和合理性;补充说明未来化解不良贷款风险的打算和安排;报告期内净利润变动较大的具体原因等。

“中小银行普遍存在资本金不足的问题。”邮政银行研究员娄飞鹏表示,“非上市中小银行资本金补充压力大的问题,主要通过优化业务结构降低资本占用,以及丰富资本金补充渠道来解决。在银行盈利能力下降的情况下,通过利润留存补充资本金的空间也在减少,更多的需要通过外援渠道补充,具体包括股权融资、发行次级债、永续债债券等。”

面临资本补充和不良处置双重压力

实际上,不少中小银行在定增说明中表示,定向发行股票的过程中,同时搭售不良资产既可以补充公司资本,提升资本充足率,还能够加快不良资产的清收和处置力度,增强抵御风险能力。

此外,以近日披露的两家广东农商行为例,定增说明书显示,揭东农商行、平远农商行的资产减值损失均出现大幅波动情况。2018年、2019年及2020年1-9月,揭东农商行资产减值损失分别为4.5亿元元、0.52亿元和25.38万元。平远农商银行资产减值损失分别为1030.41万元、120.39万元和2124.94万元。

平远农商银行表示,该行资产减值损失主要由贷款损失构成,2020年因受疫情和经济下行等因素影响,资产质量承压,不良贷款增加,贷款损失准备计提增加。揭东农商行也表示,该行不良贷款率未达到监管要求的主要原因一是由于借款主体自身经营不善未能按期归还贷款本息;二是信用风险化解不及时,积累了信贷风险,造成贷款逾期后清收化解困难等。

通常而言,中小银行面临着资本补充和不良处置的双重压力。中国社科院金融所银行研究室主任李广子指出,“中小银行不良资产处置方式要相对单一一些。比如,近期监管部门出台政策开展不良贷款转让试点,但试点仅适用于国有大行和股份制银行;另外,由于中小银行单笔贷款金额一般较小,所以通常也不适用于债转股等方式。”

李广子对记者表示,目前中小银行资本补充面临的困境主要有三点:

一是对优质股东缺乏吸引力。一方面,中小银行目前风险有所上升,导致股权价值下降;另一方面,目前对股东资质的要求有所加强,对股东行为的限制较多;

二是受包商银行事件等影响,中小银行资本债对投资者的吸引力也有所下降;

三是中小银行的业绩下滑导致内源资本补充能力下降。

针对中小银行风险化解,此前国家金融与发展实验室副主任撰文指出,中小银行面临的风险和挑战,亟须启动新一轮的改革来加以应对。将中小银行的资本补充和体制机制改革相结合,在夯实中小银行风险抵补能力的同时,进一步完善银行公司治理、优化经营机制、提升竞争能力,为地方中小银行经营效率提升、实现长期可持续发展奠定更为良好的基础。