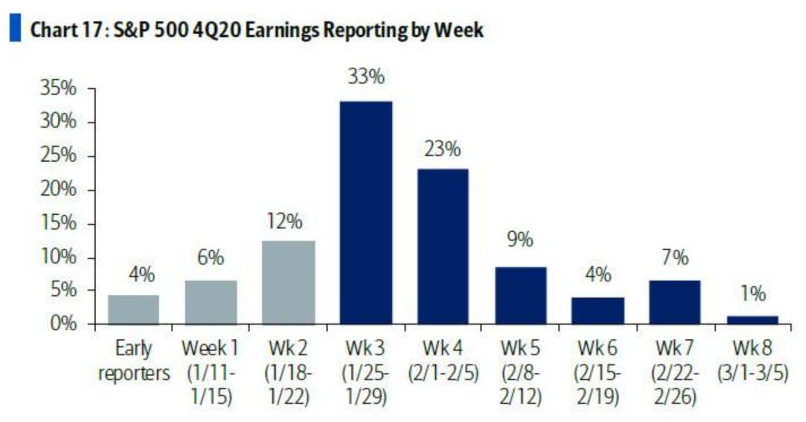

香港万得通讯社报道,随着财报季的到来,标准普尔500指数成份股公司中有66家已经公布了第四季度收益,占标准普尔500指数成份股公司收益的22%。美国银行研报显示,本季度个股收益与业绩表现有所分化,重现2000年互联网泡沫时期的“离奇”景象。

具体来看,美国银行(Bank of America)的萨维塔•萨伯拉曼尼亚(Savita Subramanian)报告称,标准普尔每股收益上周上涨2%,至38.70美元(同比下降8%),73%的公司的销售业绩和每股收益均超过预期,这与上一季度的情况类似,业绩超预期的公司个数创下历史记录。

这也意味着,到目前为止,第四季度收益比美银的每股收益预期高出2%以上(但剔除金融类股后,1月初的收益仅比预期高出1%)。尽管金融类股业绩超预期,并且对2021年的业绩预期普遍积极,但这在很大程度上是由于数十亿美元储备释放,且该行业回报率上周跑输标普500指数。

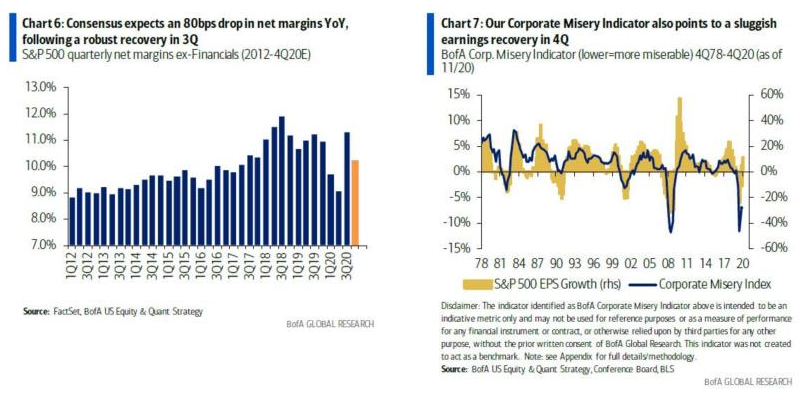

不太好的消息则是,美国银行指出,尽管标准普尔500指数非金融类净利润率出人意料地同比增长10个基点,至11.3%,说明企业实施了积极的成本控制,但分析师预计标普500公司第四季度净利润率同比下降70个基点,至10.2%。在这10个行业中,预计只有材料行业的利润率将较上年同期增长1.0个百分点。事实上,美国银行的企业痛苦指数(该指标与利润周期密切相关,有时引领周期)也在第四季度停滞了,表明第四季度企业盈利复苏乏力。

尽管如此,预期中的利润率增长还是有一线希望的:美国银行的预测分析团队利用收益电话会议记录,计算已公布本财报季的标普500指数企业人气。报告发现,企业信心迄今仍保持积极,目前与2019冠状病毒病前的第四季度水平基本持平,尽管同比数据较上一季度有所下降。也就是说,随着经济重新开放,市场情绪预计将继续改善。

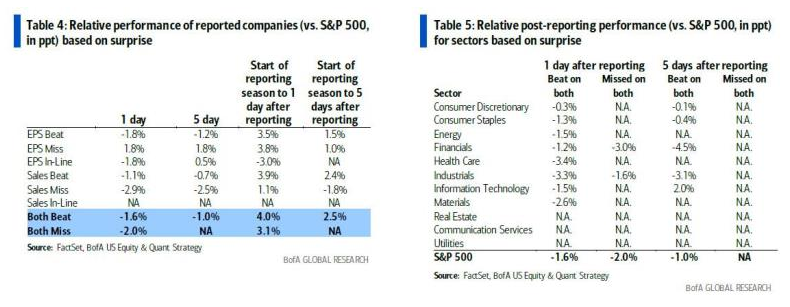

而这也导致了市场上的“离奇”现象:由于标普500指数处于历史最高水平,而且估值也很高,美国银行注意到,到目前为止,那些业绩超预期的企业股价并没有受到财报提振。实际上,那些在EPS及销售业绩都好于预期的公司,在公布财报之后的一个交易日,股价涨跌幅反较标普500低1.6%,这是美国银行数据历史上自2000年互联网泡沫时期以来最糟糕表现。

与此相对,营收和每股收益均低于预期的公司,在公布财报后的第二个交易日表现反而超过了标普500指数。美国银行指出,上次看到这种股价对收益的反应是在2000年第二季度。而在那之后的三个月里,市场发生板块轮动,标普500指数下跌了13%,而价值股表现超过增长股25个百分点。