2021农历新年后A股“开门黑”,节后7个交易日上证综指下跌-3.99%,创业板指下跌-14.64%,代表机构普遍重仓的“茅指数”下跌-15.02%,与春节假期前市场普遍的乐观情绪形成鲜明反差。

春节假期前降仓避险

年初以来,我们的MPLEVS框架(我司用于判断市场整体状况的模型,包括经济/政策/流动性/企业盈利/估值水平/市场情绪)显示,股票市场整体估值高企且局部已达极值。

2020年突发的新冠疫情给全球人民生活和实体经济带来了非常大的冲击,为了应对疫情,各国央行进行了天量货币投放,从而极大的支撑了全球资本市场。我们看到:1)全球利率特别是发达经济体的利率急速下行至极低位置甚至负利率,利率债快速上涨;2)美股在经历数次熔断之后,很快恢复并创出历史新高,估值水平达到历史高位;同时在A股和港股中,具有较长期成长特征的新兴产业、互联网、消费医药类等股票估值大幅抬升;3)全球流动性泛滥以及供需错配使大宗商品在2020年末开始明显上升,通胀预期迅速抬头。

进入2021年,全球各国市场利率渐次波动上行,货币宽松拐点逐渐显现。中国在疫情防控中表现突出,经济复苏走在各国前列。与之相应的,在逆周期刺激政策方面,中国可能是最先考虑退出的。而欧美各国,在经济复苏上,滞后中国半年到三个季度,预计在二三季度欧美经济出现明显复苏后,美联储和欧洲央行也会考虑逐步退出刺激政策。债券、股票市场最先受损于利率上升,风险资产的定价体系在21年面临重构,过去两年中大家习以为常的10-20%业绩增长,70、80倍甚至100倍以上估值的“核心资产”定价体系将被打破。

随着两年牛市的盈利效应推动,投资者情绪高涨,机构“抱团”股票估值处于历史最高水平。基金连续爆款发行-继续推高“抱团”股票-基金净值不断创新高,这样的循环类似于“庞氏骗局”,将市场热度推向了顶点,市场显然已经处于不健康的状态。如果流动性出现拐点,低利率环境被打破,资金的正循环逆转会给这些板块带来踩踏风险。

基于这种判断,春节前我们系统性降低了估值处于高位的“核心资产”板块,以及短期预期透支较为严重的新能源板块仓位,将主要持仓调整为受益利率上行的低估值大型国有银行,以及景气度和估值水平匹配程度更优的各细分子行业龙头公司,并通过对冲操作降低净仓位,投资组合趋于防守。

农历新年后市场突变

春节假期期间海外疫情加速消退、布伦特原油突破64美元/桶,10年美债收益率升至1.3%,本周10年美债收益率进一步突破1.5%关键点位,冲击市场情绪。我们观察到不同于去年以来由通胀预期推动,本轮美债长端收益率上行基本完全由实际利率的上行贡献(10年美债收益率由月初1.1%升至1.5%,美国10年TIPS收益率由月初-1.0%升至-0.6%),而实际利率的上行将对美国经济产生紧缩效应、打击金融资产价格,美联储对这种上行持开放态度更加剧了恐慌情绪,后面需要持续关注波动向其他资产扩散的风险。

从国内来看,大宗商品和外盘股票价格飙升带动节后A股顺周期板块大爆发,对“抱团”股带来明显资金分流,以消费龙头、创蓝筹为代表的“抱团”股持续回调。本周三香港政府迫于财政赤字压力宣布上调港股交易印花税,导致港股带动A股进一步走弱。未来需警惕A股大幅回调可能诱发公募基金净申购趋势发生逆转,市场存在更大幅度调整的风险。

为何要做战略性择时

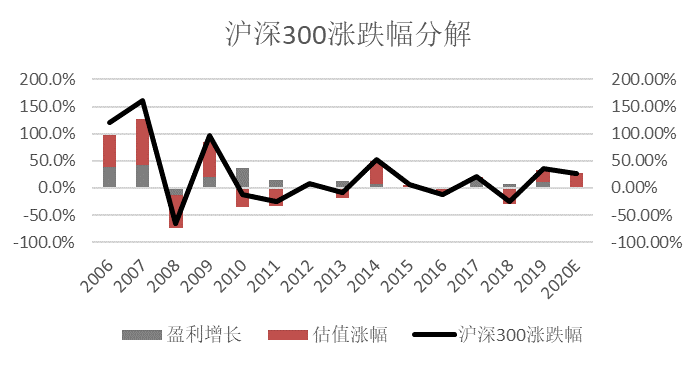

从A股历史看,估值的变化是决定每年市场表现的最核心因素,其受到流动性环境、企业盈利、政策周期、市场情绪等多方面因素影响,在市场长时间估值扩张后尤其要警惕估值收缩的风险。

1、2008年受高通胀、美国次贷危机影响,A股牛熊翻转,沪深300估值大幅收缩,从2007年高点49倍下跌至2008年最低点12.5倍。

2、2010至2013年,在4万亿刺激退潮后,受市场流动性环境收缩、经济预期走弱影响,沪深300公司盈利连续4年正增长情况估值从2009年中高点31.5倍回落至2014年中8倍。

3、本轮牛市启动前的2018年,受国内金融去杠杆和中美贸易战冲击,沪深300估值从2018年初15.8倍跌至2018年底10.3倍。

数据来源:wind、华夏未来

在这几轮市场估值大幅回落过程中,都伴随着个股和基金产品的巨幅回撤,给投资者带来很大损失。与其试图“精准”地研判哪一天是真正的“流动性拐点”,或者每日祈祷极高估值股票仍会有人把它推得更高,不如主动择时,把命运掌握在自己手里,在市场狂热的时候离贪婪的人们远一些。保护好本金和过往收益,控制好回撤,投资人才能更安心分享长期复利,股票市场中最不缺乏的就是投资机会。

积极寻找未来的核心资产

不忘初心,回归长期投资的本质。今年上半年经济因去年疫情低基数导致同比高增速已是市场共识,当前阶段我们更应该关注经济复苏强度的边际变化。

在经历了系统性的风险消化后,我们对A股市场长期机会保持乐观。随着我国经济战略转型,中产阶级崛起,工程师红利逐步释放,完整的产业链和深厚的消费潜力使得在消费、科技、工业制造等领域越来越多的优秀公司脱颖而出,具备全球领先的竞争力。在市场喧嚣的波动中,我们静下心来,审慎甄别、聚焦于未来能够持续长大的成长型公司,在合适的估值水平买入这些公司,支持并分享上市公司的长期持续增长。