没想到,一个多月的时间,特斯拉便从每股900美元的高点,跌到不足600美元。

作为全球新能源汽车龙头,也是2020年全球最受关注的概念股,特斯拉的暴跌,引起一系列跟跌反应:重仓特斯拉的“女巴菲特”,旗舰基金在14个交易日里暴跌25%;国内新能源三巨头更是疯狂暴跌36%、40%、50%,合计蒸发近4800亿,而国内新能源概念龙头们,也迎来至暗时刻……

暴涨超1100%后 特斯拉狂跌1.75万亿

3月5日,特斯拉跌破600美元关口,最新股价为597.95美元每股。至此,特斯拉从1月26日的900美元高峰,跌至最新的不足600美元,跌幅超过30%。

一个多月的时间,特斯拉市值蒸发2700亿美元(近1.75万亿元人民币),最新市值仅剩下5739亿美元(近3.7万亿元人民币)

特斯拉股价跌破600美元,创2021年以来最低。该消息出来后,迅速登上微博热搜。

有网友表示:去年这时候才几十美元,下边还有很大空间。

也有的认为,这只是暂时的。

而数据显示,暴跌前不到1年时间,特斯拉刚刚“封神”,股价在一片质疑中不断暴涨。数据显示,2020年3月19日至2021年1月26日,特斯拉股价暴涨超1100%。

“女巴菲特”旗舰基金14天暴跌25% 2021年由盈转亏,资金疯狂赎回

特斯拉暴跌,去年华尔街风头最劲"女巴菲特",也随之跌下神坛。

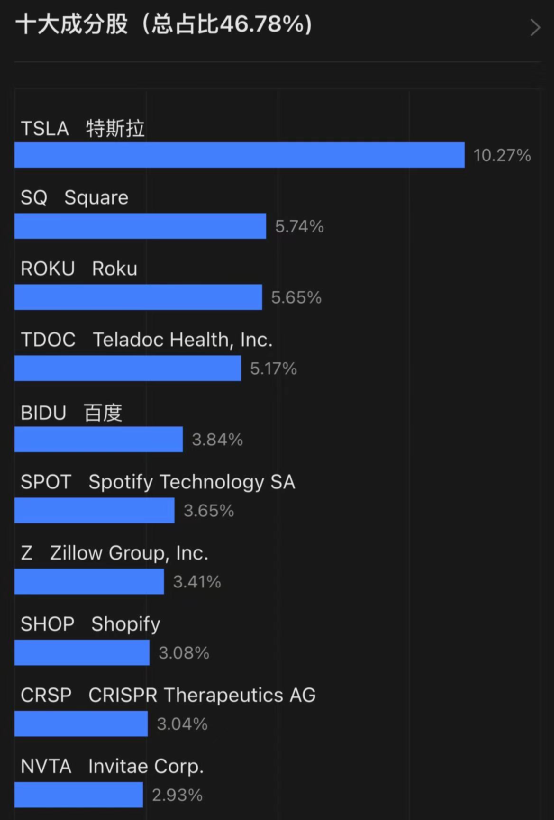

数据显示,“女版巴菲特”、牛市女王Cathie Wood的旗舰基金ARKK基金,这几天随着全球资本市场的大幅度调整,14个交易日下跌了超25%。3月4日,已经回吐2021年全年涨幅,开始转为负值。

而特斯拉为改基金的第一重仓股,持仓超10%。

大跌引发了大量投资者的撤资。据路孚特理柏数据,本周二,投资者从ARK创新基金撤资4.653亿美元(约30亿人民币)。晨星称,周二该基金的单日资金流出规模创纪录。

据晨星数据,去年,Wood管理的266亿美元ARK创新上市交易基金(ETF)是表现最佳的积极管理美股基金。

为何暴跌?据分析,ARK基金重仓的均为科技股,而2月中旬之后,美债收益率飙升引发美股科技板块大幅调整。贝尔德投资策略分析师罗斯·梅菲尔德(Ross Mayfield)表示,“在低利率、低通胀预期、低GDP增长的环境下,这类公司表现不错。但债券收益率飙升时,能源、金融等对经济更为敏感的板块将跑赢大盘,这类公司的股价则首先受到冲击。”

Cathie Wood在近期接受媒体采访时表示,如果收益率继续“大幅”上升,股票的回调风险将越来越高。她表示:“我的确认为,如果利率急剧上涨,我们会看到估值将被重估。”

她指出,“过去20年来,我发现了一件有趣的事情,标普的远期市盈率往往会在20至25倍左右达到顶峰。我认为原因是,大多数投资组合经理或者量化研究人员预计正常名义GDP增长率应在4-5%的范围内,这应该是长期利率的正常水平。我们认为,正常的GDP增长可能更接近3%。”她表示,“如果长期利率趋于在这个水平稳定,将20至25倍的市盈率看作1比4%-5%的增长,那这就是名义增长率的倒数,也是触顶的位置。我认为,估值会重设,市场会感到恐惧。”

一老股东抛售特斯拉180万股 曾表示“最后一个出局”

除了ARKK,一知名投资人在过去半年为客户抛售了180万股特斯拉股票,但他长期依然看好特斯拉,自己持有的特斯拉股票则一股没卖。

当地时间周四晚间,华尔街名嘴、特斯拉老股东罗恩·巴伦(Ron Baron)在接受CNBC采访时表示,过去6个月里为客户出售了180万股特斯拉股票;之所以出售这些股票,是因为它们在投资组合中所占的比例越来越大。

他强调,“卖出每一股股票都很痛苦”,但他认为,对于他自己的客户,卖出特斯拉股票以缓解风险是合适的。

但由于风险承受能力不同,巴伦对他个人持有的特斯拉股票做出了不同的操作。他表示,没有卖出一股个人持有的110多万股特斯拉股票。他还表示,计划保留股份“至少10年”,他认为10年后特斯拉的目标价将是每股2000美元。”

巴伦一直坚持持有特斯拉,他曾对特斯拉CEO马斯克表示,他“将是最后一个出局的”。

蔚来暴跌40% 理想36%,小鹏50%

特斯拉暴跌之下,其它新能源汽车概念股也不能独善其身。其中,国内新能源三巨头更是一个比一个惨。

理想汽车从1月20日的约36美元,一路大跌至最新的22.46美元,跌幅超36%,市值蒸发超115亿美元(约750亿元人民币)

蔚来则从2月10日开始调整,从近62美元跌到至今的38.11美元,跌幅近40%。市值蒸发近400亿美元(约2600亿元人民币)。

小鹏汽车则从1月25日开始暴跌,至今跌超50%,市值蒸发近220亿美元(约1400亿元)。

至此,三大造车新势力市值从高点蒸发约4800亿元。

此外,正在致力于智能汽车制造的百度,2月22日以来,股价也大跌超23%。数据显示,百度也是“女巴菲特”的第五大重仓股。

A股新能源概念股也轮番调整 宁德时代、比亚迪跌超20%

与此同时,A股进入牛年后,也开启抱团股暴跌的节奏。作为去年机构最爱的新能源概念,相关个股也轮番暴跌。

如比亚迪,从2月初的273元每股,跌至最新的不到200元每股,跌幅超26%。市值蒸发超近2000亿元。

宁德时代,则在牛年A股开盘后,轮番下挫,12个交易日暴跌超22%,股价从425元跌至320元每股,市值蒸发超2100亿元。

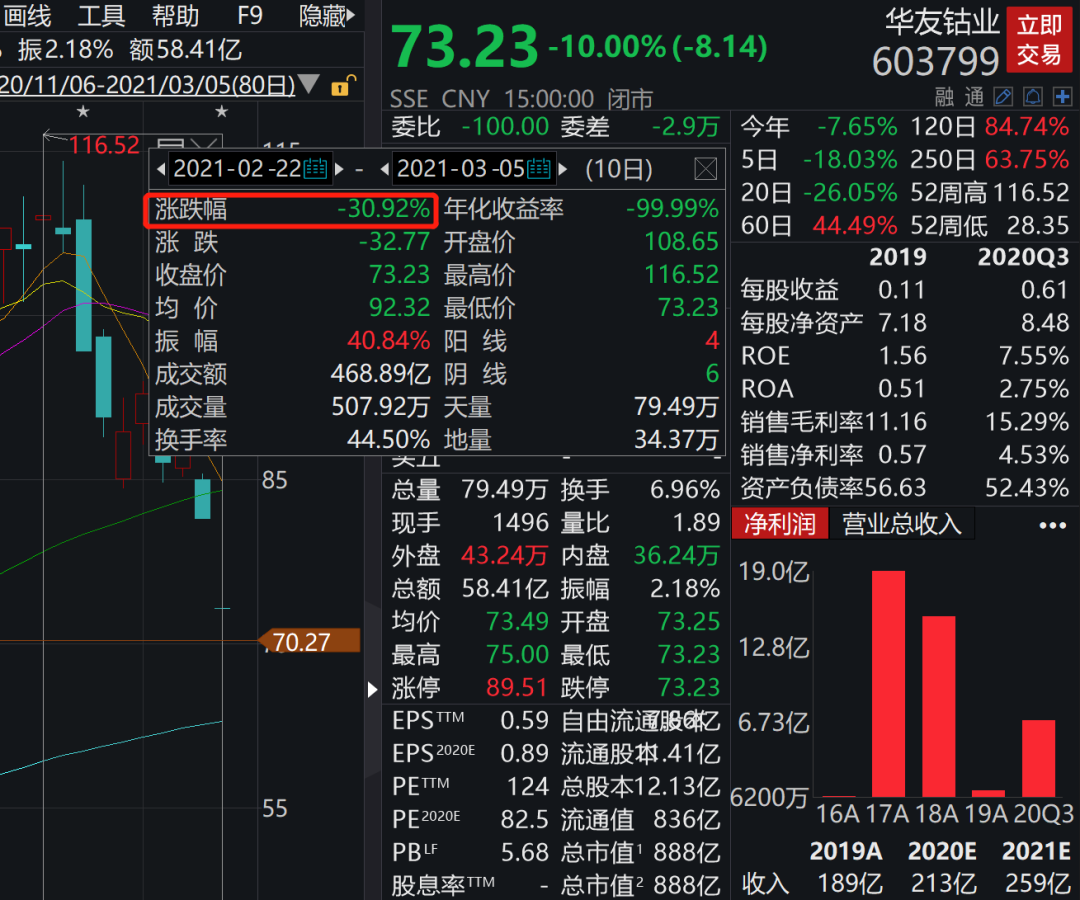

上游的华友钴业则从2月22日起开跌,累计跌超30%,市值蒸发超380亿元。

天齐锂业则跌超40%,市值蒸发超330亿元。

桥水四季度刚清仓特斯拉 高瓴退出新能源三巨头

其实在2020年四季度,不少专业机构便已经开始对新能源概念的相关布局出现分化,不少头部机构已经开始退出。

桥水基金去年底清仓特斯拉。根据13F最新报告,桥水基金在去年四季度清仓特斯拉,桥水将其手中的3.565万股全部抛售。转而增持小鹏汽车约3.8万股。

特斯拉第一大股东Baillie Gifford去年四季度也减持特斯拉近740万股。

高瓴则在去年四季度清仓了国产新能源车三巨头:蔚来、理想汽车、小鹏汽车。三季度时,高瓴刚新进买入上述三巨头,分别买入241.2万股、167.1万股、91.7万股,彼时持有市值为5117.7万美元、2905.7万美元和1839.5万美元,合计持有近1亿美元。去年四季度及时高点清仓,避免了今年以来整个新能车个股的大调整。

此前私募对新能源汽车估值吵起来

值得注意的是,暴跌前夕,1月份时,机构对新能源汽车的估值争议达到峰值。

“良心私募”杨东:光伏等新能源股有泡沫

在今年1月初,有着良心投资人之称的私募宁泉资产掌门人杨东,又传出看空光伏、新能源的观点。杨东曾任兴全基金总经理,2007年股市6000点劝投资者赎回基金、2015年股市高位公开高喊风险,劝大家谨慎买基金,被称为“业界良心”。

宁泉资产当时警示光伏、锂电、电动车股票的风险引发市场关注与讨论。主要观点如下:

严格的说,我们其实是看好光伏,电动汽车,储能这几个方面的巨大发展前景,但我们并非对所有的新能源技术和行业发展都乐观。

再回到投资上,我们也不认为现在是投资光伏、锂电、电动汽车的股票的好时机了,可以和持有人汇报的是我们已经逐步在退出新能源相关的股票,因为目前的性价比对投资者已经很不友好。

也许个别强大且幸运的领先企业可以通过时间来化解估值,成为最终真正的王者,但大多数被暴炒的新能源股票恐怕未来只能以股价的大幅下跌来消化估值了。

神农陈宇支持新能源:不让他们有泡沫让谁有泡沫?

对于杨东的“劝退”,市场的观点不一。其中,神农投资的总经理陈宇,是稍有的公开回怼的人。

1月10日,陈宇微博发长文:《大战方启,岂能退兵》_写在友军宣布撤离光伏,新能源,智能车之际。

他指出,我们这个时代,处百年未有之大变局。 我们的国家和民族正在打一场史诗级的翻身仗。企业界和股市都是正面战场!光伏,新能源,智能车都是产业突围的新方向。不把钱投给他们投给谁?不让他们有泡沫让谁有泡沫?

他认为,我们的股市,就是要让战略新兴产业有“长期”泡沫。"从估值的角度看,若干领军行业呈指数型爆发式增长。新股机会层出不穷,个股成长百花齐放。便宜货其实遍地皆是。价格是不是友好,关键看研究跟不跟的上进度。"

最后他表示:“好不容易赶上三十年一遇的大牛市。买房的钱,固收的钱,存款的钱,还有那些炒垃圾票的钱都往这上面涌。此时退兵?讲不讲武德,有没有信仰?