股价暴跌后,赣锋锂业抛出了一桩价值近15亿的收购案。

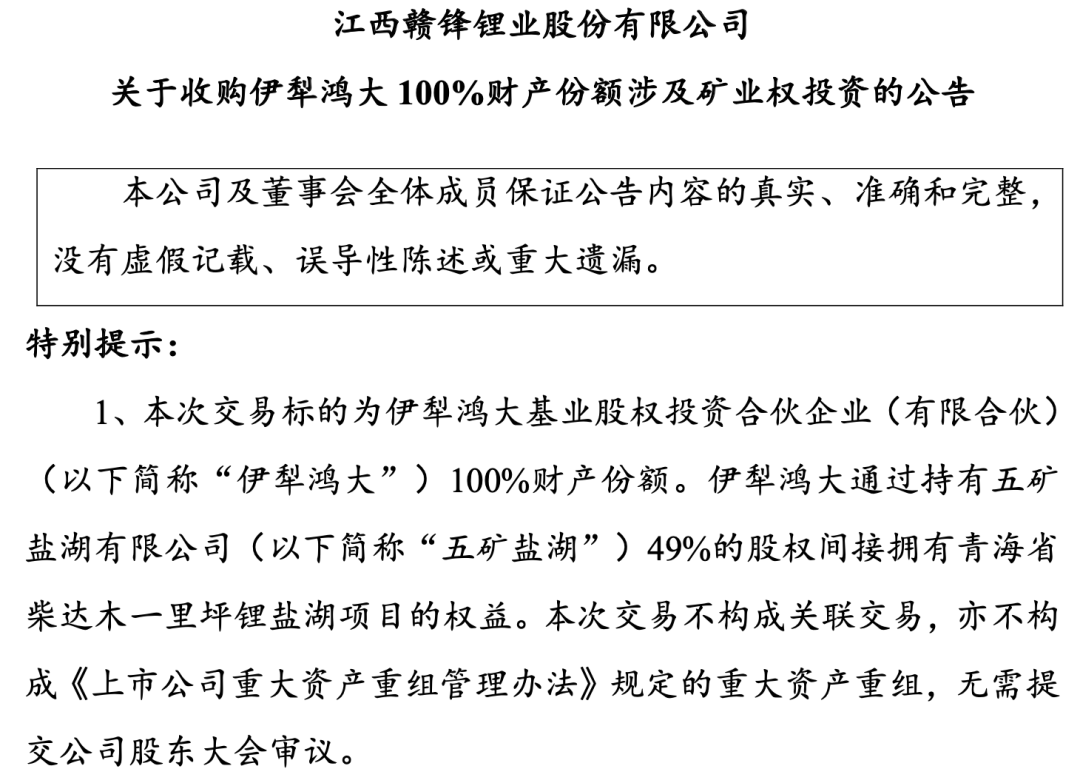

3月8日晚间,赣锋锂业发布公告称,经董事会审议通过,该公司及全资子公司青海良承矿业有限公司(简称“青海良承”),拟以自有资金14.70亿元的价格收购伊犁鸿大基业股权投资合伙企业(有限合伙)(简称“伊犁鸿大”)100%财产份额,进而间接拥有青海省柴达木一里坪锂盐湖项目的权益。

14.7亿收购锂盐湖权益

赣锋锂业表示,该公司于3月8日召开第五届董事会第十九次会议,审议通过了《关于收购伊犁鸿大100%财产份额涉及矿业权投资的议案》。

具体来说,赣锋锂业及全资子公司青海良承将以自有资金14.70亿元人民币的价格收购朱乃亮、西藏鸿大新能源科技有限公司(简称“西藏鸿大”)及中信证券(代表“中信证券鸿大1号定向资产管理计划”,简称“中信证券”)持有的伊犁鸿大100%财产份额。

本次交易完成后,赣锋锂业持有伊犁鸿大0.18%的财产份额,青海良承持有伊犁鸿大99.82%的财产份额。

而伊犁鸿大通过持有五矿盐湖有限公司(简称“五矿盐湖”)49%的股权,间接拥有青海省柴达木一里坪锂盐湖项目的权益。本次交易完成后,赣锋锂业将获得五矿盐湖的董事、监事席位,并根据五矿盐湖章程有权提名总经理,并将可能产生关联交易。

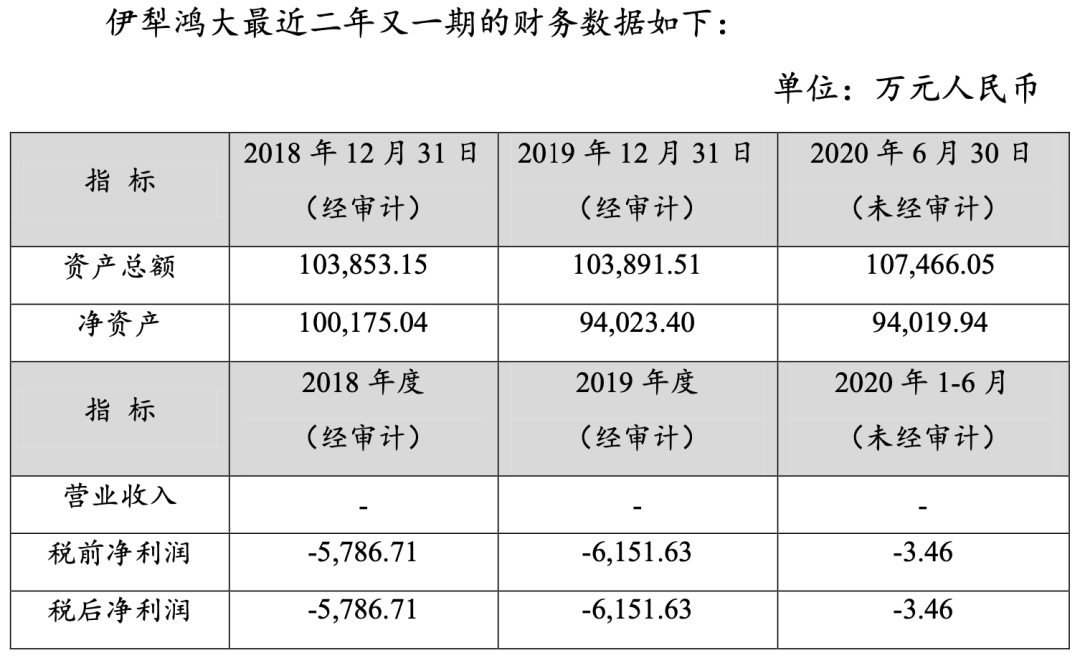

根据公告,截至2020年6月30日,伊犁鸿大未经审计的财务数据显示,其资产总额为10.75亿元,净资产为9.4亿元,资产负债率为12.51%,且2020年上半年税后亏损3.46万元。若按照资产总额10.75亿元估算,则此次赣锋锂业支付的14.7亿元交易对价,相当于溢价37%。

需要注意的是,虽然已经专业机构评估,但柴达木一里坪锂盐湖项目仍可能存在总资源量、储量与实际总资源量、储量、实际可采储量不一致的风险;且受其所处环境的自然条件约束,可能存在安全生产、环境保护等风险;受国际政治、经济环境、产业政策的影响,锂产品价格波动也会影响该项目的经济效益。

赣锋锂业则强调,本次交易不构成关联交易,亦不构成重大资产重组,无需提交股东大会审议。但该交易需经各方有权机构批准后生效,并取得工商登记部门的核准备案,存在未能获得批准或股权不能登记成功的风险。

股价已跌三分之一

3月8日当天,新能源汽车概念股再次跌势不止,截至收盘,赣锋锂业A股股价下跌8.55%,收于90.08元,总成交额39.3亿元,最新市值1216.9亿元。

值得注意的是,赣锋锂业A股自1月25日创下历史新高后,就一路下行,股价更是在12天大跌34%。

与此同时,赣锋锂业H股近期同样持续回落,截至3月8日收盘,该股当日下跌14.57%,收于83.25港元。同时南向资金亦连续流出,wind数据显示,1月25日至3月6日,港股通持有赣锋锂业H股比例由46.35%下滑至40.46%,而在本年初这一数字还是54.01%。

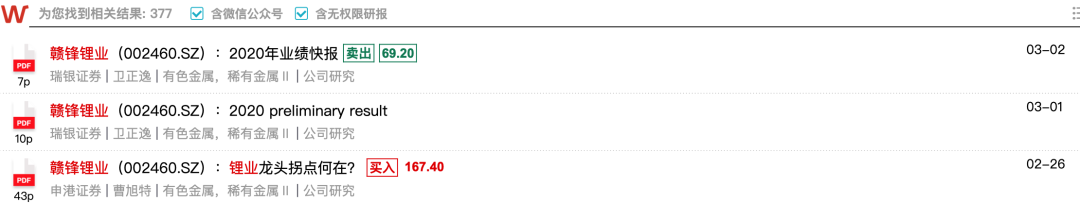

有趣的是,面对赣锋锂业股价的连日下跌,机构给出了不一样的建议。瑞银证券在3月2日针对该公司2020年业绩快报给出了“卖出”评级,对应A股目标价69.2元。而就在一周前的2月26日,申港证券还对赣锋锂业A股给出了2021年180倍PE估值,对应目标价167.4元,首次覆盖并给予“买入”评级。

申港证券分析师曹旭特分析认为,赣锋锂业作为锂业龙头,左手资源锁定价值,右手产能价值兑现。对比业内公司,该公司资源、产能比较优势明显。从行业空间看公司市值,目前并未高估。中长期看,锂价进入上升通道,短期看2021年底或出现阶段性拐点。未来两年虽然供需关系未反转,但锂价仍有很强支撑。

与此同时,有色钢铁行业首席分析师邱祖学也表示,欧洲多国2月份新能源车销量数据可观,增长率及渗透率维持高位。国内大部分材料企业因春节假期备货至3月底,但由于春节后报价快速上行,计划于3月中旬开始进行采购,全球终端需求持续增加叠加原材料供给依旧紧张,继续看好钴、锂价格上行。

持续布局锂矿资源

事实上,赣锋锂业一直在持续获取全球上游优质锂资源,不断丰富与拓宽原材料的多元化渠道供应。

赣锋锂业在2020年半年报中表示,取得优质且稳定的锂资源对该公司业务的长期稳定发展至关重要。其将通过进一步并购和勘探不断扩大现有的锂资源组合,并侧重于卤水的提取开发。2020年,赣锋锂业计划将对阿根廷MineraExar的股权增持至51%,并积极推进Cauchari-Olaroz锂盐湖项目的开发建设,该项目计划于2021年投产。阿根廷Mariana项目已于2019年顺利完成了可行性研究工作,并且正在开展环评、中试、建厂设计工作。

赣锋锂业还在2019年收购了墨西哥Sonora项目股权,该项目预计会成为全球黏土提锂的领先项目。赣锋锂业称,将利用产业价值链的经验及对市场趋势的洞悉力,继续积极探索进一步取得锂资源的可能性,丰富优质锂资源的核心组合,为中游及下游业务进一步提升提供可靠且优质的锂资源保障。

与此同时,赣锋锂业还在2020年8月6日顺利完成可转债赣锋转2的发行工作。据介绍,赣锋转2拟募集资金总额21.08亿元,用于认购MineraExar公司部分股权项目及万吨锂盐改扩建项目。赣锋锂业认为,此次可转债发行与募投项目的实施,有望进一步增强资本实力,降低原材料成本,扩大产品规模,巩固行业龙头地位。