不是我不明白,是A股变化太快。

牛年春节前还爆款频现的新发基金,春节后遭遇了冰点,发行规模出现断崖式下降。

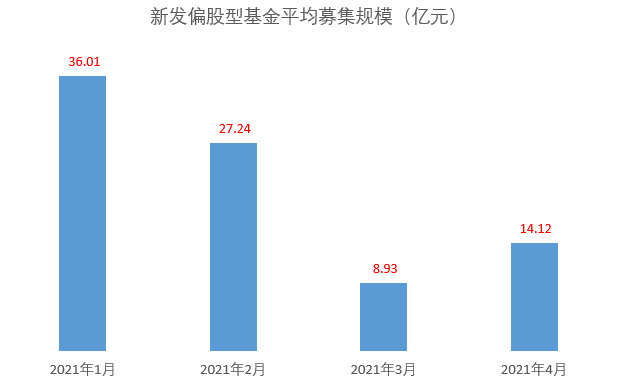

Wind数据显示,2021年1月、2月、3月,偏股型基金的平均募集规模分别为36.01亿元、27.24亿元、8.93亿元。

注:偏股型基金包括普通股票型、股票指数型、偏股混合型、灵活配置型、平衡混合型等五类。

数据来源:小基快跑,Wind

4月份数据截至20210423

不仅规模越发越小,还频频出现延长募集期限,甚至发行失败。

2021年2月以来,已经有6只偏股型基金公告发行失败,48只公告延长募集期。

别人贪婪时恐惧,别人恐惧时贪婪。

基金发行遭遇冰点,表示市场进入底部区间,是入场的好时机。

逻辑上没毛病,那事实真是这样吗?

还是用数据说话吧。

我们把“基金发行遭遇冰点”用三个数据来体现:

1、平均募集规模

2、公告发行失败的基金数量

3、公告延长募集的基金数量

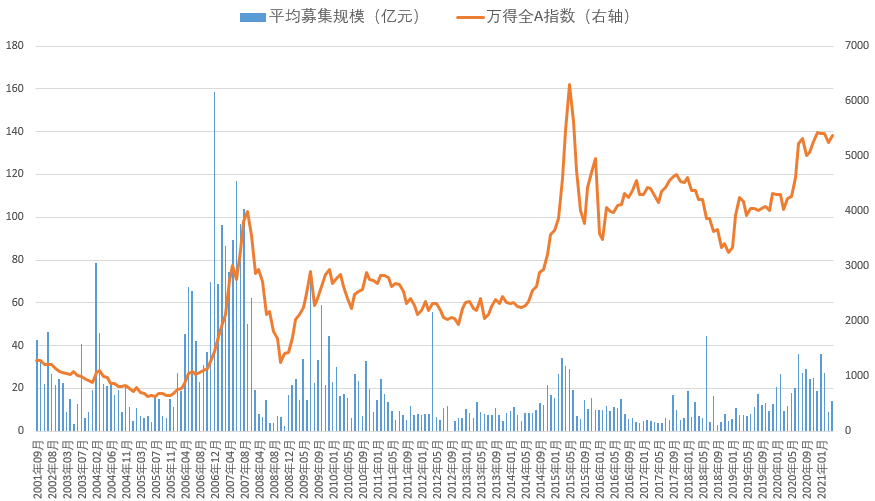

首先来看偏股型基金平均募集规模

从下面这张图可以看到,偏股型基金平均募集规模和市场行情明显是正相关,在指数处于低点时,平均募集规模也大幅减少。

数据来源:小基快跑,Wind

统计区间200109-202104

那么,现在的新发基金募集规模算不算冰点呢?

远的就不说了,我们对比一下这轮牛市的起点,也就是2018年12月至2019年1月,这两个月的偏股型基金平均募集规模分别为4.88亿元、5.87亿元。

还有更低的,2018年9月,平均募集规模为2.95亿元。

而在2016年11月至2017年8月,偏股型基金平均募集规模连续10个月都在6亿元以下。

所以,从平均募集规模来看,现在的冰点可能并不太“冰”。

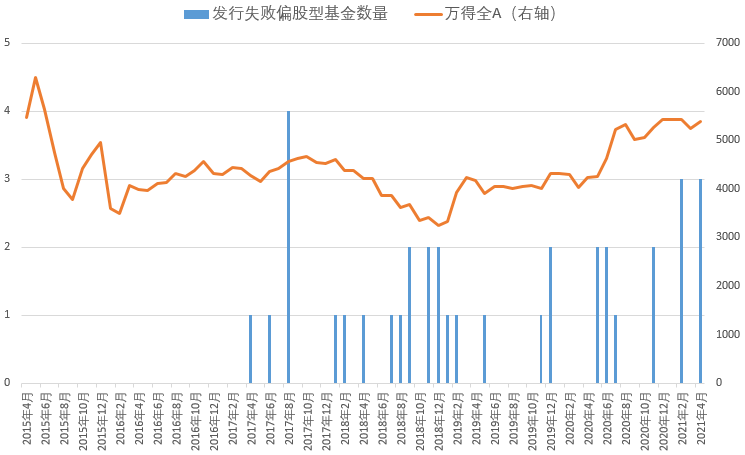

再来看看公告发行失败的基金数量

偏股型基金发行失败这事儿,其实并不常见。Wind数据显示,2017年4月才出现第一例。

2017年8月,有4只偏股型基金公告募集失败,是数量最多的一个月,但市场并没有见底,Wind全A指数在这之后继续下跌。

数据来源:小基快跑,Wind

统计区间200109-202104

2018年、2019年、2020年均出现过单月两只募集失败的案例。

2021年2月和4月,分别有3只,是募集失败数量第二多的月份了。

但从历史数据看,募集失败数量这个指标并不能和市场的低点挂钩。

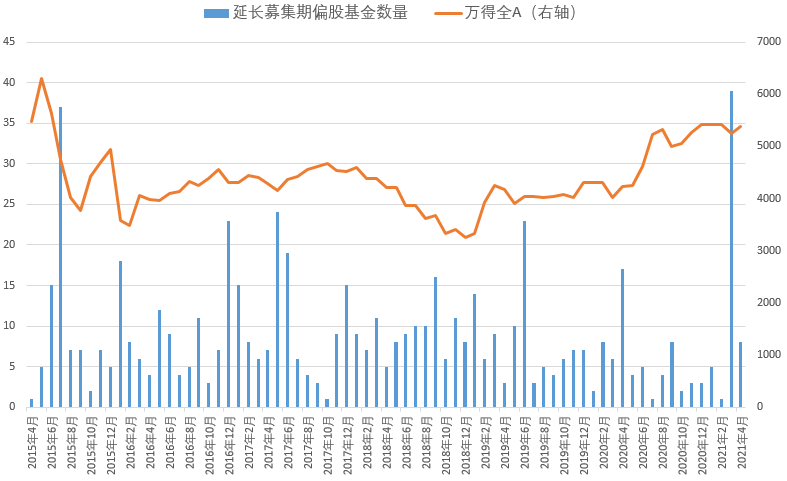

最后看看公告延长募集期的基金数量

Wind数据显示,2015年4月之前,只出现过两例偏股型基金延长募集期限。

随着基金发行数量的增加,延长募集期也变得常见起来。

2021年3月,有39只偏股型基金延长募集期,是历史上数量最多的一个月。

但从下面这张图来看,这个数据,也不能和市场低点挂钩。

数据来源:小基快跑,Wind

统计区间200109-202104

总结一下,就偏股型基金发行而言,平均募集规模和市场行情相关性比较大,但发行失败数量和延期募集数量,并不能和市场低点挂钩。

而当前的偏股型平均募集规模,和历史数据相比,还不算真正的“冰点”。

最后,我们不妨用其他几个指标看看,现在的市场到底算不算低点。

A股新增开户数

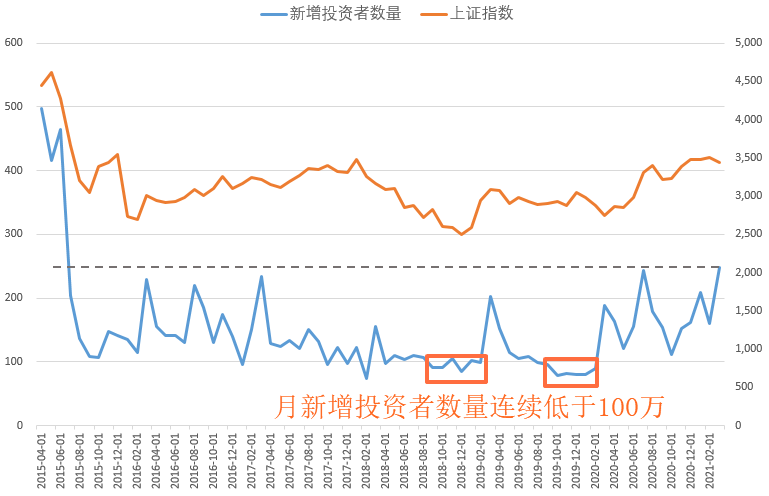

我们把新增投资者数量和上证指数的走势叠加在一起,可以看到:

股市处于相对高点时,新增投资者数量较多,股市处于低点时,新增的投资者数量就比较少了。

数据来源:小基快跑,Wind

统计区间201504-202104

2021年3月,A股新增投资者数量为247.74万,超过了2020年7月的242.63万。

不过仍远远低于2015年峰值。

如果新增投资者数量连续几个月低于100万,则表明股市人气低迷,是阶段性低点的概率比较大。

比如2018年4季度,2019年8月到2020年2月。

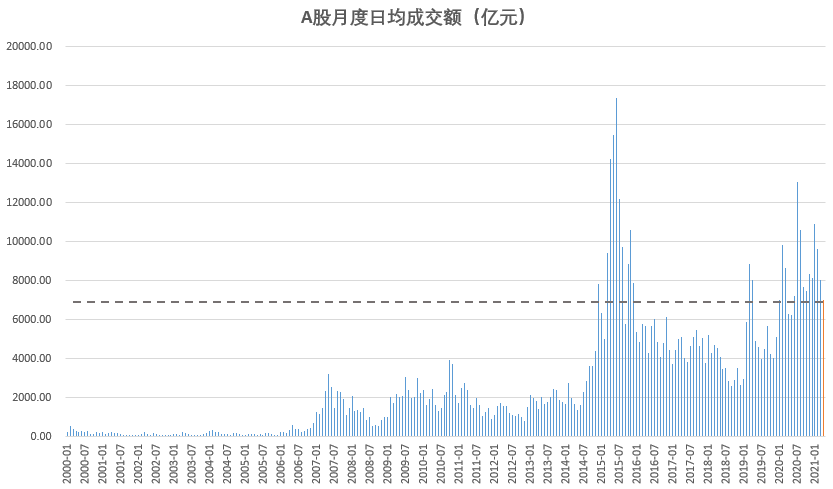

A股成交额

从历史成交数据看,如果连续突破万亿大关,大概率表明市场阶段性过热。

2015年4月-7月,2020年7月-8月以及2021年1月期间,A股日均成交金额均突破了1万亿元。

这三个时点也对应了A股的相对高点。

2021年4月以来,A股每天的成交金额在7000亿左右,较前期已经大幅下降。

数据来源:小基快跑,Wind

截止日期20210412

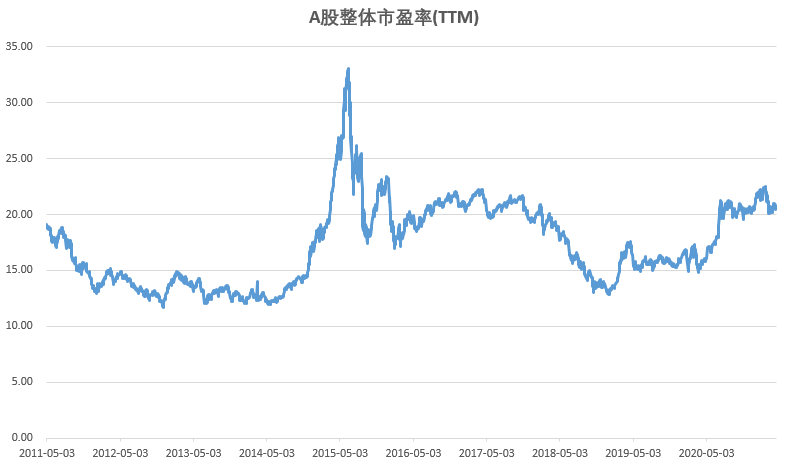

A股整体市盈率(PE-TTM)

从2011年5月至今近十年的时间,A股整体市盈率(PE-TTM)走势是这样的。

数据来源:小基快跑,Wind

截止日期20210412

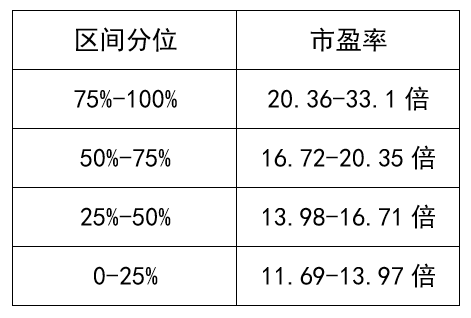

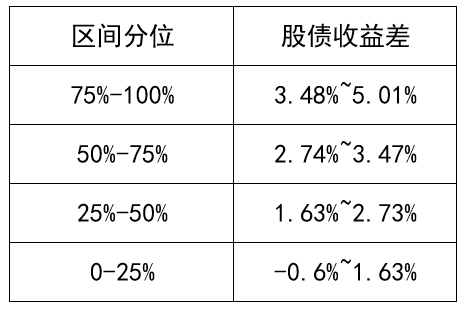

我们把2011年5月至今每一个交易日的市盈率由低到高排序,划分四个区间:

4月22日,A股整体市盈率为21.38倍,位于50%-75%这个区间,可以说是略微偏贵了。

股债收益差

股债收益差,也叫股权风险溢价,用股市的盈利收益率,也就是市盈率的倒数,减去长期国债收益率,通常是指10年期国债收益率。

股债收益差=1/A股整体市盈率-10年期国债收益率

股债收益差越高,股市越值得投资。反之亦然。

这个指标可以说是市盈率的进阶版,因为它把债券的收益率也考虑了进来。

比如2015年牛市时,股债收益差曾跌至负值,随后A股迎来了大幅下跌。

而在2019年1月和2020年4月,股债收益差上升到4%之上,A股随后均迎来了一轮行情。

数据来源:小基快跑,Wind

截止日期20210412

同样,我们也把股债收益差的历史数据从低到高划分了四个区间:

当前的股债收益差=1/21.38-3.1614%=1.51%,处于0-25%这个区间,股债收益差处于偏低的水平,投资股市的性价比或许不是特别高。

综合这4大指标看,目前的A股,已经不便宜,但也不能说特别贵。

如果市场热度满分是100分的话,目前或许能达到70分。

2021-04-23 19: 09

2021-04-23 19: 06

2021-04-23 19: 02

2021-04-23 18: 18

2021-04-23 17: 27

2021-04-23 17: 28