一入基金深似海,基民听过最多的投资建议就是“不要追涨杀跌”,六个字,简简单单,但操作起来难度非常大。

先说“追涨”

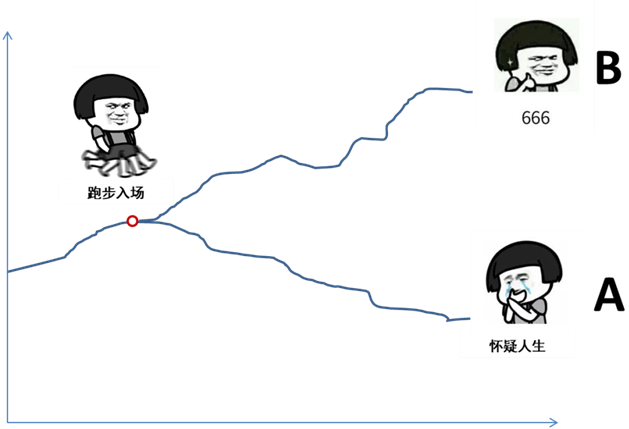

举个例子:近期市场非常好,自选基金一下涨了20%,成功吸引了基民的注意,基民此时买入,算不算追涨?

A.如果市场马上短期见顶回落,这笔买在山顶上的交易可能会让我们气到拍大腿;

B.如果这笔买入发生在某轮牛市的起点,这笔买入也许就不算“追涨”?

有的人“追涨”是盲目跟风,有的人“追涨”是经过了缜密的分析,但无论是哪一种,有一点心理是一致的:我觉得它还能继续涨。

“杀跌”也是一样

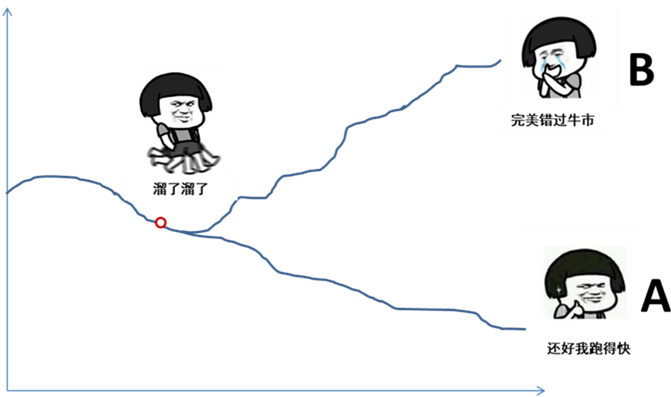

举个例子:持有的基金短期一下跌了20%,基民此时卖出,算不算杀跌?

A.如果市场真的自此下跌了很久,要大半年才能涨回来,基民利用这大半年时间把资金拿去投资其他更有机会的市场也未尝不可;

B.如果市场不久后就涨回来还再创新高,是不是就很后悔?

无论是因为恐慌还是经过了缜密的分析,“杀跌”的心理也是一致的:我觉得它要跌很久。

“我觉得它还能继续涨”和“我觉得它要跌很久”,都是对未来市场的预判,预测市场是很危险的,哪怕是有丰富经验的专业投资者,对市场的预判也可能是错误的。即便是格雷厄姆这样的投资大咖,也曾经因为“抄底”而破产。

面对难以预料的市场,究竟怎样才能避免“追涨杀跌”呢?

如果基民因为判断失误“追涨”买在了高点,连续下跌带来的恐慌很容易让人产生“我要及时止损以避免更大损失”的心理,对亏损的恐慌是许多基民持基时间短的主因之一。

但其实,持基时间越短,赚钱的概率越低。3月31日,支付宝与10家基金公司联合发布了《2021年一季度基民报告》,报告显示,持基3个月以内亏钱的概率非常高,超过了70%,而持基超过一年以上的基民赚钱概率超过了85%。

注:数据来源于支付宝,时间截至2021年3月31日。

如何克服内心的恐惧,才能避免陷入这个“越亏越卖,越卖越亏”的恶性循环呢?《2021年一季度基民报告》也给出了答案。

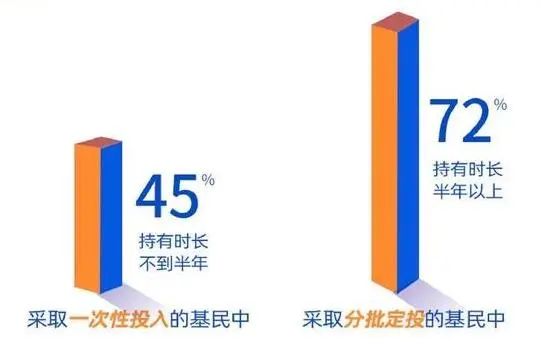

采取一次性投入的基民中将近一半的人持基不到半年,但采取分批定投的基民中超过7成的人都能持基半年以上。

注:数据来源于支付宝,时间截至2021年3月31日。

为什么定投基民比一次性投入的基民更加淡定一些呢?

因为基金定投采用的是分批投资的方式,在市场低位时相同的钱可买到更多的份额,有助于摊薄投资成本,能有效地分散投资风险,在上涨时也能收获更高回报。

所以基金定投不需要特别考虑择时选股的问题,能够轻松协助投资者有纪律地打败人性弱点。

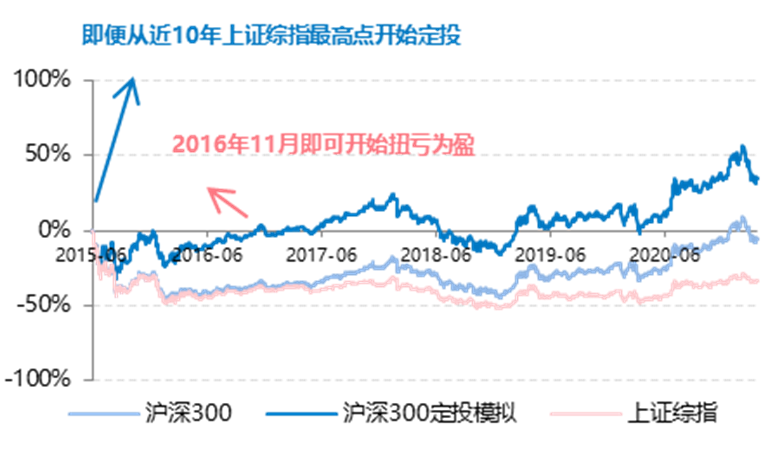

以沪深300指数为例,即便从近10年最高点开始投资,定投也可以更早扭亏为盈。定投至今,虽然大盘还亏着,但是定投还赚了不少。

定投起点:2015年6月12日上证综指5166点

(5166点为近10年最高点)

定投日期:每月12号

定投终点:2021年3月31日

定投收益率:35.05%(复合年化收益率5.48%)

注:数据来源于Wind,时间截至2021年3月31日。以每月12日为定投扣款日模拟计算各指数历史定投收益率,若当月12日非交易日则自动顺延至下一交易日。

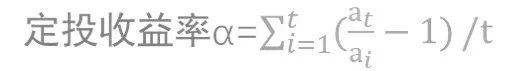

,at为定投期末净值,ai为每月定投当日净值,t为定投总期数。以上测算仅作示例,不作为收益保证或者投资建议;所引用指数在特定期间的收益率表现不能代表我公司旗下基金现在或未来的收益表现,投资需谨慎。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

,at为定投期末净值,ai为每月定投当日净值,t为定投总期数。以上测算仅作示例,不作为收益保证或者投资建议;所引用指数在特定期间的收益率表现不能代表我公司旗下基金现在或未来的收益表现,投资需谨慎。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

2021-04-23 18: 03

2021-04-23 17: 30

2021-04-23 17: 28

2021-04-23 17: 27

2021-04-23 17: 13

2021-04-23 17: 12