过去两年,基金凭借优异的投资收益吸粉无数,其中“固收+”类基金因其“能涨抗跌”的投资体验成为理财届“新晋网红”和“流量担当”。

但是进入2021年A股市场巨幅震荡,很多强调“稳健性”的“固收+”产品短期净值出现大幅回撤,引起了很大争议,不少投资者直呼“我不要网红基金,我只要红的基金”!

那固收+怎么样才能“稳得住”,投资者又该如何选择固收+基金呢?

01

什么是“固收+”?

“固收+”是一种以绝对收益为目标的大类资产配置策略,“固收”部分通常以债券等固收类资产打底,力争获得较为稳定的收益,作为底仓;“+”的部分通常配置泛权益类资产,作为基于固定收益之上的“弹性收益”来源,在控制波动和回撤的前提下,博取业绩弹性,增厚组合收益。

在净值化转型背景下,“固收+”产品逐渐被市场认可,成为理财新选择。对于偏好理财产品的投资者,能够在较大程度上同时满足其对于稳健性和收益性的双重要求。但不同于普通理财产品的是,“固收+”在获取更高投资收益时,需要承担一定风险的提升。

02

“固收+”产品的收益与波动水平如何?

过往十年的数据显示,“固收+”的风险收益水平,介于偏股型基金与纯债型基金之间。

指数 | 最大回撤 | 年化收益率 | 年化波动率 |

偏股混合型基金指数 | -43.35% | 10.82% | 20.81% |

偏债混合型基金指数 | -8.17% | 7.03% | 4.49% |

混合债券型二级基金 指数 | -12.02% | 6.01% | 5.81% |

中长期纯债型基金 指数 | -3.86% | 4.87% | 2.34% |

(数据来源:wind,统计区间:2011.4.1-2021.3.31)

从最大回撤来看,偏股混合型基金指数最近十年的最大回撤超过了40%,而同期的偏债混合型基金指数、混合债券型二级基金指数的最大回撤分别为-8.17%、-12.02%。简单来说,最大回撤是一个“历史指标”,将基金风险进行量化,更直观地描述了投资者可能面临的最大亏损,但并不代表就一定会亏损。

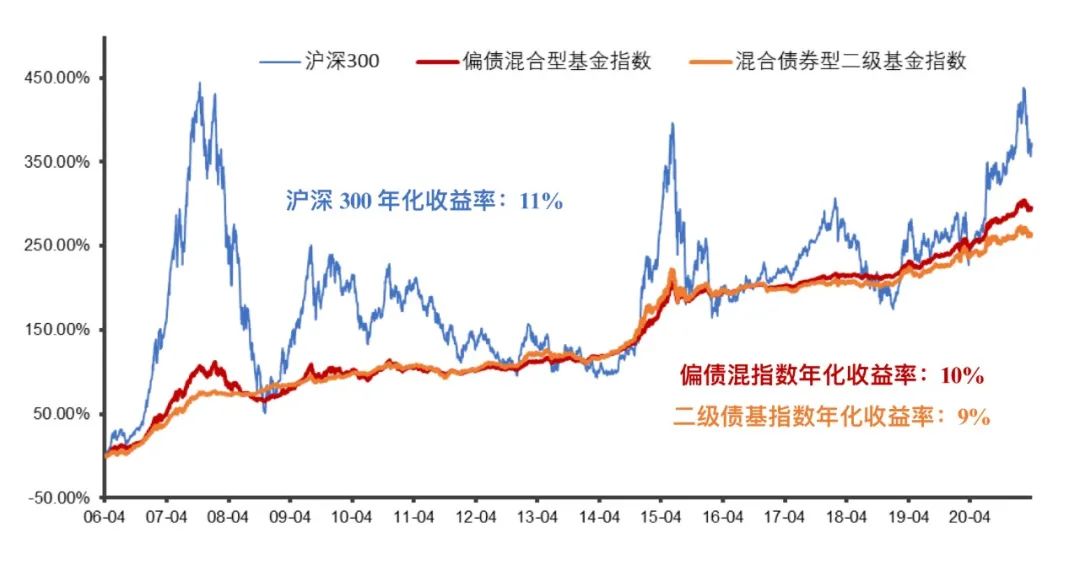

从长期收益来看,“固收+”产品在投资上具备着长期的竞争力。在较低波动的情况下,偏债混型和二级债基指数都具有穿越牛熊不断向上的稳定性;而两只指数过去十五年的年化收益率(10%、9%)与沪深300指数(11%)仅差1%左右。可见,“固收+”产品在获取较一定回报时,波动性相对较小,持基体验更佳。

(数据来源:wind,统计区间:2006.4.1-2021.3.31)

03

三步选择适合自己的“固收+”产品

“固收+”尤其适合以下三类投资者:

寻求理财产品替代的投资者

风险偏好较为稳健的投资者

需要进行资产配置的成熟投资者

▶ 明确自身风险偏好和预期目标

“固收+”不同于理财产品,在提高收益预期的同时,自身承担的风险也相应增加,充分了解“固收+”产品中,“+”的不同策略对应的“收益”和“风险”至关重要。只有明确了自身风险偏好和预期目标的关系,不被短期业绩波动影响,才能拥有更好的持基体验。

▶ 了解“固收+”里“+”的资产比例

“固收”部分通常以债券打底,贡献基础收益。“+”部分指泛权益类资产,比如+股票、+股指期货、+金融衍生品、+可转债等。目前,市场上“固收+”产品主要有以下三种形态:一级债基(可投可转债)、二级债基(股票仓位上限为20%)、偏债混合基金(股票仓位上限为40%)。 随着权益仓位的增加,相对应的波动也逐渐递增。在选择具体“固收+”品种时,投资者可以通过这三类“固收+”产品的代表指数,查看其过往的收益、波动、最大回撤等情况作为参考。

▶ 关注基金公司和基金经理的实力

一只优质的“固收+”基金,离不开公司平台优势及投研团队的支持。在“固收+”产品的挑选中,除了要关注“固收”部分对于债券的信用风险管理、债券评级等能力,同时还要关注是否能做好“+”部分的权益投资能力。鉴于此,我们从综合实力、专业性和长期性三方面,梳理出了几个标准供投资者们参考:第一,基金公司综合实力强,具备成熟完善的投研体系和优秀的风险管理能力;第二,股债投资经验丰富, 旗下基金中长期业绩优秀;第三,基金经理经历过市场完整牛熊的考验,拥有丰富的大类资产配置经验及风险控制能力。

2021-04-27 18: 14

2021-04-27 18: 03

2021-04-27 17: 48

2021-04-27 17: 20

2021-04-27 17: 16

2021-04-27 17: 12