5月以来的市场调整,让许多人再次翻出了Sell in May and Go away”这句股市谚语。不少自媒体也提示基民,5月不妨空仓。

事实上,上述谚语由来已久,最早的书面记载至少可以追溯到1964年的《英国金融时报》,其所表达的是每年5月先后往往是市场走熊的开始。

当然,古老的谚语至今拥有强大的生命力,离不开数据统计结果的支持。恰好它也似乎不缺证明。比如,2002年Bouman 和Jacobsen 在《美国经济评论》(The American Economic Review)的论文中提到,对37个成熟与新兴市场1970-1998年的MSCI 再投资指数进行研究,发现其中36个市场存在"Sell in May"效应。

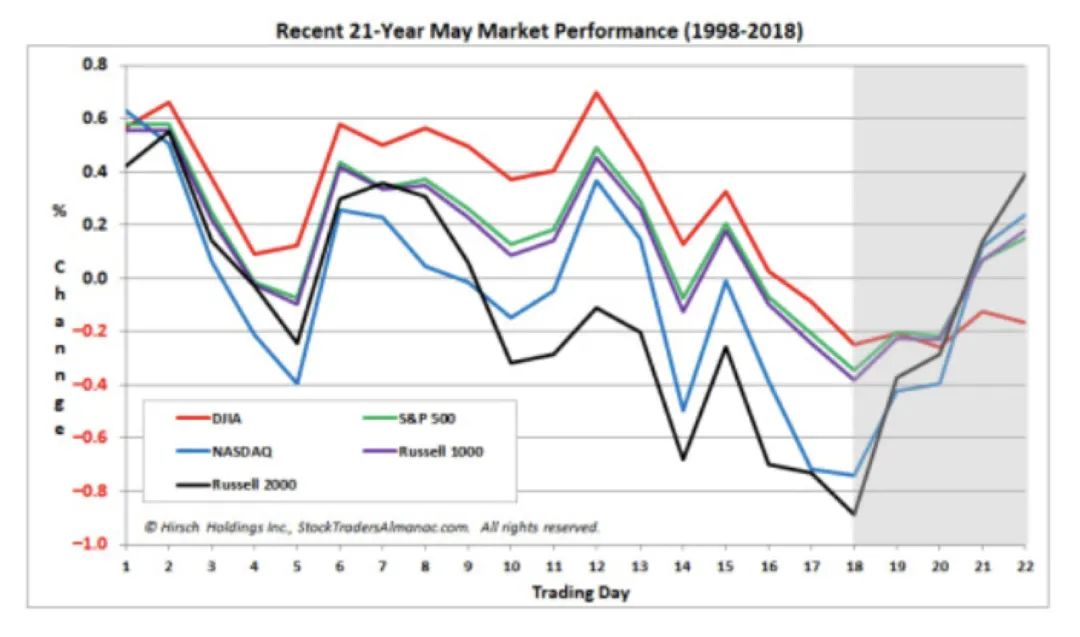

又如,华尔街的畅销书《股票交易员年鉴》(Stock Trader‘s Almanac)的作者Jeffrey Hirsch曾基于21年的数据,论证过每年的5月初确实是最佳的卖出时间。此外,来自港股1980年代至1990年代的数据,同样支持上述统计结论。

然而,这个结论的吊诡之处却在于,如果换一个统计区间,你可能会得到完全不同的结论。

比如,2004年发布的论文“Stock Market Efficiency Withstands another Challenge: Solving the Sell in May/Buy after Halloween Puzzle”的统计结果是,如果以1982年4月到2003年4月的数据为例,会发现一旦将个别月份极端值剔除后,美国S&P 500期货市场并不存在"Sell in May"效应。

又如,国信证券也曾做过一个关于美股的数据,其以1999-2018年的数据为例,美股标普500指数5月表现处在一年中还不错的水平,月度涨幅为1.1%,甚至可以成为TOP3的好月份。

同样基于数据的统计,却给我们迥异的结论。无怪乎马克·吐温会吐槽,“世界上有三种谎言,分别是谎言,该死的谎言和统计数字(There are three kinds of lies: lies, damnedlies, and statistics)”。

你也许会好奇背后的原因,但统计学的经典之作《统计数据会撒谎》一书中早就给过我们答案,破解统计数据的“骗局”,得先问问样本是否足够;显然上述多份研究的统计样本并不大。

当然,将统计学引用于投资的动机无可厚非,其本是人性自带趋利避害的倾向,继而希望在投资中做到成功择时。然而,基于有限样本的简单归因与线性外推,显然尚不足以承载这一重任。

另一个更有共鸣的A股案例是,如果今年2月初参考媒体的这份统计结果(春节后5个交易日、10个交易日、20个交易日,上证综指的上涨概率均超80%),继而在春节前择时买入博这份“高概率”的收益,你可能会失望。

退一万步说,即便Sell in May确实可能是某区间内概率更高的现象,但将其用以择时,可能同样适得其反。基石宏观(Cornerstone Macro)首席市场技术师沃思(Carter Worth)近期发布过一个数据统计结果,用以证明定期退出和重新进入市场的机会成本之大。原来,从1896年道指成立开始,如果投资者投资100万美元并坚持5月卖出11月买入,现在的账户余额为1.644亿美元;而如果买入后坚定持有,总市值将达到6.726亿美元。

所以,还是那句话,作为基民,不妨把是否需要Sell in May的纠结搁在一边,如果你在投资决策过程中的依据是长期业绩,那么买入之后,也请给基金经理留出能体现其长期业绩的持有周期。

本材料不构成投资建议,据此操作风险自担。本材料仅供具备相应风险识别和承受能力的特定合格投资者阅读,不得视为要约,不得向不特定对象进行复制、转发或其它扩散行为,管理人对未经许可的扩散行为不承担法律责任。

2021-05-10 19: 58

2021-05-10 19: 46

2021-05-10 19: 14

2021-05-10 19: 01

2021-05-10 18: 00

2021-05-10 17: 02