量化对冲,听起来这么“刀尖舔血”的玩法,为啥实际收益这么“不温不火”?

今年市场跌这么惨,为啥量化对冲基金收益却又很可观?到底什么样的投资者适合量化对冲基金?为什么很多量化对冲基金都设置有持有期?

可能很多人都会产生以上对于量化对冲基金的这些“灵魂拷问”,今天小景就为大家解答一下。

刀尖舔血还是稳稳幸福?

产生这样的疑问,可能是把国际上那些高风险高收益的对冲基金与国内的公募量化对冲基金混为一谈了。

实际上,我们量化对冲基金的目标便是力争“稳稳的幸福”——通过对冲掉市场系统性风险,力争实现与市场波动无关的长期稳定的绝对收益。(以景顺长城量化对冲策略三个月定开基金为例)

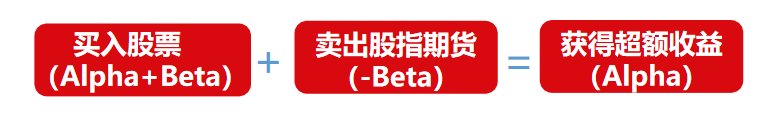

从原理上说,量化对冲基金一方面通过量化工具,借助模型选出具备较高超额收益的股票。同时,通过卖出股指期货等对冲工具,帮助资产组合抵消市场整体波动带给个股的风险(即Beta),从而力争获得绝对超额收益(即Alpha)。

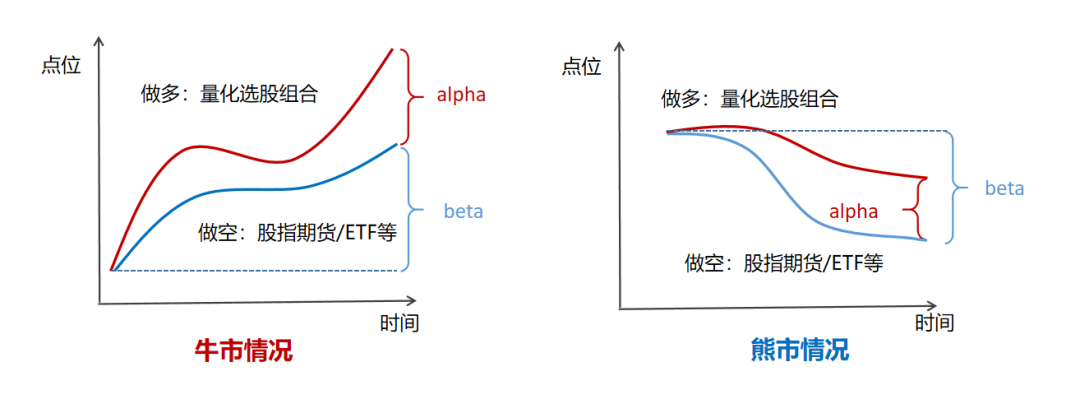

通过下图,我们就可以简单直观地看出量化对冲基金赚的是红、蓝两条曲线之间的差额,即“Alpha”部分的钱。

简单说,就是上涨时,量化选股组合能够力争获得跑赢市场的超额收益;而下跌时,组合又能比市场下跌得更少(也可能保持上涨),而量化对冲基金不管市场上涨还是下跌,目标收益始终是两者之间的差额。不过所谓有得有失,为了稳健净值增长和较低波动率的目标,量化对冲基金也牺牲了beta收益。当市场整体上涨时,我们也看到量化对冲基金的收益情况并不突出。这也解释了为什么会出现“仓位不低、收益不高”的现象。

量化对冲基金适合什么样的市场行情?

去年市场行情火热,但是“二八分化”严重。相比于单纯做多的偏股型基金,量化对冲基金的收益显得并不吸引人。但是,今年春节后,市场风向急转,核心资产大跌,更多的市场热点开始轮换,量化对冲基金也开始显露头角。

总体来说,有两种市场情形较能展现量化对冲基金的优势。

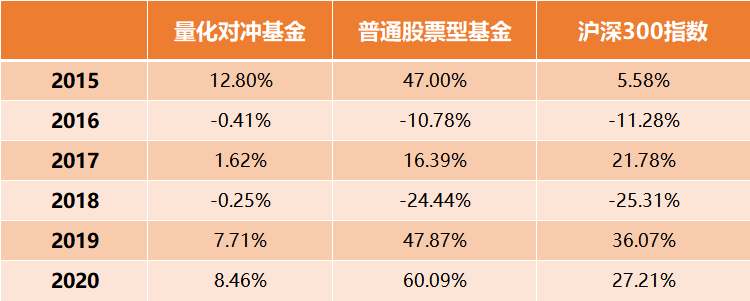

首先是,市场下跌时,量化对冲基金有着独特的抗跌优势。比如在2018年,沪深300指数下跌25.31%,普通股票型基金平均下跌24.74%,而量化对冲基金平均亏损仅0.25%,部分产品甚至取得了3%以上的年度收益。对比之下,量化对冲基金展露出较好的抗跌性。

再就是震荡市时,反复震荡下,单纯做多可能会非常“磨人”。而量化对冲基金的目标,是对冲掉市场波动的风险,赚取超越市场的那部分超额收益。因此,可以说量化对冲基金是不惧市场震荡的,甚至是适合震荡市投资的,尤其适合“爱波动”的A股。

中信证券在2004年至2020年统计了普通股票型基金指数的市场表现,按日来看,54%时间是上涨的;按周来看,56%时间是上涨的。可见大A股有多“爱波动”,想踏准节奏难度系数非常高。

在这样震荡行情居多的市场情形中,量化对冲基金可以给予我们“无惧市场涨跌”的底气,对冲掉不必要的市场风险,创造稳健的超额收益。

究竟适合哪一类投资者?

量化对冲基金是收益稳健、风险适中的产品,因此更为适合中低风险承受能力的投资者,可以用作权益类资产中的“底仓”配置。具体风险程度可以参考以下关系式:

股票多头基金>量化对冲基金>债券基金>货币基金

那么,对该类基金应持有什么样的收益预期呢?

Wind数据显示,2015年以来,量化对冲基金的平均收益率为4.99%,除去2016及2018年微跌之外,其余年份均取得正收益。

整体来看,量化对冲基金收益适中,面对市场行情较差的年份,也能够较普通股票型基金更为抗跌。因此小景建议,应当适当降低对于量化对冲基金的目标收益,毕竟稳健才是它的最大特点。

为什么要设置持有期?

目前公募量化对冲基金中,超过半数都设置有持有期。究其原因,主要有两方面。

一方面,是避免持有人短期申赎造成投资损失。我们知道,量化对冲基金通过股指期货实施对冲策略需要承担一定的成本,这部分成本的变动会给基金账面净值带来短期的波动。这时,持有期的设置就有利于防止投资者因为短期的账面波动而申赎基金,错失后续净值回归的机会。

另一方面,持有期的设置有助于基金的规模稳定,从而让量化对冲基金更专业地去运作,积小胜为大胜。

此外,这里也要解释一下景顺长城量化对冲策略三个月定开基金的开放期设置。该基金是每三个月开放一次,每次开放期不超过5个工作日。特别需要提醒的是,每个开放期的第一天,是当月沪深300股指期货交割日前五个工作日的第一个工作日,并不是根据基金成立日期直接计算。

尊敬的投资者:

投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

2021-05-19 16: 15

2021-05-19 16: 13

2021-05-18 21: 57

2021-05-19 00: 11

2021-05-19 00: 13

2021-05-19 14: 39