本周二A股大涨,各路资金借道股票ETF积极布局市场,华泰柏瑞沪深300ETF受到资金青睐,单日规模激增75亿元,以545.63亿元规模问鼎股票ETF冠军,与507.33亿规模的华夏上证50ETF一样,成为全市场规模超500亿元的股票ETF“双龙头”。

546亿问鼎冠军 沪深300ETF规模登顶

Wind数据显示,截至5月25日收盘,华泰柏瑞沪深300ETF最新规模为545.63亿元,在当日3.18%的大涨中,该只基金总份额激增11.35亿份,以区间成交均价测算,当日净流入资金高达60.09亿元。

而在5月24日当天,华夏上证50ETF还以496.79亿元位居行业规模冠军,华泰柏瑞沪深300ETF以470.29亿元紧随其后。而在5月25日当天大涨中,华夏上证50ETF总份额减少2.7亿份,华泰柏瑞沪深300ETF则吸金11.35亿份,此消彼长间,股票ETF市场的龙头产品易主。

“股票ETF龙头易主是市场选择的结果,关键还是对标的指数的认可度,这是ETF产品最终能否做大的决定性力量。” 华泰柏瑞基金指数投资部总监、沪深300ETF基金经理柳军表示,沪深300指数是一个不断自我进化的指数,随着中国经济的不断向前,能及时反映经济内在的结构变化。越来越多的投资者相信投资沪深300指数,能够享受到中国经济发展和结构转型的红利,从指数表现来看,沪深300指数在去年就已经超越了历史高点。

在柳军看来,沪深300指数在市值覆盖度、行业代表性、个股集中度、指数流动性等方面都具有显著优势,能较好的体现沪深300指数在A股市场的标杆性地位,绝大多数机构投资者也以沪深300指数作为重要的业绩基准之一。

柳军认为,沪深300指数不是一成不变的,其行业变迁及时反映了中国经济的转型和变革成果:十年前,沪深300指数还是以“五朵金花”为代表的工业经济,以投资拉动为主的传统经济;随着中国经济的不断转型,消费对经济的拉动作用越来越大,目前沪深300指数中以消费和医疗为代表的内需行业占比超过30%;近几年中国经济从高速增长向高质量增长的过程中,以信息技术为代表的行业又上升为第三大行业。

“股票ETF龙头易主是一个正常现象。”望京博格主笔郑志勇也认为,沪深300ETF、上证50ETF、中证500ETF等主流宽基ETF龙头,都曾经成为股票ETF中规模最大的产品。本周二的市场大涨中,沪深300ETF规模增长明显,且在交易日内多数时间出现了溢价现象,说明有很多的资金买入,导致基金短期规模猛增。

从历史数据来看,上证50、沪深300、中证500三大主流ETF产品,也呈现了与股市走势和市场风格的密切关系。

比如2012年-2015年的中小盘行情中,中证500ETF规模快速增长;而在2017年前后的“漂亮50”行情中,上证50ETF规模也是快速攀升;随着沪深300指数迭创新高,近期沪深300ETF规模也是不断走高。

非货币ETF总规模超9千亿 公募多策略做大产品规模

伴随着近期股市的回暖和新发基金的驰援,从总数据看,截至5月25日,全市场435只非货币ETF总规模达到9084.16亿元,已经向万亿关口步步紧逼。

“ETF产品遍地开花也是广大投资者‘投票’的结果。”在华泰柏瑞基金经理柳军看来,ETF市场不断壮大,一是因为近年来在沪深证券交易所引导下,基金行业开展了大量投资者教育和宣传工作,使广大投资者认识到了ETF这个产品类型;第二,ETF具备交易便捷、风格清晰、费用低廉的特点,从而充分激发了投资者对于优质ETF的需求;第三,基金管理人为了满足投资者日益增长的产品需求,也在积极发行推出更多产品,最终形成了“需求牵引供给、供给创造需求、供需相互促进”的动态平衡。

柳军认为,ETF分散投资的特点,帮助投资者避免了因个股选择失误造成的意外损失风险,而且交易方式和效率与股票完全一样,符合投资者的交易习惯,大大节省了投资者的时间和精力。

从相对小众产品,到2018年以来规模逐年上台阶,非货币ETF市场规模不断壮大,各家基金公司也积极布局产品线,力争做大产品规模,让该类基金的市场空间也不断扩容。

在郑志勇看来,在ETF产品规模做大的影响因素中,基金的首发效应非常重要,如果在基金首发效应中同时将产品的品牌植入人心,就可以提升产品的知名度和市场影响力;另一方面,及时布局各个宽基、细分行业及策略的产品也很重要,这也是近年来部分公募集中布局各类ETF产品的重要原因。

“做大ETF规模影响最大的因素可能还是首发效应。”郑志勇表示,因为不知道未来哪些产品可能会“长大”,公募基金一般就会选择多点“播种”,针对规模增长较快的产品再做集中的资源投放和品牌营销等,推动部分产品规模的快速增长。

柳军也认为,ETF产品规模做大,除了指数层面的因素之外,与基金公司的努力,以及各方的参与也是分不开的。

虽然同样重视首发效应对ETF产品规模做大的因素,但柳军也指出,很多首发规模并不大的ETF,比如光伏ETF、港股通50ETF等,甚至有不足10亿首发规模的,同样也可以把规模做起来。

他认为,做大ETF规模绝不是偶然的事情,基金公司对于市场需求、时机等因素的把握也能起到关键作用,在有市场需求的领域、抓住市场热度的时机、通过基金公司的营销配合等综合作用下,才能把ETF规模做大。

“基金公司的营销是一个持续的过程,从首发到持续营销,从线上到线下,从文字到视频,营销手段也在不断进化,变得更加多样和立体,最终的目的是要将产品特点和时机触达到终端客户。”他说。

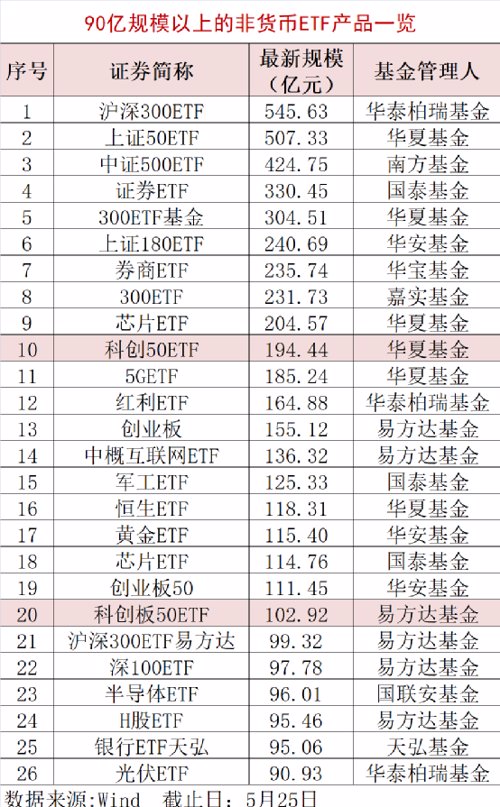

百亿基金数量增至20只 行业集中度或进一步提升

在股票ETF不断发展壮大中,百亿基金的贡献不言而喻。截至5月25日,全市场百亿非货币ETF数量20只,超过90亿、不足百亿的产品还有6只,这意味着未来百亿基金数量将继续扩容,且出现了百亿宽基ETF向行业ETF蔓延的趋势。

针对这一现象,郑志勇表示,百亿行业ETF数量的增多,很重要的一个原因是交易替代。在他看来,随着股票数量的不断增多和投资难度的增大,未来投资者看好哪类主题和行业,很可能会选择配置相关主题和行业的ETF产品,避免投资个股带来的集中投资风险,叠加资本市场机构化的发展趋势,专业的机构投资者也会以行业和主题ETF作为重要的配置方向,这类产品的未来增速有可能会保持延续。

郑志勇认为,成功将ETF做成百亿规模,是产品运作成功的标志。随着资本市场机构化趋势和创新产品越来越多,比如科创50ETF、恒生科技ETF等陆续推向市场,未来百亿规模的ETF产品还会陆续出现,并且成长为百亿产品的时间越来越短,这也是整个股票ETF市场快速扩容的大背景下的一个缩影。

而在百亿基金增多、ETF行业规模扩容的同时,行业间的两极分化也在加剧。

以上述百亿基金为例,华夏基金独占6只,在上证50ETF、沪深300ETF、芯片ETF等方面占据优势;易方达、华安、国泰基金各有3只,分别在创业板ETF、上证180ETF、证券ETF等方面夺得先机,另外,华泰柏瑞、嘉实、南方、华宝基金等各有几只产品跻身“百亿俱乐部”。

“未来ETF各个领域都会逐渐形成头部效应,行业集中度会进一步提升。”柳军表示,行业集中度的提升不仅体现在基金公司层面,在产品方面竞争也同样激烈。头部产品的同质性决定了最终胜出的产品需要在规模、流动性、客户群体等各个方面都具有显著优势,而且资金天然会选择优势更显著的头部产品,从而加大了产品集中度。

在他看来,从海外ETF行业的发展路径来看,最终也形成少数几家公司瓜分市场份额的现象,这一情况也同样适合国内ETF行业,未来可能会形成3-4家基金公司瓜分80%市场份额的格局。“大多数公司要么自动退出,要么在夹缝中另辟蹊径,海外很多ETF管理人在策略和另类ETF上找到了适合自己的生存方式。”

2021-05-26 20: 52

2021-05-27 08: 44

2021-05-27 00: 47

2021-05-26 20: 47

2021-05-26 20: 38

2021-05-26 16: 46