尽管大多数的A股投资者并不太关心汇率市场的走势,但近期人民币的快速升值,仍引发了市场的一波关注。

5月28日,美元兑人民币中间价报6.365,为三年新高。此外,人民币对一篮子货币也升至逾五年新高。

更重要的是,几乎在同一时间,震荡磨底 2 个多月的A股市场市场终于出现了向上突破的迹象。

人民币汇率的持续升值,真是股市向上的催化剂?

多重理由力证人民币升值利好A股

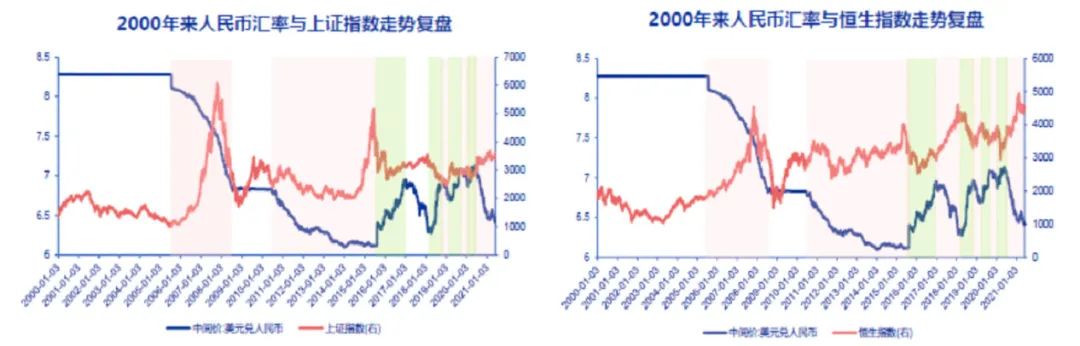

参考申万宏源报告中的复盘数据,历史上人民币6次升值阶段,上证指数及恒生指数皆出现一定幅度的上涨;相反,人民币4次贬值阶段,上证指数及恒生指数整体趋于下跌。特别是2015年的811汇改后,人民币市场化定价进一步深化,汇率与资本市场走势相关性明显上升。

确实,关于“人民币汇率升值利好A股”的结论,几乎是所有报告的共识。毕竟,汇率升值以及升值预期有利于加速外资的持续流入;同时,一如招商证券的报告中提到的,人民币升值还会直接催生投资者对股市上涨的预期和风险偏好的提升,并对投资者行为产生信号作用,从而使得人民币汇率与股市呈现更强的正相关关系。

除此之外,海通证券的报告中还提到,在行业层面,人民币升值的资金效应更大。因为目前全球大宗商品均是以美元作为计价单位,人民币升值就意味着我国进口大宗商品的价格相对下降,这将直接让航空、石油化工、造纸、基础化工等行业的进口原材料成本下降,从而有助于降低成本、增厚利润。

人民币升值还会持续吗?

尽管这一波的升值态势走得神勇,但有意思的是,占比更多的宏观报告,却对短期内继续快速升值持相对谨慎的态度。

浙商证券的宏观报告中提到,未来海外的两大利空因素可能会对人民币汇率形成扰动。一是疫情后美国宽松货币政策的退出可能会带动美元阶段性走强,继而扰动人民币汇率。二是中美短期博弈也许会升温,拜登可能在四季度落定内政领域的多数承诺,叠加国内疫情企稳,政策重心可能转向外交领域,届时可能在意识形态、人权军事等领域向我国发起争端。

国泰君安的宏观团队在报告中指出,5月31日央行罕见上调外汇存款准备金率,已然表达了其减缓人民币升值节奏的意图。在其看来,三季度后人民币汇率大概率出现下行压力,主要来自两个原因:一是美元流动性出现边际拐点;二是中国经济基本面相对优势收窄。

除此之外,包括银河证券和东吴证券的报告中都提到这一波升值中的投机情绪,而央行近期的一系列政策,也意在给这种情绪降温、挤出投机水分。

从这个意义上,一个不难得出的结论是,纵然人民币升值还是长期趋势、且确实长期利好股市,但如果直到现在方才意识到要抓住人民币升值去博弈做多的择时决策,可能已经输在了速度上。

本材料不构成投资建议,据此操作风险自担。本材料仅供具备相应风险识别和承受能力的特定合格投资者阅读,不得视为要约,不得向不特定对象进行复制、转发或其它扩散行为,管理人对未经许可的扩散行为不承担法律责任。

2021-06-01 21: 42

2021-06-01 21: 10

2021-06-01 20: 20

2021-06-01 19: 30

2021-06-01 19: 29

2021-06-01 19: 22