大A股真是不知道心疼人啊~~

端午节后一顿回调,

6月16日创业板单日下跌4.18%。

股吧、基金吧里一片哀嚎……

图片来源于网络,侵删

行业人士表示,今年市场整体的波动较大,拉长周期到三五年去看,在比较平稳的宏观经济的环境之下,收益率比持有现金更优。但在相对短期的时间内,很多时候资产的价格会受到情绪面、资金面影响,投资者应该有耐心,把投资做成长期规划。

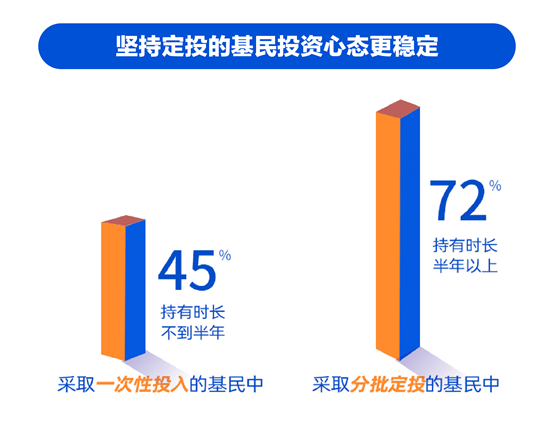

一季度末,支付宝理财平台曾联合10家基金公司发布过一份《一季度基民报告》。报告显示,由于A股市场一季度剧烈震荡,在持有基金时长短于3个月的基民中,有超过7成是亏损的。但如果把周期拉长到2020年到现在,有近9成基民是赚钱的。报告还显示,频繁买卖的基民较拿着不动的基民收益率平均少28%,追涨杀跌的基民较基金净值涨幅少赚40%。报告的研究还发现,采取一次性投入的基民中,45%的人持有单只基金不到半年。而采用分批定投的基民中,超7成人持有单只基金时长在半年以上,定投基民更加拿得住。

图片来源于《一季度基民报告》

分享一篇《第一财经日报》的旧文,大家一起定定心!

市场波动总是在所难免。对于中小投资者来说,如果想在牛市和熊市中都能稳赚长赢,不妨考虑一下一些的特定投资策略。

在目前已知的投资策略中,基金定投仍旧是一种不错且长效的策略。即便是经历了上个世纪末发生的东南亚金融危机,还是本世纪的全球性金融海啸之后,那些坚持看似“笨拙”定投策略的投资者还是能够化险为夷的。

就基金定投的逻辑来说,其分散时间进行投资的功能相当关键。在大盘处于高位时,基金定投让投资者少获得基金份额;在大盘处于低位时,相同的金额让投资者获得更多的低位筹码。如果时间跨度拉长,上述投资策略就能在很大程度上熨平价格波动,并产生后发制人的上佳效果。其实,此类被动投资策略在市场上也非常多,其效果大体一致,即过滤了人性的因素,尽可能让市场先生进行自我纠错。

当然,不少聪明的投资者发现,如果将上述带有浓厚防御性色彩的方法加以一定的改进,更能突出该策略的进攻性。

较为典型的例子是,当市场跌破某个价值中枢,并开展寻底行情时,投资者即可以提高定投的金额。比如,假设某位投资者确信A股在2500点附近企稳,但具体见底的点位和时间尚未可知。这时候,投资者即可以对定投的金额进行加倍。如此一来,投资者就可以减少寻找具体底部点位的烦恼,也可以在底部区域获得更好更多的筹码。

正如股谚:当华尔街的大街上流淌鲜血时方可进场。

在底部区域,往往伴随着大量的利空消息,诱发大量的止损割肉盘倾倒在股市上。这时,采取稳定的、长期策略的投资者大可以借助机构之手,找到满大街的宝石。

反之,当大盘处于高处不胜寒的阶段时,投资者可以考虑减少定投金额,甚至取消定投。需要提醒的是,对于大盘的顶和底,可能连那些股林高手、装备精良的机构也难以完全把握,而进入和退出市场都需要有高超的选时能力,这对于中小投资者可能望尘莫及。在这种情况下,采取被动的定投策略,或者减少定投金额的策略,既可以与市场保持一定的接触,也可以在很大的程度上体会大盘牛熊转换的气息。

与基金定投相比,其他的特定策略也值得关注。比如,海外较为流行的生命周期策略,是将股、债这两类风险不同的资产,通过时间的合理配比,纳入投资组合。具体来说,在大盘处于低位时,投资者可以大买特买权益资产;而当大盘处于高位时,投资者可以转向风险和波动较小的债券投资。同时,每个投资者的投资周期、资金和财务结构大为不同,通过合理的股、债比例,好比给每个投资者调制最合适的营养成分,既能让前者获得可预期的回报,又可以减少心理压力。

其实,上述守株待兔式的工具和策略,在巴菲特、索罗斯、比尔格罗斯等投资大师手中,已经被运用得炉火纯青。而那些符合长期原则的特定策略如果投资者掌握得当,自能笑到最后。

风险提示

本文仅供参考,不构成任何法律文件。本基金管理人不保证基金一定盈利,也不保证最低收益。投资者投资基金时,应认真阅读相关的基金合同和招募说明书。投资有风险,选择需谨慎。

2021-06-17 15: 20

2021-06-17 15: 24

2021-06-17 14: 54

2021-06-17 14: 01

2021-06-17 10: 46

2021-06-16 08: 29