最近的A股市场,在3300-3600点之间反复来回,支付宝讨论区曾经的“新基民”们,现在也多了几分“老基民”的从容,“长期投资”成了重要的关键词。

老生常谈的“长期投资”到底有多重要?

从你涉足基金圈开始,或多或少就听过“长期投资” 的“传说”。

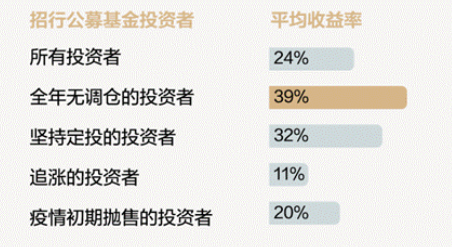

最近招商银行发布了一则报告《时间的价值——2021年长期价值投资发现报告》,报告根据客户在2020年的基金投资行为,将所有公募基金投资客户分为了四大类:全年无调仓客户、坚持定投客户、追涨客户和疫情初期抛售的客户。

报告指出,在招行,全年无调仓客户平均收益率高达39%,坚持定投客户的收益率亦达到32%,高于公募基金投资客户均值。

数据来源:《招商银行2021年长期价值投资发现报告》

不仅如此,从资产管理端来看,基金经理在投资研究时,更多的会通过分析企业的基本面,力争获取企业成长的收益,而从短期来看,市场容易受到情绪的影响,长期更可能赚到企业成长的钱。

长期投资也有“误区”?

既然长期投资的重要性如此突出,在实际操作中有怎样的误区呢?

误区一:微不足道的1%?

长期投资的要义直指长期,而在这一过程中资产的差异容易被时间放大。

对五年期排名前1/2的基金年化,和后1/2的基金年化进行了对比,偏股型基金,五年期排名前后1/2的基金平均年化差距近6%(数据来源:银河证券,分类2.1,截至2021/6/18)。

而进一步计算五年期排名前后1/3的基金年化,差距进一步拉大至近8%(数据来源:银河证券,分类2.1,截至2021/6/18)。

可别小看这样的差距,我们测算了年化5%和年化6%相差1%的情况下, 5年、10年、15年、20年、25年及30年后的收益差距,尽管年化差异仅1%,但长期还是形成了一定的差异。当然每个投资者的资金属性不尽相同,长期资金更适用于此。

注:此测算为虚拟测算,不预示未来收益,不代表未来表现

正如兴证全球基金副总经理陈锦泉先生所言:不要小看一点点的差异,时间会将差距一点点放大。从差异中发现未来,我们可以找到重要的力量。

因此选择持有什么样的资产,在长期投资中十分重要,而那些容易被忽视的1%,或许长期价值就不仅仅是1%了。

误区二:被忽略的“平平无奇”?

既然资产质量如此重要,选择近一两年排在前几名的基金总不会错吧?

A股市场波动较大,市场风格切换相对较快,对这个问题并不能一概而论,根据市场风格的变化,基金业绩也会呈现不同的走势。

例如消费行情持续向好的几年时间,如果在刚开始的几年买入业绩靠前的基金,仍然可以在之后的几年保持不错的成绩。但如果遇到市场风格切换,短期业绩在长期维度下或许就较难维持。

既然如此,如何更好的评估基金业绩呢,从更长时间维度来检验或许能给我们更多信息。

霍华德马克斯曾在投资备忘录中写道:我的一位客户管理着美国一个退休基金,他的业绩从没在前27%,也没低于47%,连续14年都是如此,而回过头来看,他的基金排在前4%,是美国业绩最好的基金之一。

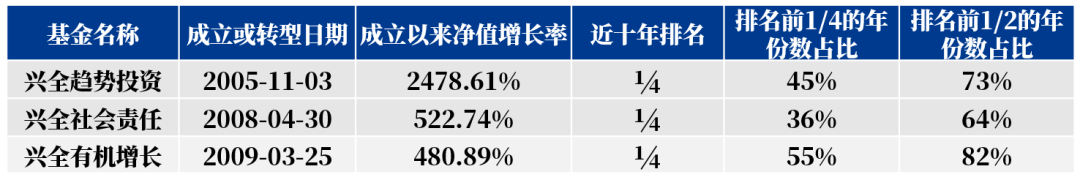

以兴证全球基金旗下所有成立满十年的偏股型基金为例,近十年排名中相对靠前的基金,在大部分时候,都能保持在前1/2的水平,而非短期的极致演绎。

数据来源:兴证全球基金定期报告,银河证券,分类标准:2.1偏股型基金,截至2021一季度末。产品历史业绩并不预示未来表现。基金投资需谨慎。

兴全趋势基金近5年完整业绩及比较基准2016(-1.78%/-4.12%),2017(25.29%/9.60%),2018(-17.64%/-9.74%),2019(42.69%/19.53%),2020(48.00%/14.92%)。兴全社会责任基金近5年完整业绩及比较基准:2016(-7.38%/-8.32%),2017(41.26%/16.73%),2018(-32.49%/-19.20%),2019(44.33%/29.44%),2020 (61.16%/27.21%)。兴全有机增长基金近5年完整业绩及比较基准:2016(0.30%/-4.12%),2017(36.51%/9.60%),2018(-30.17%/-9.74%),2019(44.02%/19.53%),2020(53.92%/14.92%)。

长期投资的道路是积小成多的过程,并不是一夜暴富的快感,别小看1/2的“平平无奇“,在不同的市场风格中保持中等偏上,在时间的作用下,也能有不错的表现。

误区三:“拔掉鲜花浇灌野草”背后的秘密

在长期投资的路上,不少投资者都遇到过这样的场景:

看着一只长期表现不佳的基金,告诉自己“要长期投资”;相反,看着自己盈利的资产,却总急着随时获利了结。

彼得林奇对此也曾有精彩的比喻:一些投资者总是习惯性地卖出股价上涨的股票,却死抱住股价下跌的股票,就如同“拔掉鲜花却浇灌野草”一样。

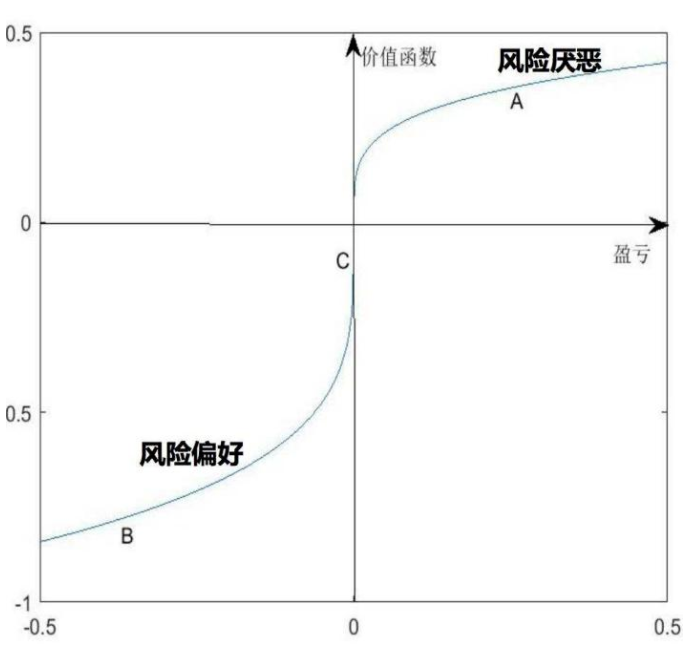

这样的现象,被称为“处置效应”,“处置效应”是一种比较典型的投资者认识偏差,表现为投资者对投资盈利的“确定性心理”和对亏损的“损失厌恶心理”。

“损失厌恶”的来源是人们对盈利和亏损的反应不同,研究表明,很多投资者的投资效用函数是S型的,在盈利时,人们是风险回避者,倾向获利了结;在亏损时,人们是风险厌恶者,即人们不喜欢确定的损失而继续持有亏损的股票。

了解这样的操作背后是一种心理认知所导致的行为偏差,或许能让我们在下次面对亏损和盈利时,更加理性和客观。

长期投资并不是“一劳永逸”的方法,定期检查账户,从长期维度分析基金业绩,“花园”的茂盛程度或许能增加不少。

2021-06-29 13: 51

2021-06-29 13: 48

2021-06-28 20: 39

2021-06-29 00: 49

2021-06-28 17: 02

2021-06-28 18: 02