发起式基金到期规模不足2个亿,“冠军”基金也遭清盘。

近日,一只近三年平衡混合型基金的业绩冠军,由于发起式设立满三年规模未达标,已经正式公告清盘。而2018年下半年熊市成立的发起式基金,也将在下半年迎来三年“大考”,近3成产品仍面临清盘的危险。

到期规模不达标 近三年“冠军”基金清盘

6月30日,一家基金公司发布公告称,公司旗下一只发起式基金出现了基金合同终止事由。按照该只发起式基金的合同约定,基金合同生效之日起三年后的对应自然日,若基金资产规模低于2亿元,基金合同应当按照合同约定的程序进行清算并终止,且不得通过召开基金份额持有人大会的方式延续。

而该只基金合同生效日为2018年6月29日,截至2021年6月29日,基金合同生效满3年,但基金资产净值低于2亿元。

值得注意的是,该只基金还是由知名基金经理管理,截至7月2日,这只基金近三年投资总回报高达151.32%,位居近三年平衡混合型基金中第一名,在今年上半年股市巨震中也收获了14.88%的正回报,虽然业绩良好,但基金规模迟迟没有上涨。截至今年一季报,该只基金规模仅为0.3亿元,并在发起式基金三年“大考”中,迎来退出市场的命运。

除了“冠军”基金清盘外,Wind数据显示,2018年下半年成立的发起式基金数量达到69只(份额合并计算),都将在今年下半年陆续迎来3年大考。

“冠军基金由于是发起式设立,导致到期清盘确实很可惜,因为依靠产品的历史投资业绩,通过持续营销等方式,还是有机会做大规模的。不过,基金规模与冠军基金的关联不是很大,也可能会因为基金本身波动较大、销售渠道不给力,或者基金公司不够重视等原因,也会导致到期清盘。”沪上一位公募人士分析。

在上海证券基金评价研究中心基金分析师李柯柯看来,基金公司成立发起式基金一般是出于以下两个原因:一是基金公司布局新产品但发行困难,通过发起式途径实现产品的顺利发行;二是基金公司与投资者实现利益绑定,保障基金投资更加谨慎。然而,在产品实际运作过程中,基金业绩不达标、市场竞争优势不明显、产品设计不符合市场需要等原因,或导致基金规模未实现有效扩张,基金运行的性价比不高,从而导致基金清盘。

近三成发起式基金规模不足2亿 将面临到期清盘风险

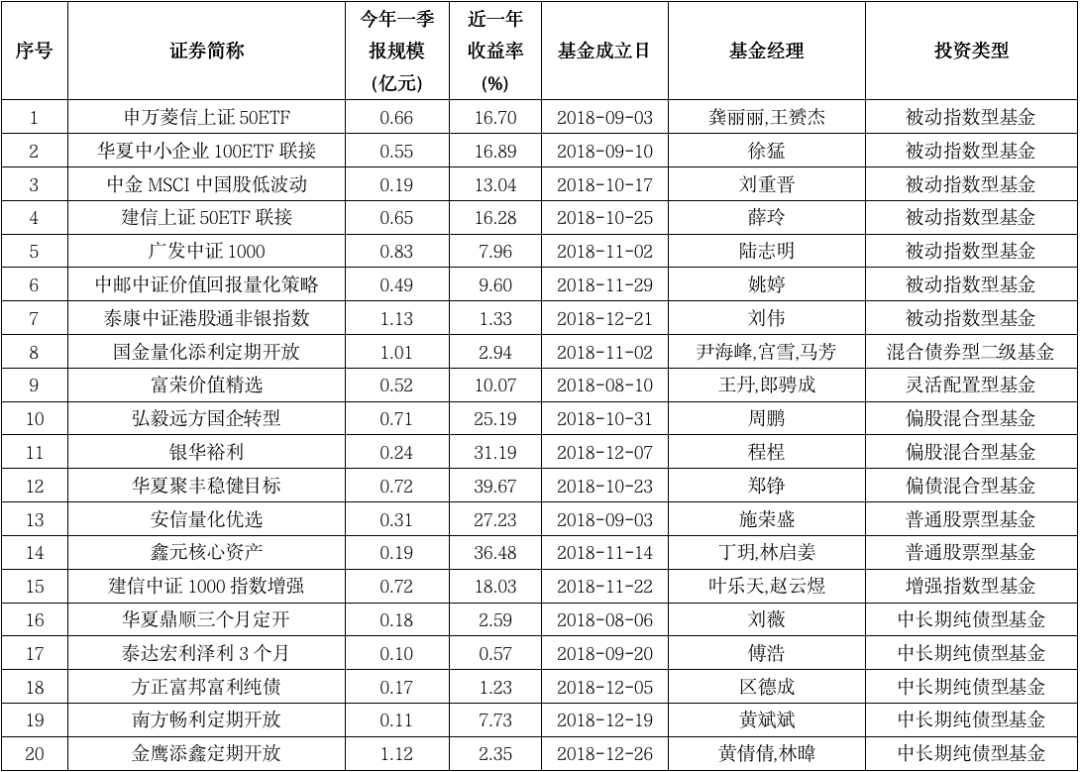

从今年一季报规模看,今年下半年即将面临三年“大考”的发起式基金中,有20只基金在一季末规模不足2个亿,在下半年到期发起式基金中占比29%,即将面临清盘的风险。

分产品类型看,指数型基金是面临清盘压力的“重灾区”。数据显示,20只规模不足两亿元的基金中,8只为指数型基金或指数增强型基金,6只为主动权益类基金,还有5只中长期纯债基金和1只二级债基。

“2018年以来指数型基金大发展,引发各家公募积极布局产品,但由于指数型基金同质化竞争加剧,且头部现象明显,很容易导致发起式成立的指基面临规模做不大的风险,也成为到期清盘压力较大的产品类型。”北京一位公募基金经理对此分析。

不过,从投资业绩看,发起式基金的整体业绩不俗。

数据显示,截至7月2日,在近一年股债巨震市场中,沪深300指数涨幅17.19%,13只即将面临三年大考的主动权益类基金近一年平均收益率38.01%,超越了同期大盘指数20个百分点,收益率较高的嘉实资源精选近一年收益超80%。规模较小的发起式基金中,鑫元核心资产、华夏聚丰稳健目标近一年收益都超过了35%。

同期,近一年中债总财富指数上涨2.5%,同期中长期纯债发起式基金斩获2.81%收益率,也获得31个BP的超额收益。其中,南方畅利定期开放获得7.73%收益率,长信稳裕三个月同期收益率也超5%,相对基础市场都呈现了明显的超额收益。

“基金规模的增长不仅仅依赖于基金净值的增长,还依赖于基金份额的增加。而基金份额的增长受多重因素影响,如基金公司的市场号召力、渠道建设能力、产品的品牌效应等。”上海证券李柯柯称。

李柯柯认为,不仅发起式基金存在基金规模迷你化的现象,这也是基金市场普遍存在的问题。基金要想扩充管理规模,可以从三方面展开:一是管理业绩,通过创造可观的投资回报,提升自身竞争力;二是品牌建设,将自身投资理念、投资方法向公众宣传,创造品牌形象;三是渠道支持,依靠渠道方的积极营销,实现资金的流入。

北京一位中型公募市场部人士也表示,发起式基金一般是基于公司战略布局业务和产品线的考虑,且有公司自由资金的投入,一般不会轻易清盘,尤其是表现优异的基金。

“在面临发起式基金到期清盘压力时,我们可能会通过拓展机构资金或持续营销的方式,让基金在关键的时点规模达标,而针对不被看好的方向或不满足市场需求的产品,也会考虑到期清盘,不会浪费公司的投研资源。”该市场部人士称。

表1:今年下半年即将迎接三年大考的发起式基金一览

(数据来源:wind 截止日:7月2日)

2021-07-04 09: 18

2021-07-04 09: 16

2021-07-04 12: 45

2021-07-04 17: 28

2021-07-05 10: 29

2021-07-05 10: 17