2021-07-08 23:07

回顾2021年上半年,“戏剧”性十足,本来指望着一场轰轰烈烈的春季攻势,不少人加大筹码入场之后,春节后市场却开始了加大震荡,不仅让追高的基民钱包受了伤,也让心理上承受了不少的打击。

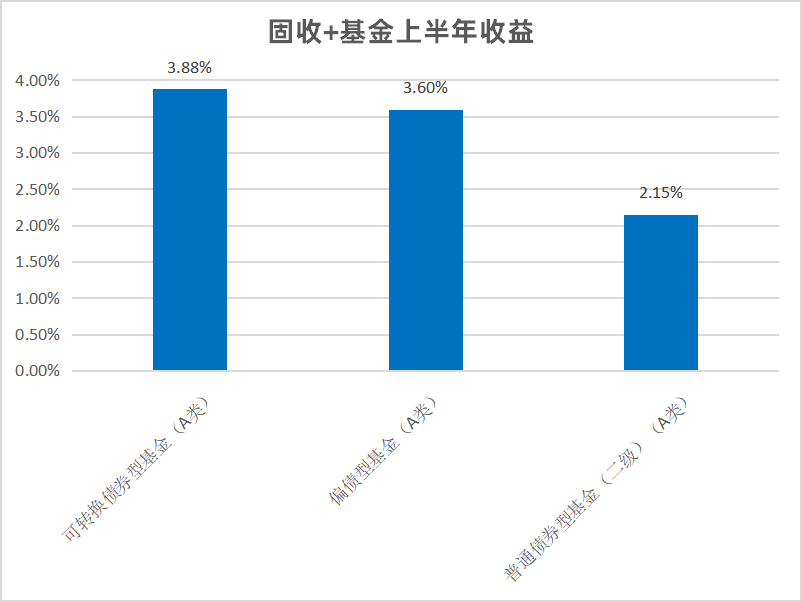

在震荡市中,既能控制回撤风险,又能适当出击博取超额收益的“固收+”基金开始被重视,颇有“黑马”之姿,登上基金圈新C位。

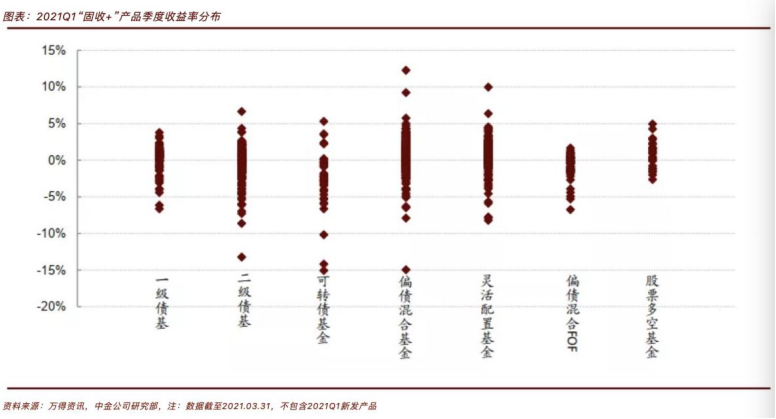

以偏债混合型基金指数为例,上半年收益率3.60%,近5年累计收益达44.12%。数据来源:银河证券证券,截至20210630,过往业绩不预示未来表现或许有人会说:“这个业绩也不咋高啊?比不上我买的XX股票基金…”如果你不讲风险,光比收益,就像让意大利和巴西队比进攻一样,有点不讲道理了。从产品定位上,“固收+”并不是一个让持有人短期“暴富”的产品。债券投资领域有个比较形象的“面包渣”理论,意思是债券收益很多时候就像"面包渣",要想获得大口吃面包那样的爽快是不大可能的,持有人也不要幻想债券投资会有很大的涨幅,但就像积沙成塔一样,这些微小的面包渣同样可以积少成多,让你吃得饱。并不是所有的“固收+”产品都能和“稳健”二字直接画等号。比如据中金证券统计,以2021年第一季度为例,获得收益为负、亏损的固收+基金占比为37%,收益最高的固收+和收益最低的固收+收益差距可达到20%之多! 关于固收+基金有个比较简单且核心的衡量指标:卡玛比率。什么是“卡玛比率”?又为什么要用TA来衡量“固收+”呢?卡玛比率(Calmar ratio),描述的是收益和最大回撤之间的关系,也可以叫做“单位回撤收益率”,是夏普比率的plus版本。卡玛比率的计算方法是:卡玛比率=年化收益率/历史最大回撤也就是说,投资者承受每单位回撤能够得到的收益率水平。卡玛比率越高,说明基金承受单位损失获得的回报越高,该基金的性价比也越高。基金A、基金B最近一年的净值涨幅分别为40%和30%,看起来基金A的收益更高,但两只基金对应最大回撤分别为20%和10%,由此计算可以得到,基金A的卡玛比率为2,基金B为3。虽然基金A的收益更高一点,但基金B的投资体验更好。我们通常认为,卡玛比率不低于2的“固收+”产品,才能体现出相对平稳的确定性收益,同时获取超额回报的特征。总而言之,一只好的“固收+”,能够在追逐收益目标的同时,严控回撤控制区间,能够经历长期市场波动考验,真正让投资者拿得住、拿得稳,这样的固收+才堪称经典。

风险提示:

请根据自身的投资能力、风险承受能力等情况,理性地选择适合自己的金融产品或服务。投资有风险,入市需谨慎。在任何情况下,本文中的信息和所表述的意见均不构成对任何人的投资建议。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。