近期基金发行“基尼系数”有点高,呈现出冰火两重天的局面。

今年以来,市场共成立859只基金,其中,单只份额超过100亿份的共有19只基金,且均被头部基金公司包揽,易方达、天弘、汇添富等组成的前十大基金公司共计发行275只基金,合计份额7554亿份,占据今年基金发行总额的47%。

华南地区一家大型私募基金经理坦言,发售渠道的拥挤是基金发行的“马太效应”的重要原因之一:在有限的发售时间内,大型基金公司的明星产品更加容易吸引市场关注,渠道的销售业绩也会随之提升。此外,去年的抱团股行情与大型基金业绩的互相促进,导致了“业绩好—涨幅高—资金流入”的正反馈机制助推了投资者更加关注头部公司的新发产品。

基金发行“马太效应”较为突出

即使在今年抱团股瓦解的背景下,基金发行依然遵循着强者恒强的马太效应。

截至目前,我国共有基金管理公司144家,合计管理资产规模约为22.32万亿元,相较于去年增约三成,并有易方达、天弘两家公司管理规模达万亿。

自从去年火爆一时的各大经理“出圈”,引起投资者追捧后,基金公司之间的“贫富差距”继续拉大。前十大基金公司非货币基金平均增幅达43.2%,易方达在一年时间内,非货币型基金资产净值由5358.28亿元猛增至9611.73亿元,在高基数的前提下增幅仍达到了79.38%,其他公司在管资产规模从最高的约1.5万亿到最低的数千万不等,折射出基金公司实力强弱严重不均。

与此同时,基金发行也呈现出“冰火两重天”的现象,大中型基金公司在新基金发行市场蛋糕中占据更多份额。

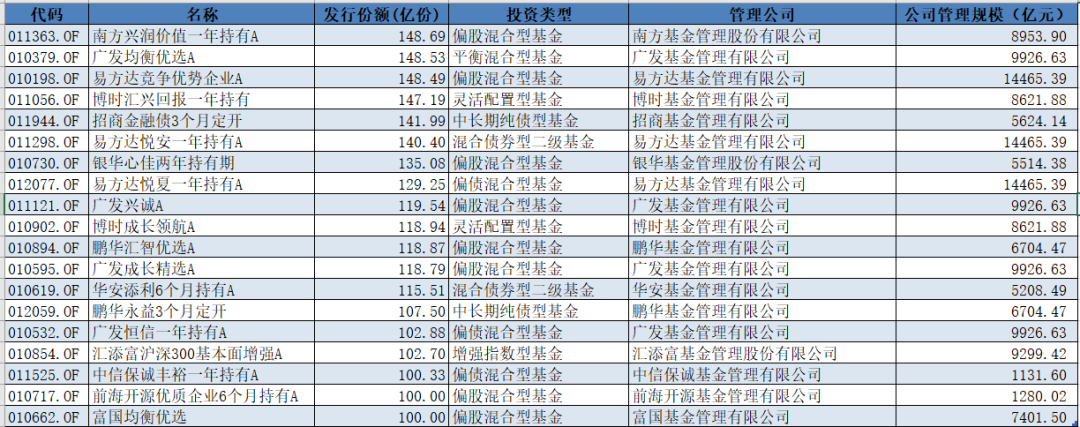

截至目前,2021年市场共计成立859只基金,合计份额达1.61万亿份,其中,单只份额超过100亿份的共有19只基金,如南方兴润价值一年持有、广发均衡优选等,且均被头部基金公司包揽。据统计,在多只爆款基金发行后,由易方达、天弘、汇添富等组成的前十大基金公司共计发行275只基金,合计份额7554亿份,占据今年基金发行总额的47%。

值得注意的是,今年共有127家公司推出了新的基金,这意味着仍有17家基金公司在今年已过半的情况下“一基未发”。

广发策略研报指出,2021年新发基金规模迅速扩张,且头部效应显著。“业绩好—涨幅高—资金流入”的正反馈机制助推了前期强势风格的结构性风险偏好提升。热门抱团行业估值高位或已并非新基金建仓的最优考量,却仍会形成部分其他性质资金的“学习”效应,加速推动前期优势风格极致演绎。

销售渠道更倾向于头部公司

华南地区一家大型私募基金经理对券商中国记者表示,基金发行的分化主要源于两方面,一个是新发布局能力和品牌效应。作为大型公司,管理资产规模大、产品线完善,投资者能够更容易选择适合自己投资风格的产品,大型公司还具有更强的投研能力以及更好的过往业绩,明星基金经理也更具市场号召力。

另一方面,销售渠道之间会有竞争。大型基金公司凭借自身的股东背景优势,拥有较强的渠道和产品营销能力。以海富通基金为例,董事长杨仓兵接受专访时表示,“基金代销这一方面,股东海通证券给予我们非常大的支持。之前我们发行了一只重点产品,海通证券帮我们销售了6个亿。这次销售让海通证券也意识到他们强大的销售能力,让他们的财富条线增长了自信,所以这也是我们跟股东方之间相互成就。”

而银行渠道作为基金首发市场的主角,在与头部基金公司合作的销售业绩更为突出。该基金经理表示,银行要能够拿到好的产品,同时拥有畅通的销售渠道和一定量的客户,才能从中赚取到代销费用。因此银行会更愿意选择头部基金公司,销售“好卖”的产品。

招商银行一名客户经理坦言,在选择基金时会看重过往业绩,以近五年乃至十年的收益率为参照,选择收益率排名靠前的基金经理。此外,在近期的震荡市中更偏向于销售三年期封闭基金。“最近市场波动比较大,担心投资者承受不了风险,三年期封闭基金也让我们后期维护压力小很多。”

值得一提的是,5月13日,中基协首次披露了公募基金代销保有量规模的前百强,在该份百强名单中体现机构之间代销实力差距很大,“股票+混合公募基金保有规模”方面,招行以6711亿元在31家上榜银行中遥遥领先。而在7月15日召开的财富生态合作伙伴大会上,招行宣布,近日该行零售AUM时点规模已突破10万亿大关,上半年AUM增量超万亿,超过去年全年增量的七成。

商业银行凭借网点及客户资源,在基金代销市场具有先发优势。在高净值客户的加持下,招商银行在基金代销领域存在感十足,年内新托管基金净值达到2433.64亿元,位居所有银行之首,合计托管基金净值1.65万亿元,排名第六。

接受券商中国记者采访的华泰证券一名机构部负责人也表示,他们销售基金时有一定的选择权,因此相对来讲更愿意销售业绩稳健以及头部基金公司的产品。“从过往销量来看,比较推荐易方达与兴全的基金,我们销售的兴全的产品基本都是盈利状态,并且兴全基金所持股票抱团风格并不是很明显,在风格切换频繁的行情中比较稳健,客户体验也不错。”

2021-07-21 13: 35

2021-07-21 12: 51

2021-07-21 00: 28

2021-07-21 00: 24

2021-07-21 12: 24

2021-07-21 11: 33