债券交易、股票交易、股指期货交易、国债期货交易、设立债权投资计划、设立股权投资计划……作为23万亿险资的主要管理人和大资管重要参与方,各家保险资管机构都具备其中的哪些业务能力?

7月20日,中国保险资产管理业协会通报了保险资管公司投资能力建设及自评估信息披露情况,这是去年10月保险机构投资能力取消备案制改为自评估后,保险资管协会对保险资管机构投资能力自评估信披情况的首次通报,将各家保险资管业机构的投资能力首次全面展现出来。

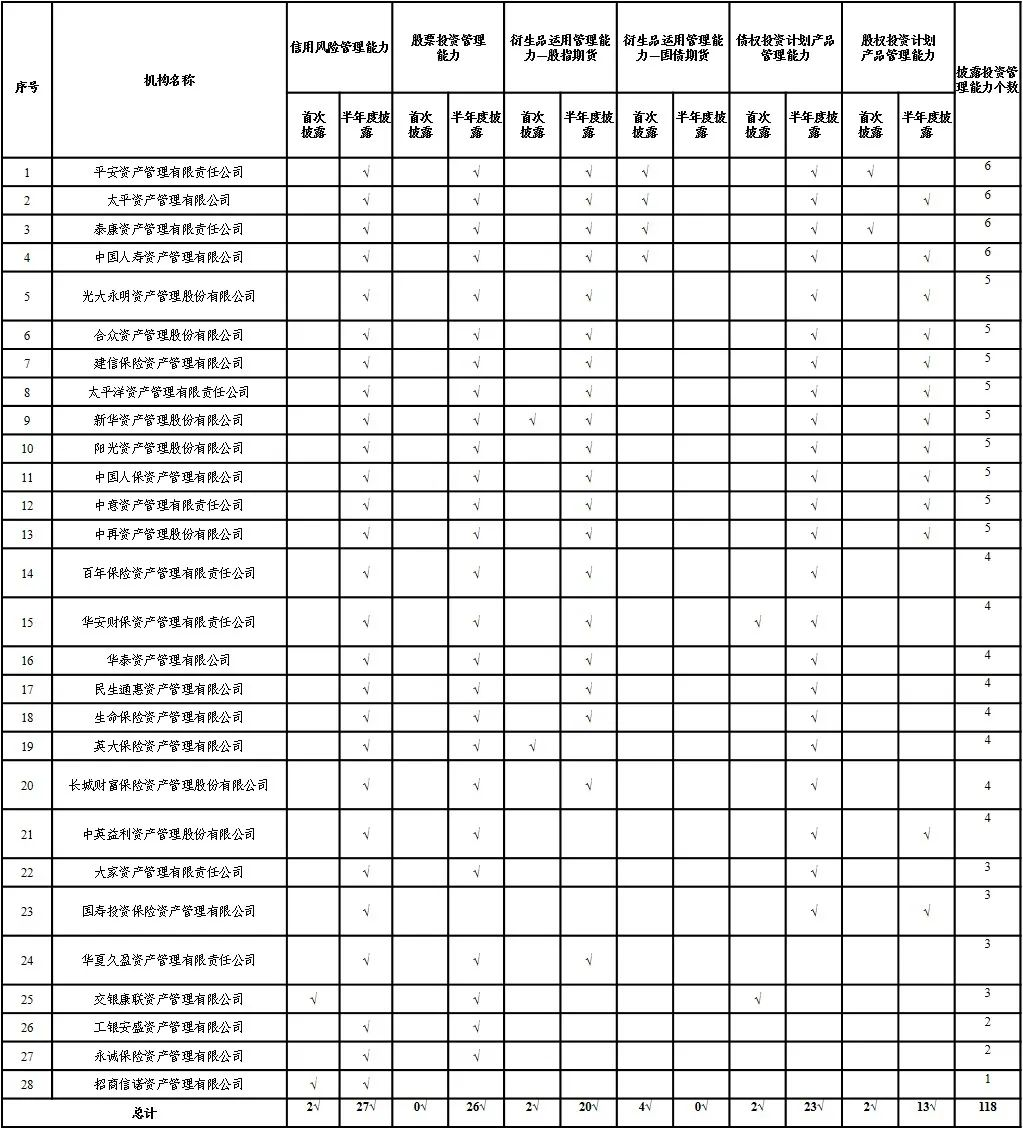

通报显示,截至3月31日,共28家保险资管公司披露投资管理能力建设及自评估情况121项,其中首次披露12项,半年度披露109项。

从五大类、6项投资管理能力建设情况看,28家保险资管机构中的4家机构具备全部能力,近半数机构具备五大类、5小项能力。同时,可以看出,大多数机构具备信用风险管理能力、股票投资管理能力、债权投资计划产品管理能力,其有鲜明的固收领域优势和长期产品创设能力优势。

半数机构涵盖五大类能力,4家机构6项“全能”

这次通报结果是去年保险机构投资能力改革的一个后续。去年10月,银保监会发布《关于优化保险机构投资管理能力监管有关事项的通知》,取消了保险机构投资能力备案制,改为“公司自评估+信息披露+持续监管相结合”的管理方式,要求保险公司和保险资管机构对照标准自行评估各项能力建设情况,并要求在公司官网及协会网站上披露,由此强化投资能力的事中事后监管。

此次《通知》还将保险机构的投资管理能力调整为七类,其中,保险资管机构对应的能力共五大类,包括:信用风险管理能力,股票投资管理能力,衍生品运用管理能力,债权投资计划产品管理能力,股权投资计划产品管理能力。

此后,保险机构和保险资管机构陆续自评估各项能力的情况,保险业协会和保险资管业协会也分别开辟信息披露专栏,披露这些机构的投资能力自评估信息。此次保险资管业协会的通报,即是对保险资管机构已披露情况的汇总发布。

从通报的保险资管机构自评估的投资能力情况看,28家机构中的13家拥有上述五大类能力,达到全部机构机构的近半数。也就是说,在保险资管机构中,一半的机构已获得了全部的能力,各家相互之间在能力资质方面的差异较小。

在这13家机构中略微有所不同的是,是否具备国债期货资质。基于实践情况,保险资管机构的衍生品运用管理能力又被细化为股指期货、国债期货2项,因此保险资管机构的上述五大类能力细化为6小项。

国债期货是去年监管最新允许保险资金参与的业务。国债期货是重要的套期保值工具,在当前中长期利率下行环境下,配置国债期货有利于帮助险资增加资产久期、降低利率风险、提高资金配置效率。2020年7月,银保监会发布《保险资金参与国债期货交易规定》,允许具备投资管理能力的保险机构,可以以风险管理为目的,参与国债期货交易。据了解,国债期货业务涉及证监会、财政部、央行、银保监会等多个部委,因此该项业务资质仍有一定特殊性。

从通报情况看,目前仅有平安资产、太平资产、泰康资产和国寿资产4家机构披露了国债期货业务资格。也只有这4家具备全部五大类、6项能力:信用风险管理能力、股票投资管理能力、衍生品运用管理能力-股指期货、衍生品运用管理能力-国债期货、债权投资计划产品管理能力、股权投资计划产品管理能力。

此外则有9家机构具备了除国债期货外的5项投资管理能力,也是涵盖五大类的投资能力。包括光大永明资产、合众资产、建信保险资产、太平洋资产、新华资产、阳光资产、人保资产、中意资产、中再资产。

信用能力、股票能力、债权计划能力成“标配”,股权计划能力相对欠缺

从另一个角度看,投资管理能力不全的保险资管机构有15家,以新成立机构及中小型机构为主。这些机构普遍具备3-4项能力,仅个别成立较短的机构具有1-2项的较少能力。

具备4项能力的机构有8家,他们普遍具有信用风险管理能力、股票投资能力、股指期货资格、债权计划产品能力,缺失的是国债期货资格和股权计划产品能力。这8家机构包括百年保险资产、华安财保资产、华泰资产、民生通惠资产、生命保险资产、英大保险资产、长城财富保险资产、中英益利资产。

新设立公司能力相对较少。最新成立的招商信诺资产仅披露1项能力,永诚保险资管、工银安盛资管也仅披露2项能力,属于投资管理能力较少的机构,而中信保诚资产尚未出现在此次通报的机构名单中。保险资管业新设立公司从起步阶段走向稳步发展,仍需要自身能力建设的过程。

总体上看,这些保险资管机构普遍具备的能力是信用风险管理能力、股票投资能力、债权投资计划产品能力,这可以视作一家保险资管机构需要具备的基础能力。

相对而言,投资管理能力不全的机构,尚未具备或尚未披露的能力较多是股权投资计划产品能力。股权投资计划是保险资管机构设立的一类资管产品,设立的要求较高,目前行业这类产品的数量和规模量在业务总量中比重都不大。

截至一季度末,各家保险资产管理公司投资管理能力自评估信息披露情况如下表。

根据银保监会上述《通知》,保险机构投资管理能力信息披露包括首次披露、半年度披露和重大事项披露。

其中,保险机构首次开展相关投资管理业务的,应当至少提前10日公开披露相应投资管理能力建设及自评估情况。首次开展相关衍生品交易的,保险机构应当至少提前15日将自评估情况报告银保监会。

对于已具备相关投资管理能力的保险机构,《通知》要求,应当持续加强投资管理能力建设,至少每半年开展一次投资管理能力自评估工作,确保持续满足监管要求,并应于每年1月31日和7月31日前公开披露自评估相关情况。

若保险机构出现信息披露不及时、不真实、不准确、不完整等情形,银保监会将采取监管谈话、下发风险提示函等监管措施责令其限期改正。

保险业内普遍认为,投资管理能力从备案制改为自评估的这次改革,借由信息披露、持续监管等方式,将有力解决部分保险机构存在的投资管理能力“重牌照、轻建设”的问题,有利于保险投资管理能力不断提升,从而更好应对内外部风险,提升保险业服务实体经济质效。

2021-07-21 12: 24

2021-07-21 11: 33

2021-07-21 10: 57

2021-07-21 10: 17

2021-07-21 09: 42

2021-07-21 08: 52