顶着“中国短视频第一股”光环的快手,上市后的股价走势,却成了“快走”......

8月5日,快手港股股价再度大跌15%,报89.1港元/股,再度刷新历史新低,最新市值仅剩3707亿港元。自高点以来,快手股价累计下跌超78%,市值蒸发近1.37万亿港元,约合人民币1.14万亿元。

当天,压垮公司股价的,是38.82亿股的天量解禁,数量占到公司总股本的94.81%。按照上一个交易日收盘价105.2港元/股计算,解禁市值超过4000亿港元。

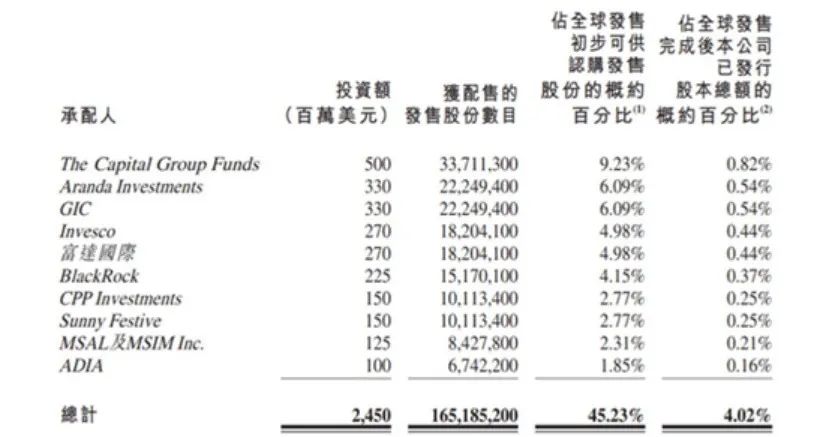

值得注意的是,快手港股发行上市的时候,是一个人见人爱的“小甜甜”,吸引了包括美国万亿资管巨头Capital Group、阿布扎比投资局(ADIA)、新加坡主权基金GIC、黑石等10家基石投资者入局。如今,这10家机构的的持股虽然全部解禁,但都处于浮亏状态,浮亏比例达22.5%。

38.82亿股解禁!快手股价大跌15%再创新低

8月5日这一天,在港股上市满半年的快手,迎来了天量解禁。根据文件披露,快手当日有38.82亿股股票解禁,占发行后股本的94.81%。

其中,创始人宿华及Reach Best持股比例达11.8%,创始人程一笑及Ke Yong持股比例达9.36%;除上述控股股东外,绝大部分现有股东以及员工持股平台持有28.61亿限售股,占公司总股本69.64%。

此外,美国万亿资管巨头Capital Group、阿布扎比投资局(ADIA)、新加坡主权基金GIC、加拿大养老金计划投资委员会(CPPIB)、贝莱德、淡马锡、景顺控股、富达国际、黑石等10家基石投资者持有的1.65亿股(占快手总股本4.02%),也于当日全部解禁。

上述巨额解禁股,再次压垮了快手的股价。8月5日当天,快手股价低开低走,中途毫无抵抗,最终收跌15.3%,报89.1港元/股,再度刷新历史新低,总市值也进一步缩水至3707亿港元。

有分析人士指出,正常来说,所有的美股和港股上市公司都会有“解禁低迷期”,也就是说,在180天的解禁前后,会出现股价的低迷,甚至这种低迷会持续到解禁后的半年。但只要公司基本面向好,长期来看,公司股价仍有上涨空间。

市值缩水超1万亿元,蒸发了一个美团

快手于今年2月5日登陆港交所,成为“中国短视频第一股”。当时,快手深受机构和资本的青睐,公开发售获得1200倍的认购,冻资额高达1.26万亿港元。而高达142.3万人的认购人数,超越医渡科技,成为香港史上最多人热捧的新股。

上市后的前6个交易日,是快手最甜蜜的时光,当时快手股价一路上涨,最高触及417.8港元/股,市值一度高达1.74万亿港元,公司的创始人宿华和程一笑的身家,一度分别超过2000亿港元及1600亿港元。快手的第一大股东腾讯,持股市值一度超过3700亿港元。

可是好景不长,自第7个交易日开始,快手的股价就陷入黑暗的熊市,一直持续到8月5日。自高点(417.8港元/股)以来,快手股价累计下跌了78.67%,市值蒸发近1.37万亿港元,约合人民币1.14万亿元。目前,美团港股市值才1.29万亿港元,也就是说,快手直接蒸发掉了一个美团的体量。

而快手创始人宿华、程一笑的身家,也分别缩水至437亿港元、347亿港元,半年的时间不到,两位创始人身家分别蒸发超1500亿港元、1200亿港元。第一大股东腾讯的持股市值,也蒸发了2900多亿港元,缩水至799亿港元。

快手的10家基石投资者,也损失不小。当时快手港股发行上市的时候,吸引了包括美国万亿资管巨头Capital Group、阿布扎比投资局(ADIA)、新加坡主权基金GIC、加拿大养老金计划投资委员会(CPPIB)、贝莱德、淡马锡、景顺控股、富达国际、黑石在内10家基石投资者入局。彼时,这些机构以115港元/股的价格合计认购了1.65亿股快手股票,耗资近190亿港元,占总募资金额的45%。如今,这10家机构的持股全部都处于浮亏状态,浮亏比例达22.5%。

快手一季度营收超170亿元,亏损49亿元

从2011年诞生至今,快手已经走过了10个年头。目前,快手已成长为世界最大的直播平台、世界第二大的短视频平台和中国内容社区活跃度排名第一的头部内容社交平台。2020年,快手的平均日活用户数为2.64亿,平均月活用户数为4.81亿,每位日活跃用户日均使用时长为87.3分钟。

近几年,快手的收入增长可谓迅猛,2017年至2020年,快手的营业收入分别为83亿元、203亿元、391亿元、587.76亿元(约为字节跳动的四分之一)。但是,快手依旧处于巨额亏损状态,2020年亏损了1166.35亿元,同比扩大493.5%,2019年为净亏损196.51亿元;不过,上市巨额亏损的原因只是会计科目层面的一次常规操作,在非国际通用会计准则下, 快手经调整的净亏损为79.48亿元,2019年为净利润10.33亿元。

快手销售及营销开支也正在大幅增加,2020年,快手的销售及营销开支为266亿元,与2019年的99亿元相比,增加了169.8%。其占总收入的百分比由25.2%增加至45.3%,主要是由于营销、品牌推广及广告活动增加所致。

2021年一季度,快手实现收入170.19亿元,同比增长36.6%;亏损577.51亿元,经调整亏损净额为49.18亿元;净亏损率为28.9%,而2020年同期数据为34.9%;毛利率为41.1%,较上年同期的34.2%有所上涨。

用户数据继续增长,一季度,快手中国应用程序及小程序的平均日活跃用户达到3.79亿,同比增长26.4%,环比增长20%。快手应用每位日活跃用户的日均使用时长为99.3分钟,同比增长16.5%,较去年第四季度提升10.5%。快手海外市场的月活跃用户均值超过1亿,2021年4月增长到了1.5亿以上。

不过,快手用户数据保持增长的背后,获客成本依然高企。一季度快手的销售及营销开支116.60亿元,同比增加44%;行政开支7.03亿元,同比增加128.24%;研发开支28.11亿元,同比增加199.23%。快手的销售及营销开支在公司总营收的比重,由2020年度的45%,进一步攀升至2021年一季度的68.51%。

一季度,快手的线上营销服务收入达到85.58亿元,同比增长161.5%;相比于抖音一季度的超300亿元广告收入,快手还有增长空间。

不过,快手的直播收入有下降趋势,这被视为是一个隐忧。一季度快手直播收入为72.50亿元,上年同期是90.09亿,上一季度是79亿元,同比环比均下滑。

快手将直播收入的同比下滑原因解释为:去年一季度疫情隔离检疫等引发的短期增长;环比下滑原因则是:用户群的扩大使得每月直播付费用户平均收入下降,由2020年四季度的51.8元变为2021年一季度的46.1元,2019年度数字是53.6元。

研究机构下调快手目标价

从各大研究机构近期发布的相关研究报告来看,快手依旧不是很乐观。

天风国际最新研报指出,国内短视频行业整体用户增长放缓,快手二季度国内用户增速有压力或小幅下降,海外市场有更大潜力但需要持续关注海外投放效率的提升及是否可对更多市场进行开拓。下调公司2021-2023年收入至833亿元、1126亿元、1417亿元(原为881亿元/1253亿元/1610亿元),下调公司目标价至212.19港元/股,维持“买入”评级。

7月28日,中信证券分析师王冠然、朱话笙发布报告称,考虑直播增速调整及加码海外投入,调整公司2021-2023年收入预测至847亿元/1119亿元/1352亿元(前值860亿元/1133亿元/1420亿元),参考可比公司情况及结合公司自身业务特征,调整目标价至248港元(此前为314港元),维持“买入”评级。

7月23日,摩根士丹利发布研究报告,援引QM数据指出,预计快手今年第二季度日活跃用户出现下降,同时该行推迟快手的盈利预期至2025年,因此,将快手目标价格下调为120港元。同日,中金公司发布研报,下调快手2021/2022年收入预测各2%。考虑到直播收入低于预期,下调2021/2022年经调整净亏损105亿和净利润5亿元至净亏损195亿和172亿元。维持跑赢行业评级,下调目标价24%至240港元。

太平洋证券表示,考虑到海外投入的费用率持续提升,下调公司2021全年的经调整净利润至-156亿元,预计公司2021~2022年收入增速分别为44.3%和30.9%。考虑到公司将继续维持较高的营销投入导致其盈利能力持续承压,下调公司目标价至245元港币(对应23年PS5.5X),维持“买入”评级。

2021-08-06 11: 37

2021-08-06 11: 15

2021-08-06 10: 50

2021-08-06 09: 55

2021-08-06 09: 25

2021-08-06 08: 32