对基民而言,想赢怕输是常态。尽管听上去这词儿不太好,但反过来想,想赢又怕输其实正是投资的心理基底,想赢让我们努力追求更高收益,而怕输的心理则让我们关注到相应的风险,不至于走上悬崖间的索道。

此时股债搭配类的基金或许是一个值得考虑的选择,组合中的股票资产,能提供收益弹性,而债类资产则在面对波动时能起到相对较好的防守作用。

该基金最初采取的策略是35%配置于投资级债券,65%配置于蓝筹股票。在该基金成立最初的40年,该基金一直遵循着最初的投资目标和策略。

但在惠灵顿基金1967年的年度报告中,该基金的新投资组合经理沃尔特·卡博特宣告了“动态保守主义”——“时代变了。我们决定也应该做出改变,我们已经将我们的普通股仓位从64%增加到72%……动态和保守的投资并不是术语上的矛盾,强力进攻是最好的防御。”

而在美国泡沫期制定的这一策略被证明是最差的防守,据《机构投资者》一书中先锋基金公司CEO约翰·博格尔所言,在1966-1975年,平衡基金的平均收益为23%,而惠灵顿基金整个时期的累计总收益(包括股息)仅为2%。

直到卡博特被撤职,1978年,约翰·博格尔才再次让惠灵顿基金回到了最初设计时的股债配比策略。之后,从1982年到2017年,惠灵顿基金不仅收复净值失地,而且年化收益率也实现了对同行的赶超。

这个故事,也许能从一定程度上道出进行股债合理配置的重要性。

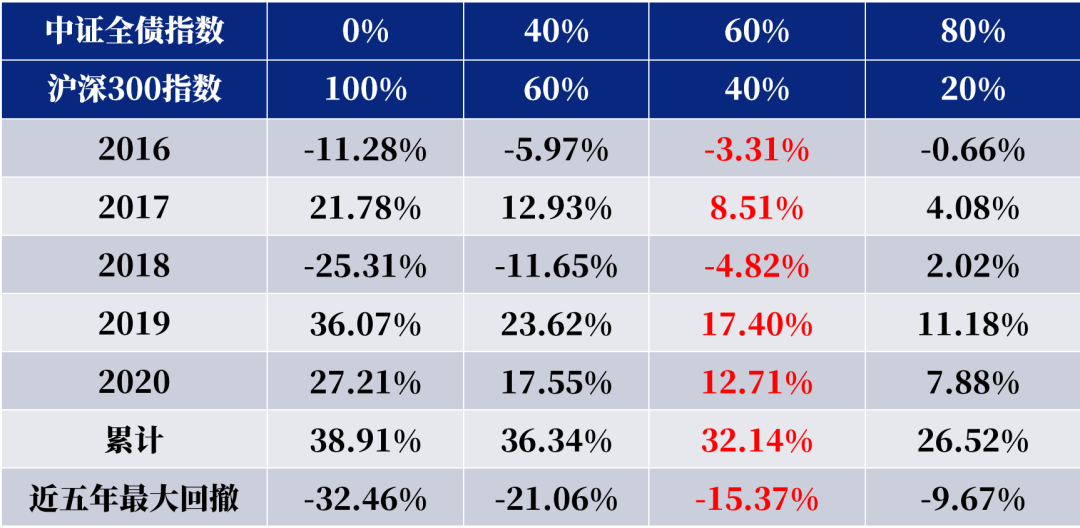

采用偏债混合的策略,过往业绩如何?我们用沪深300指数与中证全债指数进行了模拟测算。

数据显示,以60%债券(中证全债指数为例)+ 40%股票(沪深300指数为例)模拟的偏债混合策略,在近五年中,业绩表现并不差,尽管在2019、2020年等上涨行情中,相较于更为激进的策略,在弹性上逊色一筹;但在市场下跌时,能够较好地控制回撤,近五年,沪深300指数最大回撤为-21.06%,模拟的偏债混合策略则为-15.37%。若计算累计收益率,可以得到该偏债混合策略的近五年累计收益率为32.14%,在最大回撤更适中的前提下,近五年累计收益比沪深300低了6.77%。

数据来源:Wind,时间为有数据记录的2016年1月1日至2020年12月31日。计算方式:以60%债券(中证全债指数)+ 40%股票(沪深300指数)模拟的偏债混合策略为例,其2016年回报即为60%*中证全债指数2016年回报+40*沪深300指数2016年回报,其余指标、配比和年份同理。历史业绩不代表未来,基金投资需谨慎。上述数据为模拟测算结果,仅供参考,不代表真实收益,不作为投资策略推荐和收益保证。

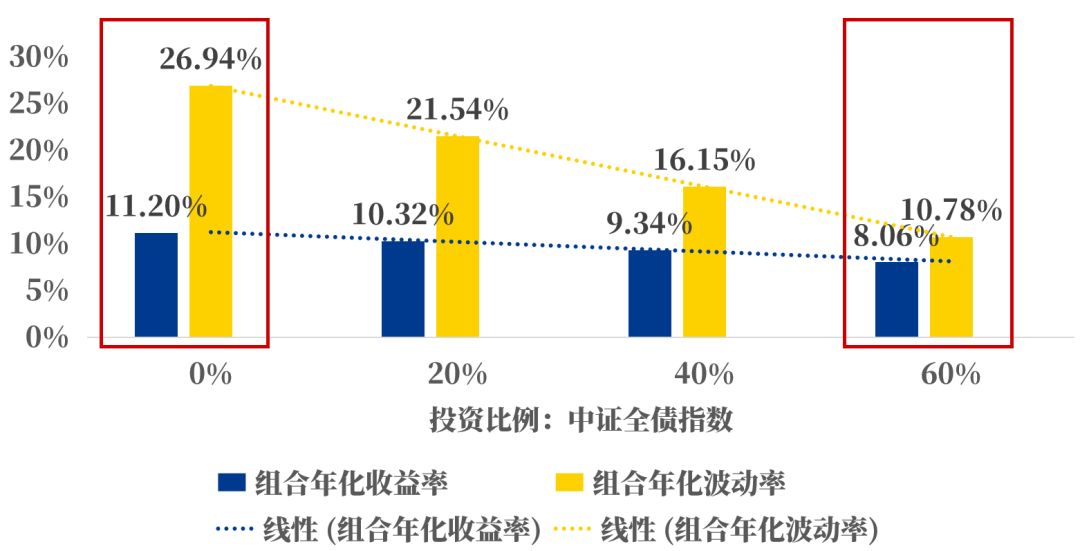

我们不妨把时间再拉长一点。以过去十五年的数据进行回测,发现结果仍然类似。如果资金100%投资于股票(以沪深300指数为例),则年化收益和年化波动率分别是11.20%和26.94%;而如果投资组合变为60%债券(中证全债指数为例)+ 40%股票(沪深300指数为例),尽管年化收益率下降3.14%,但可以减少投资组合16.16%的年化波动率。

数据来源:Wind,时间为有数据记录的2005年1月1日至2020年12月31日。计算方式:以60%债券(中证全债指数)+ 40%股票(沪深300指数)模拟的偏债混合策略为例,其2005-2020年年化收益率即为60%*中证全债指数2005-2020年年化收益率+40*沪深300指数2005-2020年年化收益率,其余指标和配比同理。历史业绩不代表未来,基金投资需谨慎。上述数据为模拟测算结果,仅供参考,不代表真实收益,不作为投资策略推荐和收益保证。

可以看出,相对而言,偏债混合策略能在适当控制回撤的前提下力争不错的回报。

文:柯锦达(实习)、文倩玉

2021-08-25 12: 12

2021-08-25 15: 49

2021-08-25 21: 17

2021-08-25 21: 11

2021-08-25 20: 49

2021-08-25 19: 48