百亿私募进化论投资日前宣布旗下量化线产品暂停募集,引起各方关注。对于这一决定,公司最新回应称,投资人盈利质量是其考虑的优先选项。

今年以来,在量化指数增强产品的突出表现下,量化私募迎来爆发式增长,管理规模迅速扩容,百亿私募数量持续增加。然而,“规模是收益的敌人”这一资管业铁律逐渐生效,除了进化论,此前启林等多家知名量化私募也已相继封盘,有业内人士指出,量化封盘一定程度上是因为投研实力和策略的迭代速度已经跟不上管理规模增长速度。

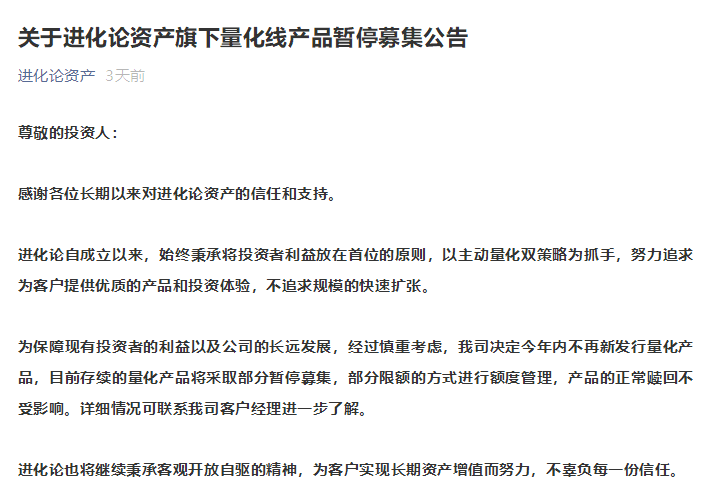

进化论暂停量化产品募集

进化论投资上周发布公告称,为保障现有投资者的利益以及公司的长远发展,经过慎重考虑,决定今年内不再新发行量化产品,目前存续的量化产品将采取部分暂停募集,部分限额的方式进行额度管理,产品的正常赎回不受影响。

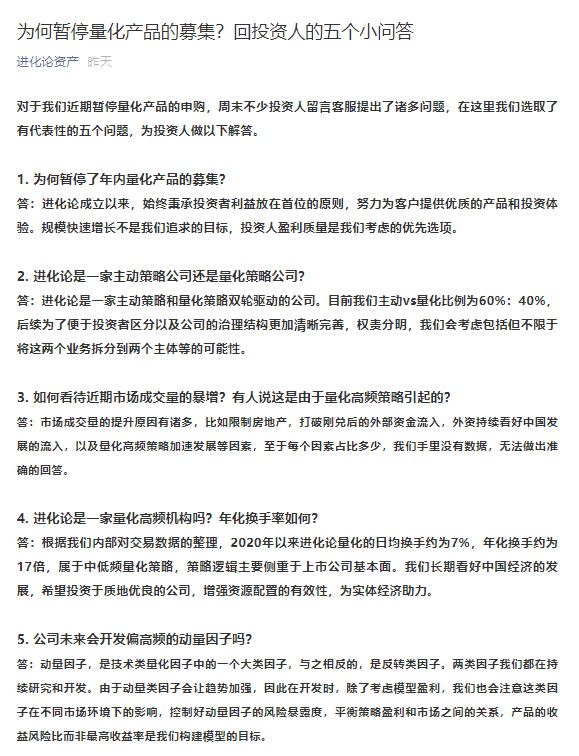

为进一步说明情况,进化论投资昨日再次发布公告,回应了投资者人关注的五大问题。谈到为何暂停年内量化产品的募集,进化论资产表示,公司成立以来,始终秉承投资者利益放在首位的原则,努力为客户提供优质的产品和投资体验。规模快速增长不是其追求的目标,投资人盈利质量是公司考虑的优先选项。

多家量化私募封盘,业内这么看

除了进化论资产,此前已有多家知名量化私募宣布封盘。

新晋百亿量化私募的金戈量锐近期发布封盘计划,为保护现有投资者利益,维持策略容量的稳定性和业绩的一致性,以及应对未来各种市场行情,公司投委会研究决定,自今年9月1日起暂停旗下部分基金的申购,开启资金额度管理,根据市场条件与策略情况控制产品管理规模。

启林投资在今年1月份管理规模突破百亿之后,就宣布暂停了部分市场中性产品的募集申购。近期,启林投资再次发布公告称,截至今年7月30日,管理规模已达200亿(包含指数增强策略、市场中性策略、CTA策略)。为保障既有投资者的利益以及公司更长远的发展,经过慎重考虑,公司决定主动控制规模增长速度。

白鹭资管相关负责人表示,一般来说,量化私募的封盘主要是从策略容量的角度考虑,避免策略规模过大后,对收益产生不利的影响。此外,可能还有一些情况是从市场环境的角度考虑,通过阶段性封盘,选择一些对策略运行更有利的时段接收资金。再有就是从产品条线设计、公司战略发展的角度。

“例如我们目前虽然Alpha、CTA和期权策略均仍有容量,但我们单一策略的指数增强、Alpha中性和CTA单策略产品均已停止募集。对前两者来说,我们认为通过量化多策略的模式可以为投资人提供更优的性价比,因此停止了这两条线的募集;CTA方面,主要是为了提前为之后新增的量化多策略系列产品预留额度。”上述白鹭资管负责人称。

华东另一大型量化私募指出,量化指数增强产品上半年收益表现十分亮眼,因此各大量化私募机构和代销渠道力推指数增强型的产品,导致指数增强产品规模迅速膨胀,多家量化私募因此管理规模突破百亿,不过部分量化机构因策略容量有限,为了保证超额收益而选择了封盘。封盘在一定程度上因为投研实力和策略的迭代速度跟不上管理规模增长速度,研发投入的不足限制了策略容量的提升。

爆发式增长还能持续多久?

量化私募在今年迎来爆发式发增长,除了量化规模站上万亿元关口,百亿量化私募数量更是频频刷新纪录,除了此前新晋百亿的因诺资产、黑翼资产、千象资产外,刚刚又有世纪前沿资产管理规模突破百亿,成为第20家百亿私募。

据私募排排网统计,8月多家量化私募备案产品数继续领跑,九坤投资、灵均投资、明汯投资占据前三,最多的九坤投资上月产品备案数量高达104只。

量化赛道规模强劲增长的背后是产品的赚钱效应,尤其量化指数增强产品今年异军突起,受到了投资人的热捧。

对此,鸣石投资表示:

一方面,由于主观投资持股集中,行业与风格偏离较为明显,在结构性行情中业绩表现比较突出,但是今年以来市场风格变化较快,高集中度的持股较难获取稳健的超额收益率。而量化投资为全市场选股,持股比较分散,在今年的震荡行情中,具备持续稳定研发能力的量化私募更具优势,量化投资的收益稳定性和持续性明显好于主观投资类私募。

另一方面,今年以来,市场交投活跃,尤其是七月份以来,沪深两市日均成交额持续超过一万亿,为量化策略的运行提供了良好的基础环境。一方面,大量的成交伴随着非理性交易的占比提升,从而产生了更多的错误定价机会可以被量化策略所捕捉;另一方面,活跃的流动性使得中高频量化交易的冲击成本显著下降,进一步释放了超额收益率。

尽管部分量化的阶段性封盘显示出策略容量或已面临考验,但量化赛道的长期前景仍被业内看好。

白鹭资管称,量化策略可交易的范围很广,除了目前市场上比较热门的以量价为主的中高频Alpha、CTA策略外,基本面量化、中低频策略、另类数据的应用、期权等衍生品的应用等等,包括多种策略间的科学结合, 都是值得进一步研究和发展的领域。目前国内的量化行业还在一个发展初期,相信未来这个领域也会不断地多元化发展,形成更丰富完整的生态体系。

鸣石投资认为,以海外成熟资本市场的量化发展来看,国内量化行业的规模还会持续扩张,会复制美国量化规模扩张的路径,也会出现数家管理规模千亿的量化投资机构,但这个的前提是有大量策略研发人员和研发设备的投入作为支撑。

“未来,行业集中度会快速提高,行业壁垒也会因为各家不断在设备人员上的投入而不断加深。3年前百亿规模是量化私募的天花板,现在百亿规模在当前仅仅是拿到了量化行业下一个轮竞争的入场券,规模决定了未来量化投资机构的资源以及未来发展的边际,只有足够大的规模才能支撑的起公司不计成本的研发投入以及设备支出。美国管理规模头部的量化机构,策略投研人数都超过500人,而国内量化机构投研还有很大发展空间。”鸣石投资称。

2021-09-06 22: 15

2021-09-06 22: 14

2021-09-06 21: 35

2021-09-06 21: 19

2021-09-06 19: 13

2021-09-06 21: 07