随着消费升级的大趋势,漱口水正从口腔护理的边缘产品变成部分人群的常备品。对于李施德林这样早早进入中国市场的龙头而言,原本竞争者寥寥无几的市场,正迎来百花齐放的格局改变。

2020年5月下旬,在久戴口罩才意识到自己过去长期忽略的口腔问题后,沈薇在同事的安利之下第一次接触了漱口水。如今,在单位常备500ml大瓶装,出差携带条状漱口水成为沈薇生活的常态。一年多来,除了平日所需,碰到电商平台在特定时期打折,不同品牌不同口味的漱口水已成为其“囤货”的主要商品之一。

沈薇的消费决策,也反映了当下消费领域的一个现象:越来越多的消费者意识到了口腔护理的重要性,并已经无法满足于仅仅是刷牙的基础护理行为,愿意在生活方式上花钱,而使用场景丰富的漱口水成为了最受青睐的升级产品之一。

“和去年相比,几乎所有口腔护理主要类目都迎来了增长,同时消费升级也带来了新类目和新模式机会。”2021年年初,天猫新品创新中心(TMIC)发布的《2020口腔护理行业最新趋势报告》指出,漱口水类目在疫情期间迎来了一波增长高峰,且一直保持稳步增长趋势,用户渗透和价格升级是品类增长的主要原因。

事实上,作为口腔护理用品细分品类的“新宠”,漱口水称得上是舶来品。而在这一舶来品家族中,早在2005年便进入中国市场的美国品牌李施德林已成为名副其实的老玩家。

凭借着杀菌的核心功效,以及口感稍偏辛辣的明星单品冰蓝漱口水,在诸多媒体的报道口径中,截至2019年,李施德林在中国线下市场的占有率达到67%。

值得一提的是,随着李施德林在中国的这轮拓展,加之近年来消费升级趋势以及资本入局,越来越多的包装炫酷、口味各异的漱口水正在涌现。如今,放眼望向李施德林的四周,很难定义哪一个品牌是其旗鼓相当的对手,因为对手成千上百,密布在其尚未触及的市场。

新玩家不断入局

“漱口水”是口腔护理用品的一个品类。口腔护理用品包含了牙膏、手动牙刷、漱口水等个人护理产品,以及电动牙刷、水牙线等电动仪器类产品。

与牙膏、牙刷等日用型口腔护理产品相比,漱口水等口腔护理衍生品发展较晚,目前市场规模远不及前者,但发展十分迅速。

据《2020美齿经济白皮书》数据,2018年到2019年,我国漱口水品类市场同比增长30%。

在线上,漱口水增速更加迅猛。2020年,阿里平台的漱口水销售额同比增速超过85%,销售额超过10亿元。

在淘宝搜索栏输入“漱口水”三个字,即可看到便携装、清新口气、去牙渍、抗菌等不同关键字的标签,随之映入眼帘的便是不同规格不同口味的产品,加之具有创意设计的包装,一定程度上激发了消费者的购买欲。

“最为直观的感受就是,眼下国产漱口水品牌越来越多,经常囤货还没有用完,又会被‘种草’新的品牌。”相比于沈薇,杜悦自2018年做完牙齿矫正手术之后就开始接触漱口水,根据杜悦的观察,这些不断“冒”出的新品牌中,不仅有以牙膏、牙刷起家的OralB/欧乐B、高露洁、Avec moi等,亦有主打漱口品类的新锐品牌,如NYSCPS/参半、SPDCare/舒倍登、HUGGAH/呼嘎等。

“2018年左右,是国内漱口水市场的一个转折点,而爆发期则发生在2020年。疫情之下长期佩戴口罩,口气内循环提高了消费者们的口腔健康意识,继而带动漱口水的爆发式增长。”在口腔护理行业深耕长达12年的舒倍登创始人杨建对此深有感触,“近几年,口腔护理用品的消费人群已经完成了代际化,伴随着消费者日益多元的消费需求,现在漱口水行业在专业化、精细化方面蕴藏着一个巨大市场空间,而且这一市场的成长仍会持续。”

艾媒咨询创始人CEO兼首席分析师张毅也持类似观点。其对记者表示,随着人们对健康的日益重视,目前中国口腔护理行业正呈现出专业化趋势,“随着消费者需求升级,从品类升级到品类延展,这给了漱口水市场出现提供了天然的巨大增量空间。”

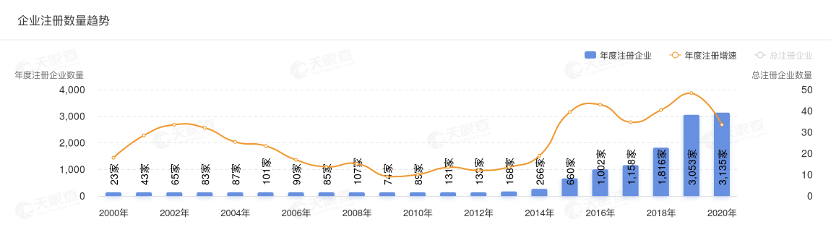

实际上,一组数据同时印证了上述说法。天眼查数据显示,2016年以前,我国新注册口腔医疗相关企业均未超过1000家,2016年后注册量增长情况明显加快,突破1000家。2019年与2020年的注册量一共超过6000家。2021年速度更为凶猛,截至9月7日,这一数据已攀升至4058家。

资本的嗅觉向来是敏锐的。根据CBNData援引动脉网统计数据,2021年上半年口腔一级市场(包含口腔美护、口腔医疗等)发生33起融资事件,融资总金额逾50亿元,达到了有史以来之最。

“以前的口腔护理产品,大家都是把它当药来卖,更多是一种耐用品;如今,口腔护理赛道最大的机会来自于口腔护理消费品的快消化。”8月初,参半联合创始人张轶在接受媒体采访时曾如是解释这一市场能够快速增长以及吸引资本进入的原因,并称,“我们觉得,其实整个口腔护理赛道里面有快消化的机会,最大机会就来自于漱口水,这个是我们当时做了大量市场分析和用户调研后的一个重要的底层认知。”

与“老玩家”赛跑

“提及漱口水,您脑海第一反应是什么品牌?”

“李施德林。”沈薇不假思索的回答道。而这也是数位受访者给出的答案。

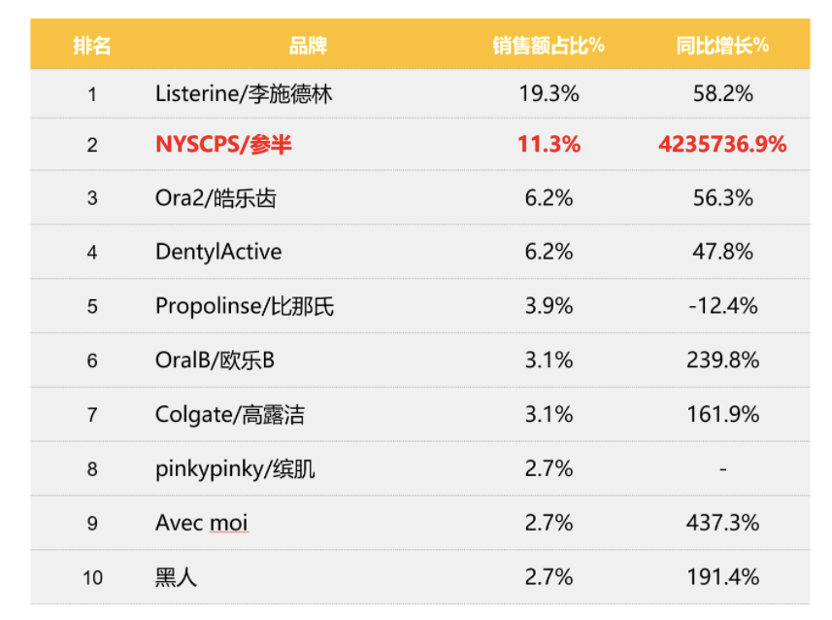

《2020年度漱口水市场概况与趋势洞察报告》显示,2020年阿里平台漱口水产品TOP10品牌中,李施德林以19.3%的市场占比排名第一,同比增长58.2%。新锐品牌参半以42357.369倍的增速紧随其后,市场占比为11.3%。此外,Avec moi、欧乐B、高露洁、黑人等老牌口腔护理品牌销量增速均超过三位数。

“李施德林主要热销产品主要包括冰蓝零度漱口水、冰蓝劲爽漱口水以及果香漱口水。不难看出,这个拥有100多年品牌历史的‘老玩家’只有漱口水这一个产品品类。其次,它的漱口水主打杀菌功效,配方拥有较好的酒精技术沉淀,其功能性的定位早已深入人心。“自2004年就已开始研究口腔护理领域的行业人士李磊对记者表示,据其观察,销售额猛增的“后来者”在产品功能、种类设计、配方定位、销售渠道以及营销方式等各个方面均区别于传统漱口水。

根据多位业内人士给到记者的说法,目前对于大多数中国消费者而言,在选择漱口水品牌时,相比于价格和品牌,产品的包装及味道是首要及优先考虑的。

于2020年9月创立的SPDCare超级牙科,两个月前刚刚完成数千万元种子轮融资,由宝洁校友基金(宝捷会创新消费基金)独家投资,目前已完成漱口水、特效牙膏以及电子口香喷雾等系列产品,其中,牛乳活性肽漱口水天猫上线一个月,获得天猫漱口水热销榜第二名。

“我们的消费群体定位在25~35岁之间,女性的比例占比达70%以上。目前销售数据反馈给我们的消费者画像和这个定位出入不大。”据杨建介绍,SPDCare漱口水的产品定价接近80元,这个价格高于更多定价在40元-60元的其它漱口水品牌,但低于100元-150元的中高端价位,“这是经过深思熟虑之后定价的,每一个价格带的产品它都有市场,我们的定价来源于两方面,一是参考目前市场所在区域消费者能接受的价格,另一方面则取决于成本”。

与SPDCare的目标群体类似,定位于针对新一代年轻人的口腔美妆化品牌BOP于2019年底上线,目前的产品线亦已覆盖漱口水、口喷、牙贴等品类。而根据其创始人刘滨此前的说法,未来,BOP还会将产品扩展至上线牙膏、水牙线、电动牙刷等。

布局全渠道

“相比于这个赛道的老品牌来说,新传播渠道是新品牌可以掌握的少数优势。”根据张轶的说法,近两年传统行业之所以有越来越多的新品牌跑出来,除了消费习惯变化和市场扩大之外,抖音、快手以及小红书等新型内容平台和传播渠道成为了新品牌爆发的关键变量。

不可否认的是,虽然目前大众已打开了对漱口水乃至口腔护理领域更多的认知,但诸多新兴品牌的销售端以线上为主。SPDCare也不例外,目前其销售主要以天猫、抖音两大线上渠道为主要发力点。

“线上渠道是助推器,但仅靠线上打开知名度还远远不够,线下店仍然是接触新的潜在消费者的有效方式。”李磊认为,围绕新用户的生活零售场景,从线上向线下转化,两者联动,才是漱口水更为科学的售卖方式。

根据时间线,参半自去年下半年就已经开始探索自营品牌连锁店的经营模式,不仅在热门商圈开设线下门店,同时还积极入驻了MCLLROY、WOW COLOUR等美妆集合店。

据杨建推测,未来,越来越多的漱口水产品将进入便利店、KKV、话梅等年轻人喜爱的新零售终端,以及餐饮、电影院、办公自动售货机等公共场所。

2021-09-09 17: 36

2021-09-09 17: 42

2021-09-09 18: 57

2021-09-09 19: 15

2021-09-09 20: 00

2021-09-09 20: 09