中小盘股作为A股中沉默的大多数,已被基金经理抛弃很多年了。

正确的投资姿势是在低估时买入,道理大家都懂,然而羊群效应使然,高估的总会蒙上一层滤镜,这样的非理性繁荣年初罕见地发生在了以酱油、白酒为首的大盘股,而拥抱他们的基金经理,不是升职,便是当上了“一哥”,相反中小盘基金经理的存在感逐渐式微。

“只要音乐还在演奏,你就得继续站起来跳舞”,话虽没错,但万一音乐停了呢?

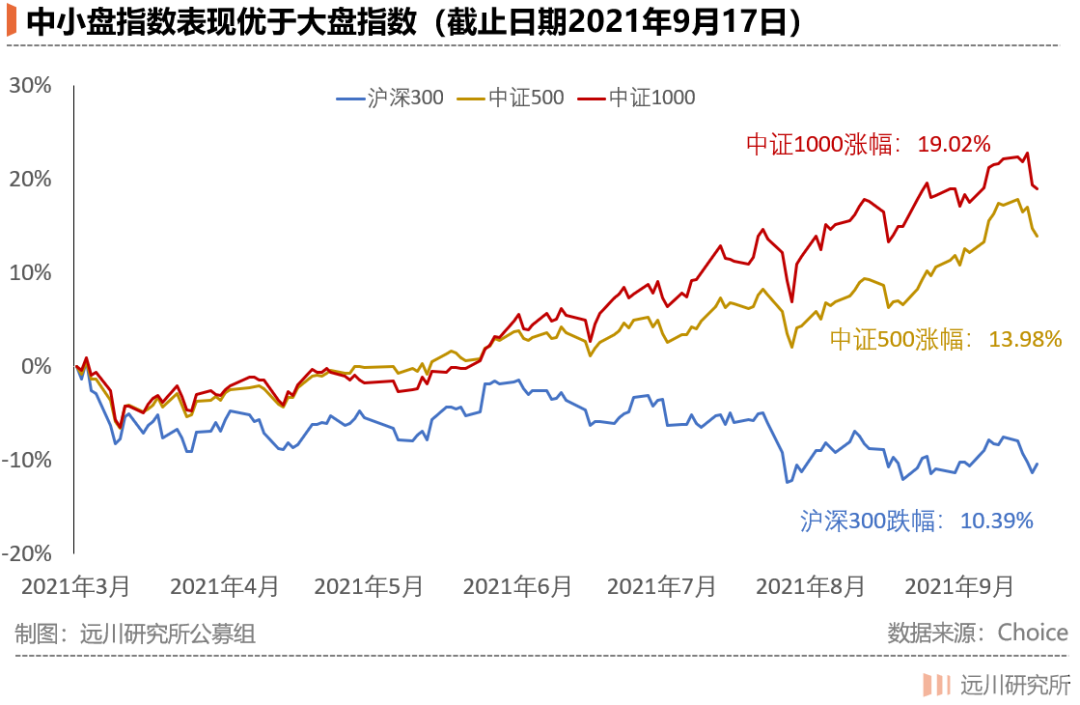

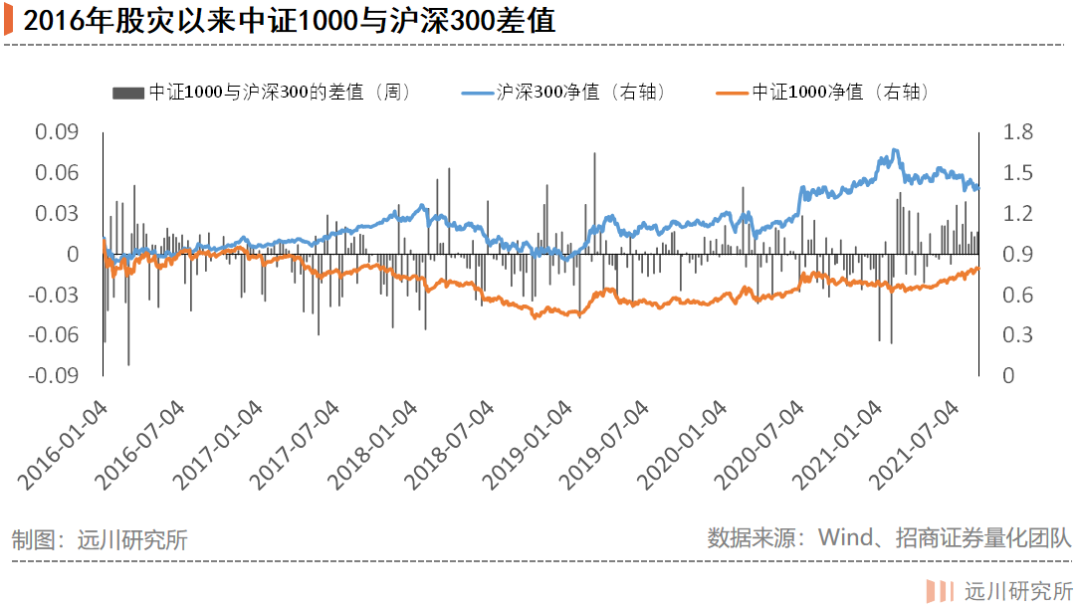

随着茅台三万亿进阶失败,茅指数偃旗息鼓。自3月以来,以中证500、1000为代表的中小盘股迎来了爆发,涨幅分别达到了13.98%和19.02%;而以沪深300为代表的大盘股却是关灯吃面的景象,跌幅达到了10.39%,众多“茅派”基金经理一蹶不振。

在极致的行情演绎下,中小盘的基金经理久逢甘霖。这其中既有“划线派“的新锐刘畅畅和杨金金,也有中生代“价值派”的袁维德,但对于某些老将来说却略显挣扎。

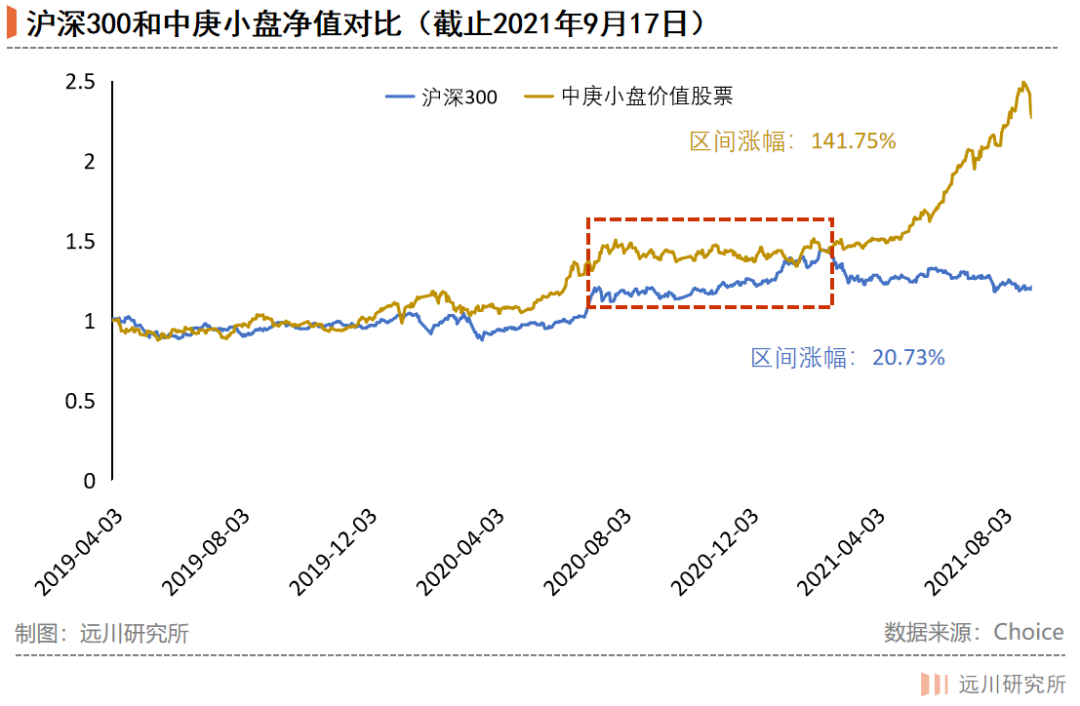

但做小盘股的“老面孔”并非全军覆没,曾称自己“尽量避免成为业绩最好基金”的丘栋荣跑在了市场前面,代表产品中庚小盘价值以近一年75.84%的涨幅技压群雄,由于规模快速扩张近期暂停了申购。这不得不令人遥想起一年前丘栋荣“不受待见”的境遇,一度遭遇赎回潮以及投资者的口诛笔伐。

所以,是什么令丘栋荣快速”翻身”,是单纯归咎于运气,顺了小盘风格的势,还是自身因素使其在一众小盘价值基金经理中脱颖而出,取得了不输于年轻划线派的业绩?这是本文需要解答的问题。

01

真爱

任职中庚前,丘栋荣就已成名于汇丰晋信。

2010年9月,在担任过宏发电声工程师,做过大闽食品销售经理,研究过消费行业后,丘栋荣来到汇丰晋信做起了研究员。这家中外合资基金公司或许没想到,这位腼腆帅气的小伙能在日后撑起公司的半壁江山。

当时的汇丰晋信处于风口浪尖,公募任职时间最长的基金经理林彤彤因为“老鼠仓”辞职,似乎让这家成立多年而不愠不火的基金公司“雪上加霜”[1],然而困局因为丘栋荣的顶上发生了逆转。

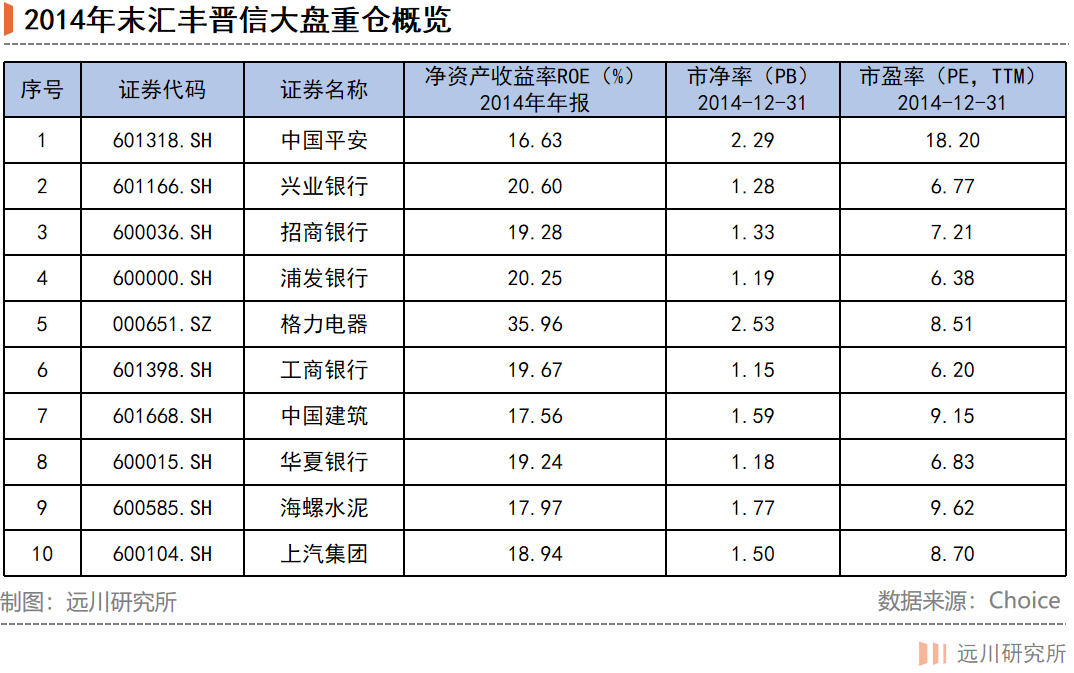

2014年相继接任了汇丰晋信大盘和汇丰晋信双核后,丘栋荣逐渐展露出了投资能力,与现在画风不同,当时丘栋荣持仓中国石化、中国平安等低估值大盘股。截止2018年离开汇丰晋信前,两者任职回报分别为200.75%、112%,在同类排名中位列第1和第36。而在这四年间,A股经历了股灾和熔断,覆灭的成长风格基金经理不计其数。

而优异的业绩也让丘栋荣被称为“机构的真爱”,机构持仓长期在50%以上,两只产品规模也水涨船高,从2014年的26.19亿上升到2017年152.88亿,后续规模再也没有突破于此。不得不说,这是丘栋荣职业生涯的高光时刻,临走之前,规模排在他前面都是基金圈的当红炸子鸡——刚拿下年度混基冠军的东证资管林鹏和兴全泰斗董承非。

2018年4月,丘栋荣因个人原因离开了相伴8年的汇丰晋信,在媒体的语境下,是中小基金留人难。然而,丘栋荣加入了一家规模更小,且以自然人名义发起的新公募——中庚基金。

幸运的是与另一位价值派老将因跳槽躲避15年熊市相似,丘栋荣此次跳槽也近乎避开了18年中美贸易战带来的股市动荡。

不幸的是,加入中庚后,风格却不站在丘栋荣这一边:发行的第一只产品中庚价值领航连续两年跑输沪深300,其后两只产品的表现也不尽如人意。在基民心中,买基金亏点钱似乎不是什么大问题,最要命的是别的基金都在爆涨,而你却没怎么涨。

2020年,中庚小盘阶段性躺平

2020年基金牛市之际,丘栋荣凭借着一手低估值的银行股、地产股和小盘股与消费、医药这俩曾经的顶级赛道擦肩而过。丘栋荣当时报告中的无奈,反着讲去形容今年的消费基金经理,也毫无违和感:“四季度权益资产内部估值分化极致,高市值公司门庭若市,小市值公司无人问津,市场的评估可能很大程度上偏离了价值。”

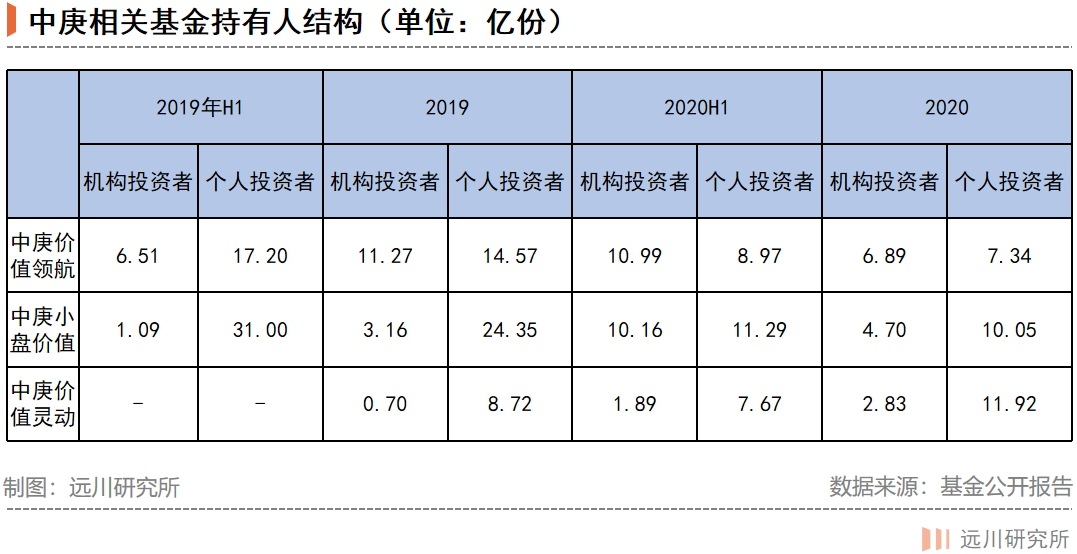

但投资者却并不买单,阶段性业绩一般,再加上申购费不打折,大伙开始纷纷离场。2019年H1中庚小盘价值的个人投资者持有31亿份额,而到了2020年末只剩下10亿份额。但在个人投资者弃如敝屣时,机构却没有彻底放弃,2020年末相较于2019年上半年,期间持有数量虽遭遇波动,但还是有所增加。

该阶段业绩表现平平,为何丘栋荣依旧能成为机构投资者的“真爱“?可能一切都要从他的“PB-ROE框架”开始说起。

02

低估

丘栋荣的投资框架,曾被人形容“特别到无法评价”。

不过好在所有基金经理之中,丘栋荣无疑是最喜欢输出理念的那一类,从他的路演当中我们不难还原出他复杂的策略变化:

早期的丘栋荣,和传统的价值投资者一样是基于费雪—芒格策略进行投资。但要知道,A股是一个弱有效市场,投资者往往会因为“三根阳线”就改变看法,存在不少错误定价。经受A股长时间过山车的体验后,他便直奔格雷厄姆式“原教旨主义”的价值策略,不仅专注于资产本身的价值和现金流定价,还要买的便宜。

2012年开始,丘栋荣开始用“PB-ROE框架”构建低估值策略。PB-ROE框架解释起来非常简单,PB代表了估值,ROE代表了盈利水平,通俗说就是去市场上找一些低PB,性价比好的公司,但这里强调丘栋荣并不要求ROE必须要高,比如现在地产股的高ROE就是一个陷阱,他更看中ROE是否有改善的空间。

以汇丰晋信大盘为例,丘栋荣在接手后买了许多兴业、浦发、招商等银行股,它们的ROE均在20%左右,而PB连1.5都不到。事实也证明他的框架富有成效,在2015年股灾和2016年熔断的时候涨幅分别为35.18%和6.46%,同期沪深300为23.19%和-11.54%。

到了中庚后,丘栋荣依旧延续他的投资理念,唯一不同的是在估值层面稍稍做了放宽。这和当时市场不无关系,2018年经过市场大跌,四季度丘栋荣觉得市场隐含回报率很高,应该正确地去承担风险,于是推出奉行三高策略的中庚小盘价值,聚焦于小盘股:

1. 高β,即股票仓位85%-95%;

2. 高smart β,即基于PB-ROE框架自下而上选择小盘价值股;

3. 高α,即依靠主动管理能力。

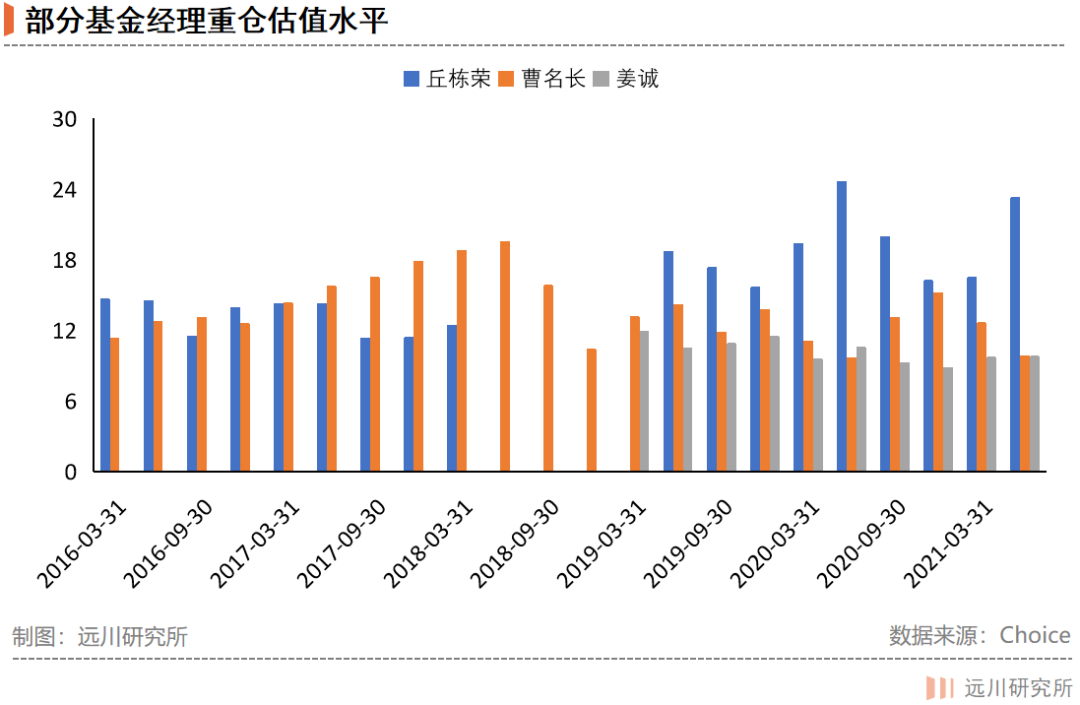

丘栋荣加入中庚之后持仓估值高于另两位价值型基金经理

然而,“三高”的效果并没有立刻体现出来,主动选出的小盘股不仅没有创造超额收益,更尴尬的是对广西地方药品流通龙头柳药股份持股长达两年多,至今区间最大涨幅仅为23.90%,并在行情火爆的2020年跑出了-8.51%的收益。这么看,丘栋荣做的虽是中小盘,但那两年说组合是在“负重前行”也并不为过。

话说回来,机构的审美并不要求涨的骚,最重要的是两点:一个是言行一致,另一个便是长期业绩稳定。无论是曾经买大盘,还是现在买小盘,丘栋荣都是坚守了低估值策略;另一方面,低估值的策略令丘栋荣回撤也更小,生涯最大回撤25.73%,发生于15年熊市,整体走势稳定,所以受到了机构的偏爱。

“你千万不要在前面看到我,如果看到我,我自己会很小心,会说是不是我在某种风险上赌的太大了。”丘栋荣自己也想要更稳健的净值。而现实往往与理想相反,谁也没想到看似稳定的中庚小盘价值,今年翻身的那么突然,所以,他究竟做对了什么?

03

变奏

不可否认,对于“三高”策略,丘栋荣的准备早了两年。

今年年初,大小盘分化割裂,从市盈率角度看,中证500指数处于近五年的PE峰值的43.14%。与此形成鲜明对比,沪深300指数市盈率处于近五年的PE峰值的97.25%。同时伴随着疫情得到控制和经济修复,小盘股盈利增速均值同比高达378.2%,远高于中大盘。在4月高毅资产邓晓峰提示,未来的超额收益不在头部的100家公司里。

相比邓晓峰的委婉,丘栋荣早在半年前就直言整个市场3400点,大盘成长股可能已经超过一万点,要知道这与他表达A股性价比不如5000点仅仅过去两年。

在错过半年核心资产的加速上涨后,市场风格发生了切换,以钢铁、采掘、化工、有色为代表的周期股带动中证500、1000上涨,同时无论是发展“专精特新”企业还是北交所的成立,都体现了政策向中小企业倾斜,而中庚小盘价值的持仓直接受益于此。

不仅如此,丘栋荣在二季度的调仓不可谓不惊艳。

首先,对爱股柳药股份进行减仓,同时电子股富满电子、化工股天原股份和远兴能源进入丘栋荣旗下4只基金的前十大持仓。

而这也为丘栋荣的组合业绩增色不少。富满电子在二季度的涨幅高达382.77%;天原股份和远兴能源的二季度涨幅也分别达到了76.67%和79.62%。而在三季度富满电子小幅回落,天原股份和远兴能源后来居上,分别贡献了68%和171%的涨幅。

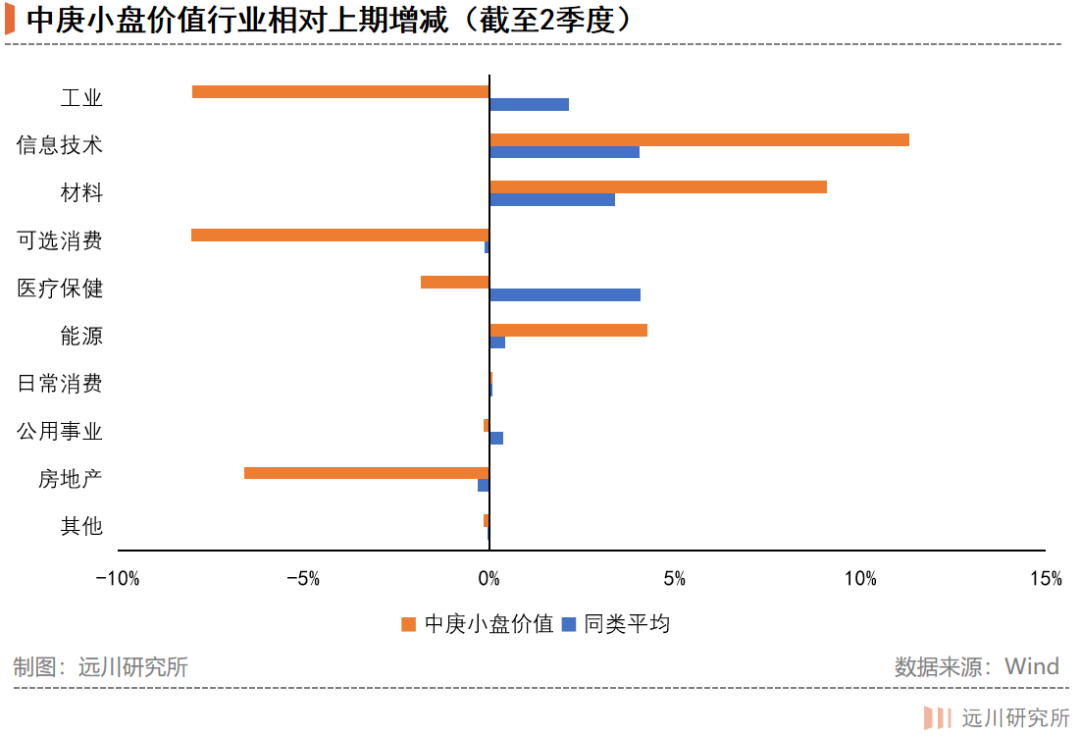

二季度中庚小盘价值踩对了点

依据上图,丘栋荣直接减掉了受原材料影响的工业,政策利空的地产以及高估的可选消费,同时加仓了涨价利好的材料与能源,和政策利好的技术。相比去年的踏空,今年的他几乎踏准了节奏。

值得一提的是,丘栋荣并不喜欢传统的消费品,他曾在2018年初看空茅台,同时也不喜欢大的创新药,他认为这些估值昂贵,成长潜力有限,同时赛道拥挤,从中也不难推出他买柳药的缘由。此外,他不喜欢市场共识一致,成长预期高的半导体和新能源车,相反他看好低估值,高成长的军工和电子股。

避开高景气度投资的策略正确与否,见仁见智,不过今年的优异表现证明了,这样“old school”式的价值投资,并没有被淘汰。

04

尾声

“茅台三万亿从头越,长坡厚雪春风来”,“储能开启第二增长曲线,宁德时代估值算到2060年”…在流动性充裕的前提下,乐观主义充斥着整个市场,而丘栋荣这样的悲观主义者逐渐成为了市场的少数派。

现在A股主流的价值投资就好比牛顿的物理学,可能更关注未来的增长会怎么样,然后我也能知道未来的回报会怎么样。然而,丘栋荣认为这种确定性是很难的,在他看来,资产的基本面更像是量子力学里的量子状态,我们不可能准确的知道公司未来一定会怎么样,更多的是基于概率和可能性描述它。

因此,丘栋荣更多是从风险角度去考量,并不是说基本面好就一定会被低估,倒过来也不是基本面差就一定被高估,换句话说,他也不会排斥小盘垃圾股,觉得垃圾股便宜了也会有价值。

可以设想的是未来,当A股逐渐成熟,一个高景气度赛道往往会被所有人看到,随即被光速透支,同样大盘股过于拥挤,也会令小盘股过于冷落显露机会。随着市场变得有效,基金经理比拼的或许不会是拥抱景气赛道的速度,而是翻石头的能力,而这远比抱团更为困难。

丘栋荣有一个观点很有趣,认为巴菲特成为一个股神,本质上是一种幸存者偏差,因为只有在为数不多的国家,回报率才能长期达到两位数。此句在笔者看来是偏颇的,因为淡化了时间对幸存者偏差的修正,即使在美国也没有几个投资者能够保持高收益有巴芒之久。

所以顺着丘栋荣价值思维的说法,无视估值短时间在成长赛道回报率达到三位数的股神,本质上才是一种幸存者偏差,而这或许就是价值型基金经理口中常说的“成长陷阱”,每当市场深陷其中,价值风格便会卷土重来。

2021-09-23 19: 08

2021-09-23 19: 01

2021-09-23 18: 37

2021-09-23 18: 11

2021-09-23 17: 11

2021-09-23 16: 25