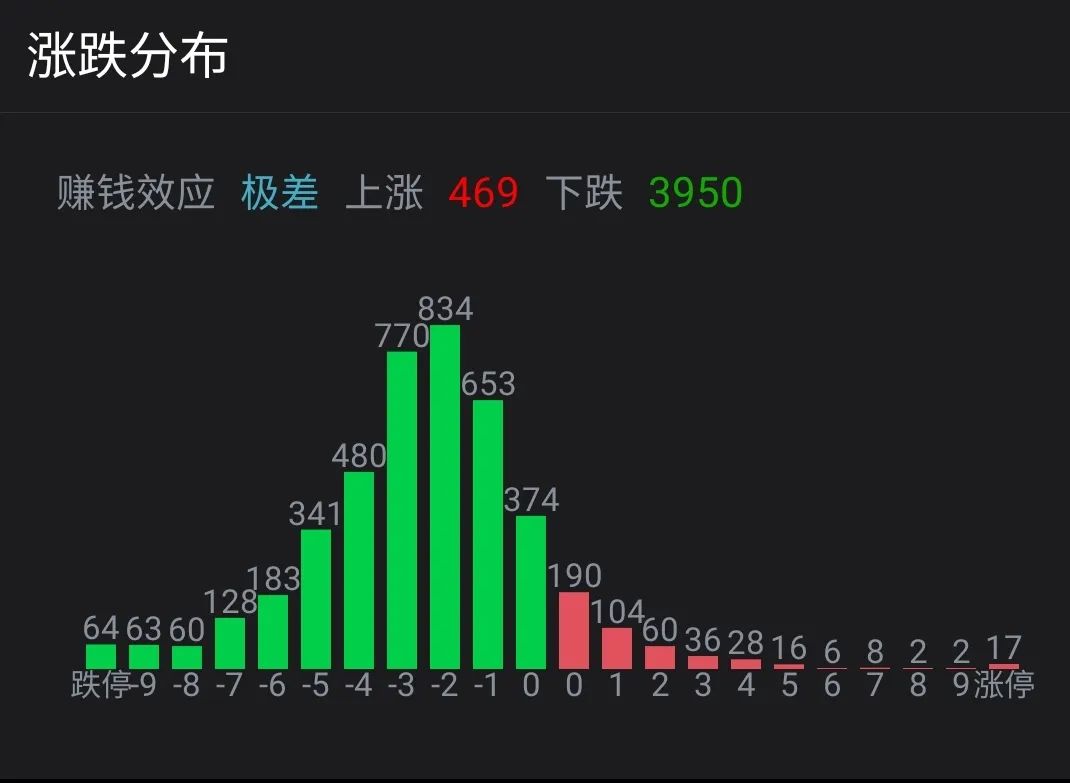

今日沪深两市低开低走,截至收盘,上证指数与深证成指分别下跌1.83%、1.64%,收3536.29点、14079.02点。行业方面,A股仅银行、农林牧渔和家用电器行业上涨,上游周期品种跌幅较大,其中采掘、钢铁、化工和有色金属分别下跌5.97%、5.32%、4.13%和3.67%。从流动性来看,沪深两市成交1.08万亿,虽然仍超万亿水平,但处于9月以来较低位置,北向资金净流出2.67亿元。

数据来源:Wind,截至2021.09.29收盘

今日A股市场跌幅较大,景顺长城投研团队认为主要有以下几方面因素的叠加:

1、近期“限电限产”预期升温,国内政策面临短中长期多重目标的约束之下,面临较大挑战:一方面,限电限产对于中上游原材料行业的供需端造成较大冲击,且前期涨幅过大可能已过度透支预期,波动风险加大;另一方面,经济增长和中下游盈利面临下修风险,同时上游涨价短期难以解决,也加剧了市场对于“滞胀”的担忧。

2、9月FOMC会议后美联储Taper预期升温,美债利率近期快速上行至1.57%,隔夜欧美股市受冲击大幅下跌,其中纳斯达克指数大跌2.83%,标普500下跌2.04%。此外布伦特原油突破80美元/桶后回落,外围资产波动对A股也带来了一定的影响。

3、国庆长假即将来临,部分投资者选择持币过节。

对于市场关注较高的双控政策,景顺长城投研团队从两个方面来解读:

1、对于周期性的上游资源品种:目前绝大多数资源品库存处于低水平,能耗双控政策对上游资源中长期供应约束,未来需关注两方面因素:一是供应限制措施何时会调整,二是需求的回落幅度。当前煤炭供需错配最为严重,具体来看:供给端,限电限产下供给收缩,叠加主产地增产不及预期,短期内政策产能或难以释放;需求端,冬季供暖需求下煤炭供需矛盾在11-12月仍有望加大,煤炭出现硬缺口,煤价中枢将长期抬升。

2、对于成长性的新能源品种:碳中和大方向下,预计短中期会推高全社会的用电成本。往后看,政策有望从煤价管控或者电价传导的方式来保证发电企业的盈利能力,可以预期火电企业基本面底部会加速到来。新能源运营商中长期仍将受益于碳中和发展。具体从光伏行业来看,全社会用电成本上行的过程中,户用光伏也有望加速发展。此外,欧洲电价持续创新高,预计2022年海外需求具有较强的弹性。虽然短期多晶硅价格上涨有一定影响,但中长期硅料价格有望回落,中下游的组件和电站都会最终受益。综合来看,尽管盈利能力受到挑战,但光伏行业长期需求仍向好。从风电行业来看,当前海风需求比市场最坏的预期要好,后续国内陆风和海风招标,叠加风机国际化都会成为板块的催化剂。

整体市场来看,国内宏观经济仍有下行压力,不确定性因素仍然较多,需要继续观察能耗双控等政策的推进,政策边际宽松以应对冲经济下行的必要性在加大。在政策转型调整(共同富裕、双碳目标、能耗双控等)的当前,经济增速有进一步放缓的预期,但增长质量也有更多的提升空间。尽管9月份美联储议息会议基调偏鹰,Taper在路上,但投资者对美联储本轮操作已有较为充分的预期,市场也已有一定程度的price-in,预计后续正式落地不会对市场带来太大的恐慌和冲击。受基数影响,A股企业盈利三季度可能出现单季增速低点,四季度或将边际回升,全年上市公司整体业绩增长仍有望维持较高水平。随着市场对互联网、教育、集采等行业的监管预期逐步企稳,投资者情绪有所回升,近期市场成交额连续多个交易日维持在万亿以上,显示市场交投仍然较为活跃,投资者风险偏好有所提升。A股在率先调整后,目前市场风险与估值压力已有一定释放,在流动性较为宽裕的背景下,市场出现系统性风险的概率不大,往后看市场或将以结构性机会为主,可以在震荡的市场中把握结构性投资机会,挑选有性价比的优质资产进行配置。

方向上,可以关注:

1. 市场“四季度效应”,在市场结构分化的行情中,关注传统板块估值修复与风格再平衡需求,重视盈利有回升预期且估值较低的传统板块;

2. 政策支持与产业趋势双重驱动的科技成长仍是最确定的主线;

3. 经济下行压力较大的背景下,关注与宏观经济相关性不强、具备基本面支撑的行业标的;

4. 港股当前的配置性价比已较突出,对于长线资金来说,传统经济和具备长期增长潜力的消费及互联网科技公司可择机考虑进行布局。

风险提示:以上观点不构成具体投资建议。尊敬的投资者:投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,景顺长城基金管理有限公司做出如下风险揭示:

2021-09-29 21: 43

2021-09-29 21: 41

2021-09-29 20: 51

2021-09-29 20: 45

2021-09-29 19: 59

2021-09-29 19: 54