回首三季度,GDP同比增长4.9%,从中国的宏观情况来看,经济数据拐点出现;展望四季度,固定资产投资可能有所发力,出口增速存在不确定性,消费需关注疫情反复的情况。四季度PPI和CPI剪刀差可能保持高位,金融数据大概率会震荡回升,但经济数据可能依旧处于下行区间。

从长期来看,随着经济发展,共同富裕政策的内容不断完善,共同富裕将会成为未来长期政策方向,对资本市场具有深层次的影响。

01 A股

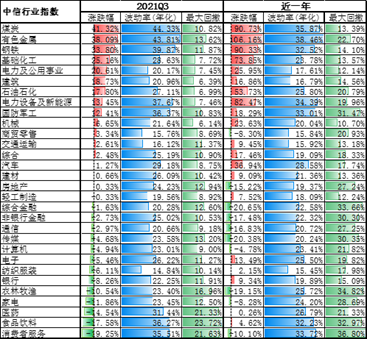

从国内股票的风险收益情况来看,三季度呈现震荡行情。市场风格上,三季度煤炭、有色、钢铁及基础化工等周期行业维持上涨态势;消费者服务、食品饮料、家电以及农林牧渔等消费板块以及医药行业跌幅最大。

数据来源:wind、前海开源基金,数据截至2021-09-24

四季度,对制造业板块及周期板块中的有色金属和煤炭给予【高配】评级,金融板块建议重点关注券商,消费板块可重点关注高端白酒、免税以及小家电出口,医疗健康板块建议重点关注结构性机会。

02 港股

由于行业政策影响,三季度港股跌幅较大。行业板块方面,新能源和顺周期板块表现较为优异,特别是上游原材料相关行业。

展望四季度,对港股不宜特别乐观,但继续大幅下跌的风险也不大。在外资能正确解读政策方向前,外资参与度不会很高;另外,中国经济数据下行已成为市场共识,可能会对香港市场造成冲击。但由于很多优秀公司的估值已经较低,除非政策进一步打压,卖出动力也不足。

03 债市

短期内,国内债市的盘整格局将难以突破。

l利率债:由于做多利率债的中长期胜率仍高,利率长期趋势是下行的,对于配置型仓位,建议将组合久期保持在市场平均久期(2.5年)及以上、以持有为主;

l信用债:目前信用风险担忧有增无减,叠加绝对收益率和信用利差均处于较低的位置,信用利差保护不足,信用债建议短久期高票息策略;

l可转债:转债市场在估值很贵、利率方向不明确的背景下,更依赖强劲的权益品种表现。周期和成长的相对景气度占优格局预期会持续,金融和消费的相对性价比却也在不断提升。

04 大宗商品

疫情反复影响之下,近期美国核心CPI数据和初请失业金人数双双不及预期,美国实体经济恢复难言乐观。美联储更有可能延长观察期以确定实体经济的实质性改善才会开始逐步加息,此时通胀对黄金价格的影响可能会占据主导地位。

黄金作为大宗商品的一般等价物,受制于大宗商品整体波动所带来的物价水平的变化。在通胀对黄金价格的影响占据主导地位情况下,黄金作为大宗商品的一般等价物,在通胀上行幅度超预期时预计能够保持强势格局。

2021-10-25 16: 18

2021-10-25 16: 16

2021-10-25 16: 12

2021-10-25 16: 06

2021-10-25 15: 54

2021-10-25 13: 53