稳赢、门槛低、收益高,时不时还可以碰上大肉签……这些都是A股打新留给大家的固有印象。

截止今年10月21日,2021年以来共有390只新股上市,按照收盘价计算,这390只新股上市首日全部上涨,中位数涨幅达到122.53%。

3月份某只新股首发日上涨近3倍,按一签500股计算,中一签盈利近20万元。

最近,这一切都变了。

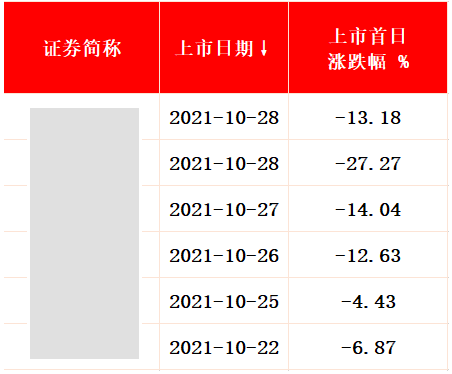

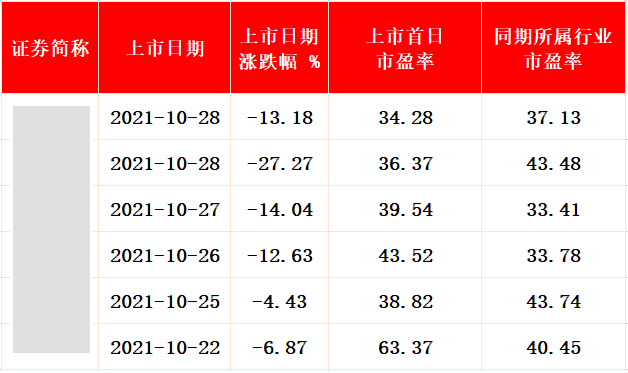

从10月22日(上周五)到10月28日,连续5个交易日,每天都出现“新股上市首日即破发”的情况。

数据来源:Wind,根据法规要求隐去个股简称

以往稳赚不赔的买卖,现在似乎变成中一签得血亏好几千。

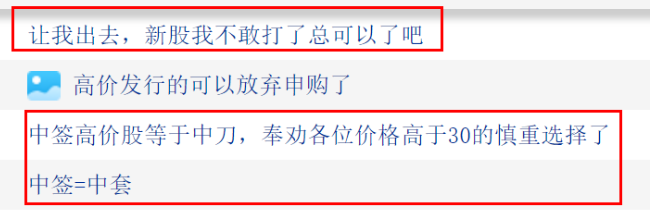

从中签时的狂喜,到开盘后的愤怒、沮丧、无奈,最近打中高价新股的同学,让人心疼。

来源:某新股股吧

这背后发生了什么?

对A股有啥影响?

今天,就来聊聊。

1、新股破发的”杀手”

关于近几天的新股破发,说得最多的引发因素,是“询价新规”。

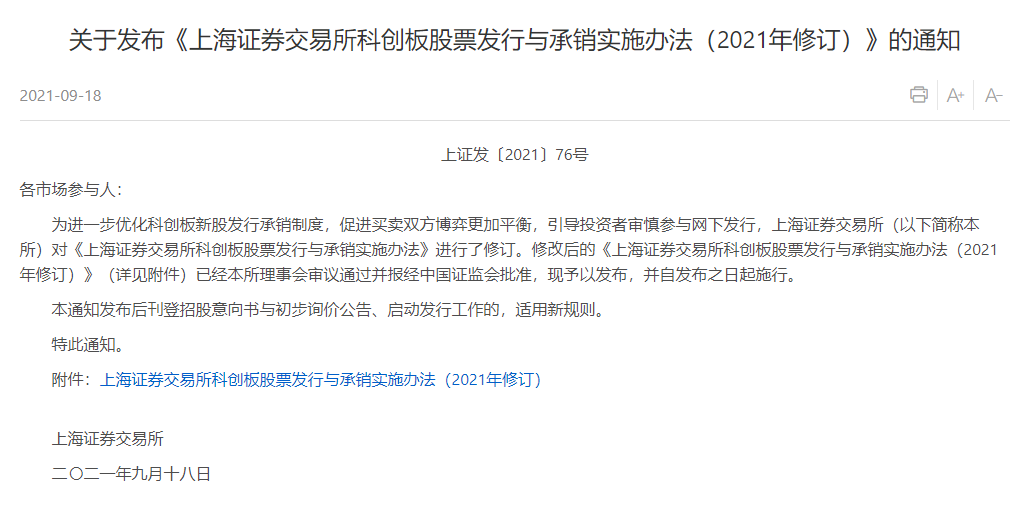

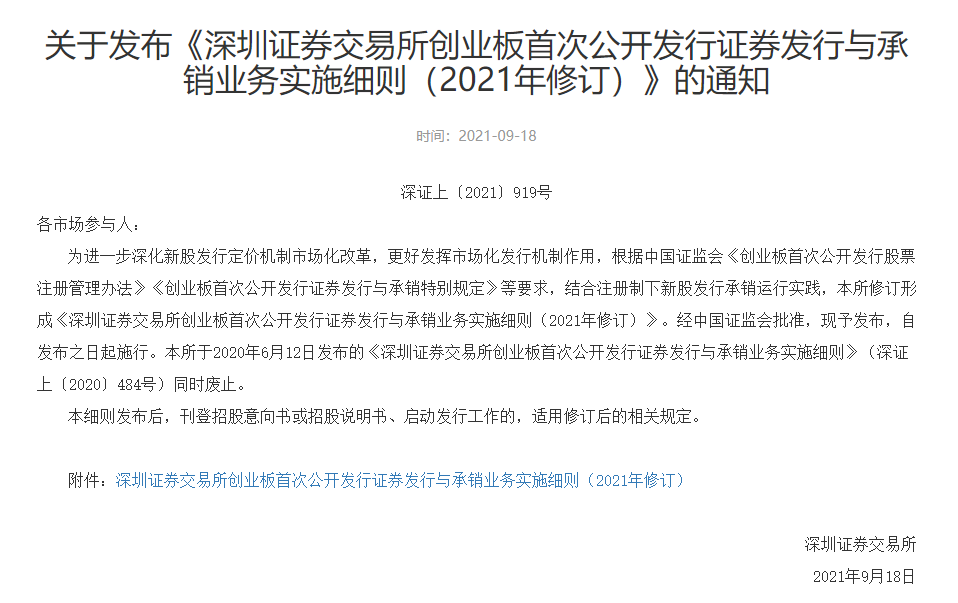

这个“新规”,就是今年9月18日,上交所和深交所分别发布了科创板及创业板的“股票(证券)发行与承销业务实施办法”,都是围绕注册制下新股发行询价问题开展的修订。

交易所修订

来源:上交所网站

来源:深交所网站

这次修订,主要有两点:

第一个是,新股发行询价的高剔比例从之前的10%降至1%~3%。

简单理解就是,新股发行询价,投资者报上来100个价格,从高到低排序,以前要剔除报价最高的10%,现在只剔除1%-3%。

也就是把发行定价的上限提高了。

第二个修订,新股发行定价可以突破“四个值”孰低值限制。

粗暴点说,就是把发行定价的下限也提高了。

由于发行价格提高了,破发的概率自然也就增加了。

2、市场情绪也要“背锅”

然而,“询价新规”并不是新股破发的唯一原因。

近期破发的6只新股,从上市首日的市盈率来看,相对于它们所在行业的市盈率,并未高估很多,有3只新股的市盈率还要偏低。

数据来源:Wind,根据法规要求隐去个股简称

也就是说,“询价新规”并没有拔高所有新股的定价。

在这种情况下依然出现破发,也说明当前A股的市场情绪较之前出现一定程度的“降温”。

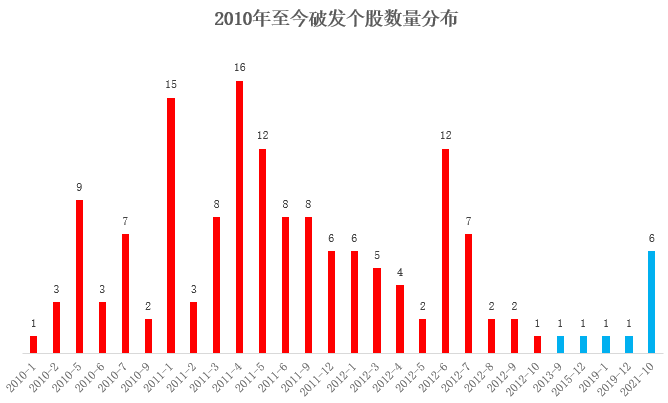

3、近9年新股首日破发仅10次

截止今年10月28日,A股历史上一共只出现过195次新股上市首日即破发。

而最近9年的时间,新股上市首日破发只出现了10次:

2021年,6只;

2019年,2只;

2015年,1只;

2013年,1只。

这期间一共发行了2118只新股,破发比率只有0.47%,可以说是非常“罕见”了。

“打新不败”的神话也由此而来。

4、上次破发高峰2010-2012年

2010年至今,上市首日破发的股票共152只。

其中有142只集中在2010-2012年:

2010年,25只,

2011年,76只,

2012年,41只。

制图:小基快跑 数据来源:Wind

2010-2012年的频繁破发,主要原因是遇到了熊市:

万得全A指数从2010年11月至 2012年11月累计下跌33%,成交量下降65%。

这也证明了市场情绪可能对新股上市首日的表现影响更大。

随后当时IPO被暂停,整个2013年只有2只新股上市,其中一家上市首日破发。

2014年后,IPO恢复正常。

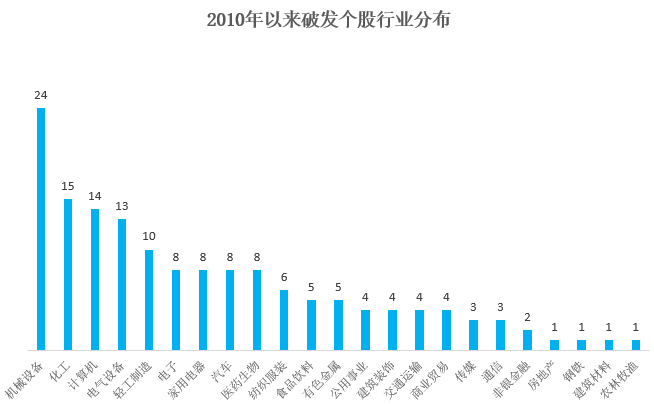

5、家电、房地产破发比例较高

我们统计了2010年以来152只破发个股的行业分布:

机械设备(24只)、化工(15只)、计算机(14只)这三个行业的破发个股数量最多;

银行、采掘、国防军工、休闲服务、综合等5个行业,没有出现新股破发。

制图:小基快跑 数据来源:Wind

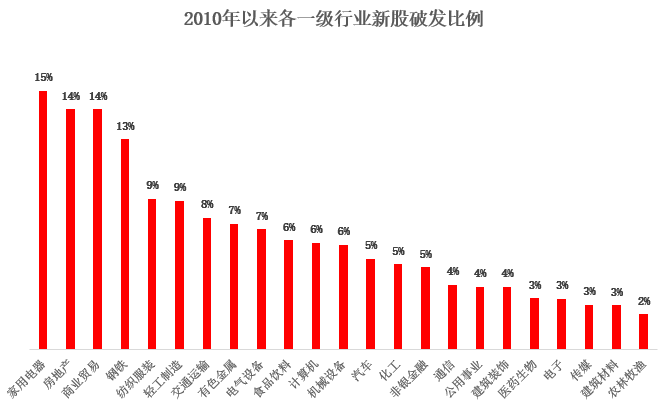

我们还将每个行业的破发个股数量与总共IPO的数量进行比较,计算破发比例。

新股破发比例最高的5个行业分别是:家用电器(15.38%)、房地产(14.29%)、商业贸易(14.29%)、钢铁(12.50%)、纺织服装(8.96%)。

制图:小基快跑 数据来源:Wind

6、这次或不会出现新股破发潮

上面我们提到,A股上一次“新股破发潮”是在2010-2012年,当时A股处于熊市期间。

除了市场情绪低迷外,资金面紧张也是造成2010-2012年大面积破发的主要原因。

此前由于2008年金融危机带来为期两年的“四万亿”宽松货币政策逐步回归正常化,货币政策持续收紧。

2010年至2011年,央行共加息5次,上调存款准备金率13次。

而当前无论是利率还是存款准备金率都处于相对低位,此前政治局会议也给出了一些比较明显的稳经济基调,这也意味着整个市场环境会依然维持一个流动性整体偏宽松的状态。

如果市场整体没有出现大幅度、快速下跌,“新股破发潮”发生的可能性或许并不大。

7、打新底仓行业或受影响

虽然出现“新股破发潮”概率并不大,但新股破发的出现,意味着打新整体的收益开始走低,打新投资者会逐渐谨慎,一些追求绝对收益的打新资金也可能会逐渐退出。

根据当前的规则,打新资金必须配置存量“老股票”作为底仓,持有底仓股票的市值越高,打中新股的概率也会提高。

而多数打新资金对底仓配置的偏好就是“稳定”,比如大蓝筹白马、低估值、高分红个股等。

德邦证券跟踪了打新基金近一年的持仓变化趋势,发现银行、非银金融、食品饮料三大行业是打新基金的基本盘,持仓比例在32.36%(截止2021年二季度末)。

如果打新资金逐渐退出,可能会对这三个行业产生一定影响。

实际上,新股破发在成熟资本市场很常见。

比如港股,实行市场化询价定价制度已超过20年,新股首日破发率在20%-40%之间浮动。

如今随着注册制的放开,新股不再供不应求,以后A股市场的新股破发或许也不再稀奇。

回归理性,新股破发其实是件好事。

之前由于各种原因,造就了A股无脑打新稳赚不赔的神话,使得新股定价偏离合理价值,也助长了炒新的投机风气。

市场不再盲目追捧新股,回归价值投资本源,真正的好公司才更有可能脱颖而出。

参考资料

申港证券,《浅谈近期新股首日破发现象的几点思考》,20211026

德邦证券,《首日破发影响几何》,20211022

文中券商观点均节选自券商研究报告,仅作举例说明,不代表本文观点,亦不构成任何投资建议与承诺。谨慎投资。指数过去走势不代表未来表现。本文章是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文章在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。

2021-10-28 17: 57

2021-10-28 17: 55

2021-10-28 17: 38

2021-10-28 17: 37

2021-10-28 17: 18

2021-10-28 17: 16