盐涨了,醋涨了,酱油涨了,纸巾涨了……一段时间以来,和老百姓生活息息相关的消费品涨声一片,多家A股上市公司纷纷发布涨价公告。

多位受访者表示,本轮消费品集体涨价,源于上游成本压力向下游传导,包括原材料、PET等包材以及运输费用等都在涨价,预期本轮涨价会持续到明年春天。不过,目前市场上在售的消费品出厂日期多数在几个月前,因此出厂价提价尚未传导至下游消费者。对于消费者的影响方面,消费者对涨幅较小或者价值较小的消费品的价格不敏感,受影响不大;货值较大或者替代性强的消费品,消费者可能会降低购买需求。

“提价需要一个传导过程。”招商证券食品饮料首席分析师于佳琦表示,当前需求还未全面恢复,包材、运费上涨趋势未见拐点,企业经营压力依然较大,建议降低未来1~2个季度业绩预期,警惕估值较高、预期较高的个股业绩支撑不够的风险。后续行业需求全面恢复,收入增速好转,或者成本端迎来拐点,提价效应充分释放,业绩驱动下股价有望迎来新的行情。

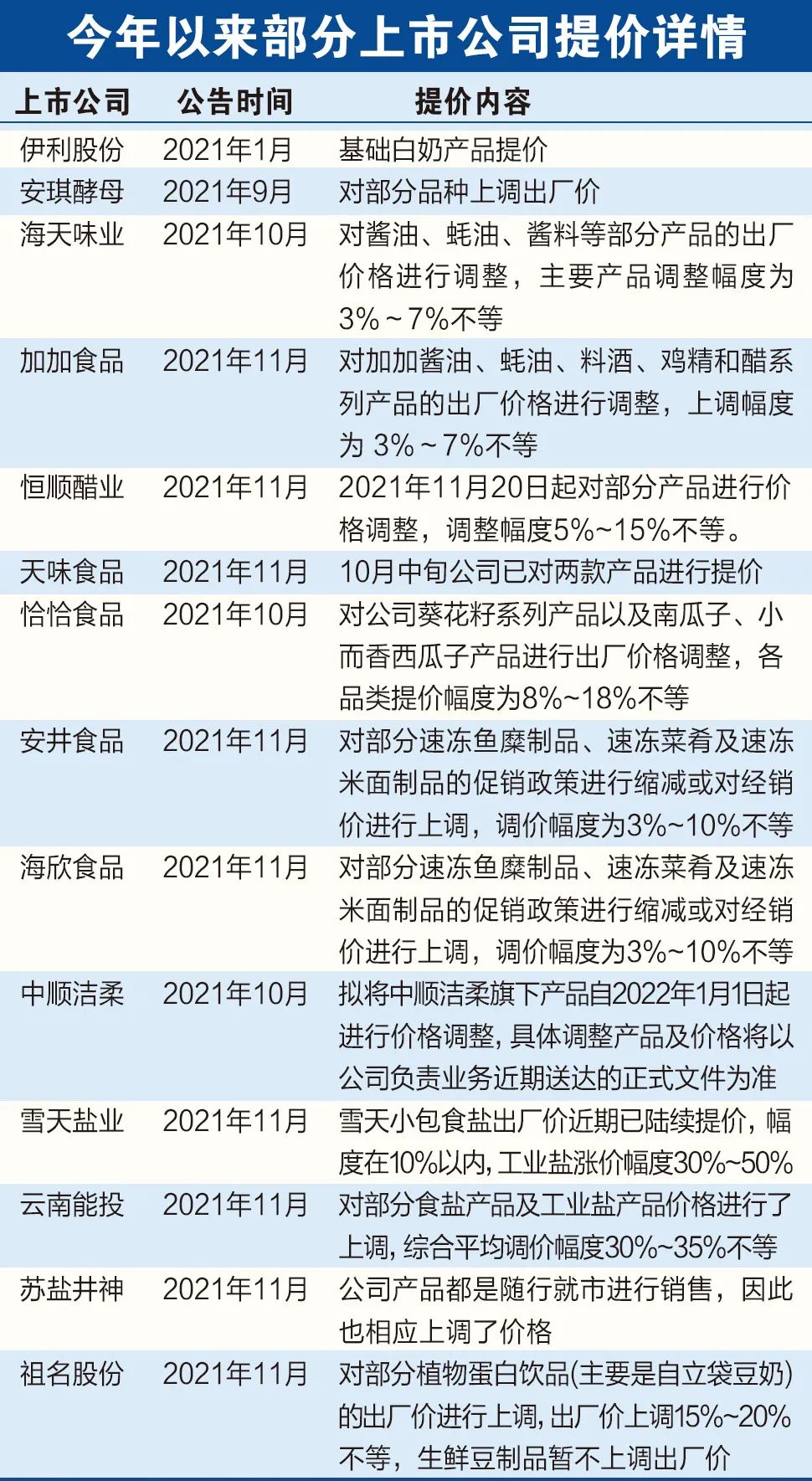

提价公告此起彼伏

消费品涨价潮正在来袭,酱油、瓜子、速冻食品、油盐大米等纷纷启动提价模式,近日多家食品龙头企业发出了涨价函。

11月8日,祖名股份公告,对部分植物蛋白饮品(主要是自立袋豆奶)的出厂价进行上调,出厂价上调15%~20%不等。对生鲜豆制品暂不上调出厂价,适当调整部分经销客户的优惠政策,具体以不同客户价目表调整通知为准。

11月4日,酱油生产企业加加食品公告,决定对加加酱油、蚝油、料酒、鸡精和醋系列产品的出厂价格进行调整,上调幅度为3%~7%不等,新价格于11月16日正式执行。

实际上,在加加食品提价之前,海天味业已率先提价。10月13日,海天味业公告,对酱油、蚝油、酱料等部分产品的出厂价格进行调整,主要产品调整幅度为3%~7%不等,新价格于10月25日开始实施。

酱油生产企业集体提价,盐业上市公司也跟随提价。11月3日,雪天盐业在投资者互动平台中表示,雪天小包食盐出厂价近期已陆续提价,幅度在10%以内,工业盐涨价幅度30%~50%。随后,云南能投、苏盐井神等也相继透露提价信息。云南能投称,对部分食盐产品及工业盐产品价格进行上调,综合平均调价幅度30%~35%不等。苏盐井神11月4日在投资者互动平台中表示,公司产品都是随行就市销售,因此也相应上调了价格。

无独有偶,与老百姓生活息息相关的油米价格也在上调。11月3日,粮油巨头金龙鱼披露最新调研记录显示,公司在2020年底和2021年3~4月份调整了不同油种价格,根据各个品种的原料、行情、市场竞争力、消费力多方因素考虑,不同油种涨价幅度不同,整体涨价幅度约为10%~15%。

金龙鱼表示,目前价格上涨幅度尚未完全覆盖原料上涨的幅度,后期需要关注原料的走势以及消费情况。

此外,速冻产品、醋、瓜子等消费品价格也在上涨。10月22日,洽洽食品公告,“对葵花籽系列产品以及南瓜子、小而香西瓜子产品进行出厂价格调整,各品类提价幅度为8%~18%不等”。

11月3日,天味食品披露的调研纪要显示,10月中旬公司已对两款产品进行提价,其他产品正在进行全面梳理。恒顺醋业、安井食品、海欣食品也宣布对其产品提价。

关于目前渠道对于提价反馈如何?洽洽食品回应称,公司的产品提价一般需要1-2个月的时间传导到终端和卖场,公司是从经销商的价格进行调整,经销商对分销、终端、批发,特别是卖场都需要谈判的过程,公司会给经销商一些补贴,公司会关注提价之后对销量的影响。此外,公司目前的葵花籽采购成本提升不大,公司希望通过提价可以覆盖采购成本的上升。包材、油、盐、糖等今年也有些提升,公司希望明年可以有些回落保持稳定,另公司瓜子费用投入较之前会略有加大。

是否已传导至终端消费者?

上海一家大型超市里,货架上的食用油和调味品等生活消费品价格与前一段时间并无差别。售货员告诉证券时报记者,食用油价格今年确实涨价了,但不是现在,近期没有涨价,“今年3月份时,食用油涨过一波价,每桶大概涨10到15元”。

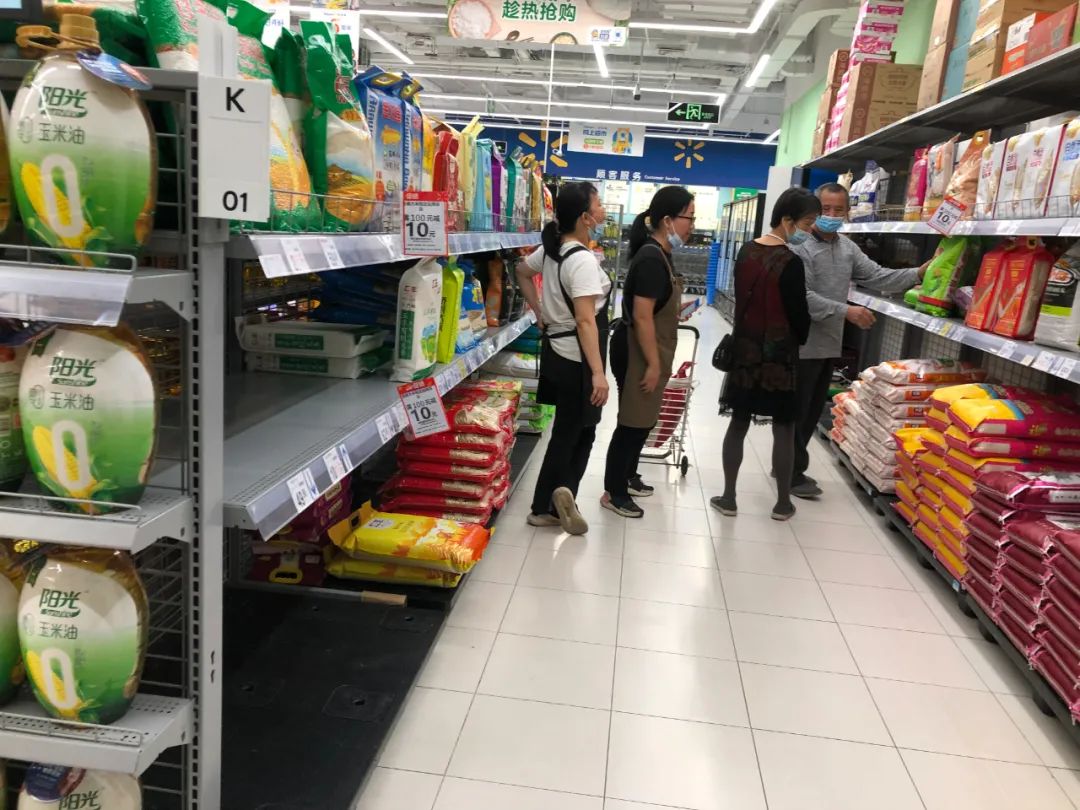

深圳一大型超市粮油区

“食用油年初就涨价了,近期进货倒没见上涨。”一家兼营社区团购的便利店负责人向记者表示,“不过一些社区团购平台上,米面、食用油以及酱油等调料品的价格都在涨,一天一个价。”

深圳一大型超市粮油区

记者在深圳市宝安区一个大型超市看到,货架上的生活消费品暂时未有涨价,但货架上空了不少地方。一位售货员告诉记者,尚未收到涨价通知,由于部分民众此前对于商务部相关通知的误读而出现抢购囤货潮,最近几天销量增长了很多。“卖得最好的是粮油米面,原来卖一周的货,现在一两天就卖完了,供货商都来不及补货,捎带着调味品的销量也增加了不少。”

深圳一大型超市调味品区掠影

叮咚买菜商品开发总监付晶在接受证券时报记者采访时表示,小部分供应商确实价格发生了变化,涨价最早的是湾仔码头,在这波涨价潮前已经涨价,但一些供应商在涨价后还会采取促销等手段,把价格降下来。

“就叮咚买菜平台而言,大米今年全部是订单农业,这个价格是一年一议,从今年10月(新米上市)到明年10月,平台上的大米价格是稳定的。”付晶向记者表示,“其他采购的粮油等品类方面,尽管一些供应商已发布了上调出厂价的公告,但我们暂时还没有接到正式涨价的通知,此外,基于战略合作等,供应商会为叮咚买菜提前备一两个月的货品,也就是说,平台出售的商品价格上涨要滞后出厂价上调45天左右。”

涨价预期仍存在

付晶预计,生活消费品涨价预期还是存在的,尤其粮油的预期比较明确,预计春节前后将传导至终端消费者,“因为上游的包材、物流和人工等成本确实都在涨价”。

从事证券行业的刘女士表示,有留意到涨价信息,趁着“双十一”活动,给家里囤积了一年的食用油、盐、纸巾、清洁剂等。“只要能存的,我都囤了。涨价是大势所趋。”她向记者表示。

平安证券分析师张晋溢在近期研报中指出,食品饮料龙头企业价格一般会被作为市场标杆,面对原料及包材成本上行带来的压力,食品饮料企业往往会采取提价措施,将压力传导至下游渠道及消费者。但考虑到市场的充分竞争性,一般只有在龙头率先提价后,其余竞品企业才会跟随性提价,一般跟进时间在3~6个月左右。

张晋溢预计,继安琪酵母、海天味业、李锦记、恒顺醋业等上市公司发布提价公告后,预计其他公司也将相继跟进。

记者注意到,不少龙头企业正在酝酿提价。

号称预制菜第一股的味知香近日披露投资者关系活动记录称,考虑到终端的市场接受程度,产品价格上涨幅度低于原材料价格上涨幅度,后期公司是否会继续调价视具体情况而定。

植脂末头部企业佳禾食品11月4日在接受机构调研时表示,食品企业都在陆续提价,包括雀巢和其他巨头,现在原材料还在高位状态,后期会随着原材料的走势,择日做提价的举措。

啤酒龙头也在酝酿提价。中金公司近日发布研报认为,当前啤酒的包材及大麦等原料价格上涨较快,预计明年啤酒公司营业成本增加,啤酒行业仍处提价窗口期,未来6个月是最理想的提价时间。

上游成本压力向下游传导

各家上市公司调价公告中,无一例外给出的原因是“原材料上涨”、“运输等成本上涨”等。

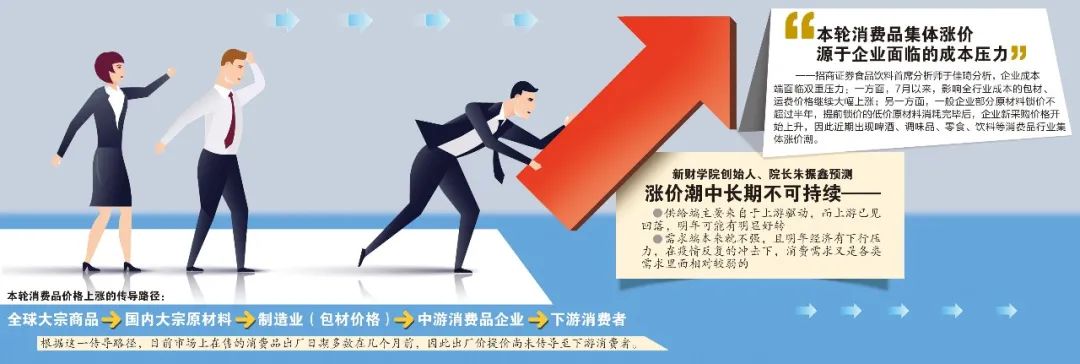

“本轮消费品集体涨价,源于企业面临的成本压力,包括原材料价格、PET(聚对苯二甲酸乙二醇酯)等包材价格以及运输费用。”于佳琦在接受证券时报记者采访时表示。

根据于佳琦的跟踪,2021年初以来,大豆、大麦、豆油等大宗原材料涨幅明显,上半年大豆价格月均涨幅约在30%,豆油涨幅更高,糖蜜涨幅超过40%,生鲜乳价格涨幅接近20%,下半年PET、铝锭等包材成本以及海运费用涨幅居高不下,7~9月PET价格月均涨幅超50%,铝锭价格甚至环比加速上涨,包材带来的成本压力波及面更广。

“企业成本端面临双重压力:一方面是7月份以来,影响全行业成本的包材、运费价格继续大幅上涨;另一方面,一般企业部分原材料锁价不超过半年,提前锁价的低价原材料消耗完毕后,企业新采购价格开始上升,因此近期出现啤酒、调味品、零食、饮料等消费品行业集体涨价潮。”于佳琦向记者表示。

“PPI向CPI传导”,张晋溢在研究报告中认为这是该波消费品价格上涨的原因。国家统计局数据显示,2021年9月我国CPI同比增长0.7%,PPI同比增长10.7%,PPI/CPI已经出现较大的剪刀差。与此同时,大宗商品大幅上涨推动产品生产端原材料成本的大幅上扬,造成近期食品行业出现涨价潮。

新财学院创始人、院长朱振鑫也向记者表示,该波消费品价格上涨因素包括宏观和微观因素两方面。宏观方面,疫情后经济复苏期推升物价,消费品处于下游,滞后体现;微观方面,中上游原材料涨价,成本推动,“后者是主因”。

于佳琦这样梳理本轮消费品价格上涨的传导路径:全球大宗商品→国内大宗原材料→制造业(包材价格)→中游消费品企业→下游消费者,“先从全球大宗商品普涨开始,联动至国内原材料市场(燃料、金属、化工),致使PPI在上半年连续6个月上涨,同时制造业等包材价格上升,食品加工企业提价应对,最终价格上涨传导至下游消费者。”

朱振鑫同样认为,该轮生活消费品价格上涨的源头是上游因供给受限叠加需求回暖,导致上游原材料大幅涨价,然后传导到中游的中间品,包括电价等服务价格也适度放松管制,出现上涨,最终传导到下游消费品。

根据这一价格传导路径,目前市场上在售的消费品出厂日期多数在几个月前,因此出厂价提价尚未传导至下游消费者。

成本驱动消费品涨价,历史也曾发生过,上一轮发生在2016~2017年期间。根据平安证券梳理,2017~2018年啤酒出现涨价潮,主要源于国内政策及海外大麦主要产区减产,原材料、人工、能源成本大幅上行迫使啤酒厂商涨价。

“历史上消费品涨价潮在2010~2012年、2017~2018年出现过。上一轮涨价潮(2017~2018年)中,企业面临需求环境更佳,在2017/2018年提价时需求已开始全面复苏,价格传导更为顺畅,对业绩改善更直接。”于佳琦表示,本轮大众消费品提价明显是由成本驱动(成本压力大于上一轮),需求端不明朗,业绩不确定性较强。

朱振鑫指出,本轮消费品涨价和上一轮有两个不同之处:一是现在的需求比之前更弱,只是因为和去年疫情期间相比显得数据比较强劲而已。二是供给端的收缩可能比之前更强,导致PPI突破历史新高,下游承担的涨价压力自然也更大一些。

涨价中长期难延续

对于普通消费者而言,最关注的莫过于涨价会不会蔓延和中长期持续。

“不可持续。”朱振鑫分析:第一,供给端主要来自于上游驱动,而上游已经开始回落,明年可能有明显好转。第二,需求端本来就不强,而且明年经济有下行压力,而在疫情反复的冲击下,消费的需求又是各类需求里面相对较弱的。

于佳琦则表示,包材类价格和运费影响全行业成本,目前看价格依然保持上行。部分农产品的价格也在高位,因此判断涨价潮蔓延至明年年初,来覆盖今年成本的上行。中期的持续性就要看成本的变化了,“长期来看,一般的大众品企业提价频次在2~3年一次”。

上海财经大学高等研究院副研究员朱梅则向记者表示,短期内全球依然面临粮食和能源等危机,预计大宗商品价格短期内依然保持高位,消费品价格也面临持续上涨的风险。随着人类今后对化石能源的依赖将逐渐减弱,中长期价格将逐渐回归正常。

朱振鑫认为,涨价总体对消费者不利,但对不同人群影响不同,中高收入群体相对不敏感,也有承受能力,但对低收入群体可能影响较大。

提价过程未必顺畅

站在产业和企业的角度分析,于佳琦认为,涨价一是加快龙头份额集中,竞争格局好的龙头通常率先提价,中小型企业产品提价能力低于大企业,利润承压问题更为严重,行业集中度会进一步提升。二是提价过渡期阶段性影响盈利。当前由于疫情等影响,目前消费需求景气度不高,导致提价过程未必非常顺畅,企业提价幅度小于可能成本涨幅,或者需要额外投入费用,导致阶段性盈利能力承压。如果后续需求恢复,提价完全传导至终端,或者成本回落,企业盈利会有不错的表现。

具体哪类公司受益,哪类受损?朱振鑫认为,第一,之前是上游涨价挤压下游,所以下游的消费企业很难,也反映到了消费类公司的股价上,典型的就是家电企业,调整很明显。但现在上游回落,下游滞后涨价,能改善下游消费企业的盈利空间,所以最近股价也有所反映。

第二,下游的企业也不是都受益,必须要有涨价能力的企业才行。如果品牌没有议价能力、行业壁垒不高、需求不是特别刚性,那么下游的消费企业也没法通过涨价改善盈利,反而会继续受上游的挤压。

根据上一轮食品饮料涨价潮期间板块指数变化,证券时报记者发现,在提价预期带动下,食品饮料板块指数将快速上升,进入上升周期。过高的预期也为后期股价下跌埋下伏笔,当原材料价格还未出现拐点时,企业实际上仍面临较大经营风险,在业绩支撑不足的情况下,2018年期间,食品饮料板块持续下跌。2019年,提价效应显现,带动食品饮料板块盈利能力提升,同时也促进股价的快速上升,甚至刷新历史纪录。

平安证券研究指出,提价效应大约会在1年左右的时间体现,主要表现为公司净利润率的提升,提价存在1年滞后期的原因在于:食品饮料作为快消品,其提价需循序渐进,分区域、分品类逐步执行,渠道库存需要一段时间消化;原材料涨价波峰转至波谷的周期。

2021-11-09 17: 29

2021-11-09 17: 05

2021-11-09 10: 26

2021-11-09 07: 36

2021-11-09 16: 24

2021-11-09 16: 03