我们常以为买到一只优秀的基金,就可以坐等收益入账,如果更幸运的踩对了入场时点,那么就稳赚不赔不是梦。

但是事实的真相真的如此吗?为什么还是有多人精挑细选买入了基金,但是最后依然不赚钱呢?

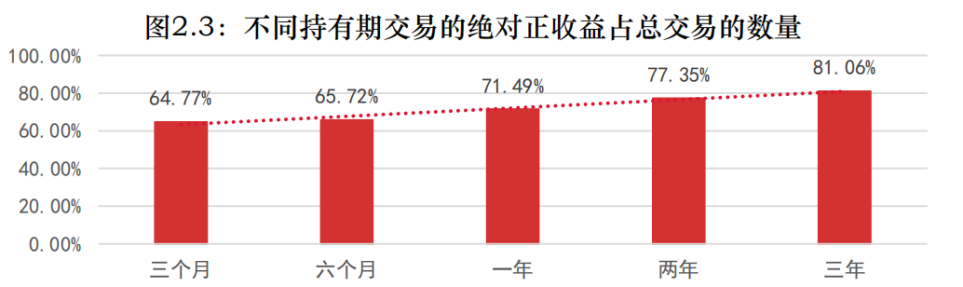

为了直观的看懂这个问题,我们选取了成立10年以上且净值增长率排名靠前的10只基金,分别测算不同持有时长下的收益表现。随后发现:

持有10倍以上基金不同时长的收益表现

数据来自于基金定期报告,成立以来截止到2020年,经托管行复核,历史业绩不代表未来表现。注:1、涨幅为正数计入上涨次数,涨幅为负数计入下跌次数;2、年周期按照完整年度计算涨跌幅、5年周期按照完整连续5年计算累计涨跌幅;3、年化收益率计算公式=POWER(1+累计净值增长率,1/年数)-1。

✔ 以天为单位,这些绩优基金成立以来上涨的天数有2千多次,而下跌的天数竟然也接近2千次,如果只持有一天赚钱的概率只有55%。

✔ 但是如果把持有周期的拉长,10倍基金赚钱的概率会逐步提高,持有5年赚钱的概率就超过了90%,年化收益率更是达到15%。

A股市场向来波诡云谲,波动较大,所以在买入特别是股票类基金之后,一段时期内出现盈亏再常见不过,通过基金获得收益,是绝不能和“通过基金时时刻刻获得收益”划等号的。

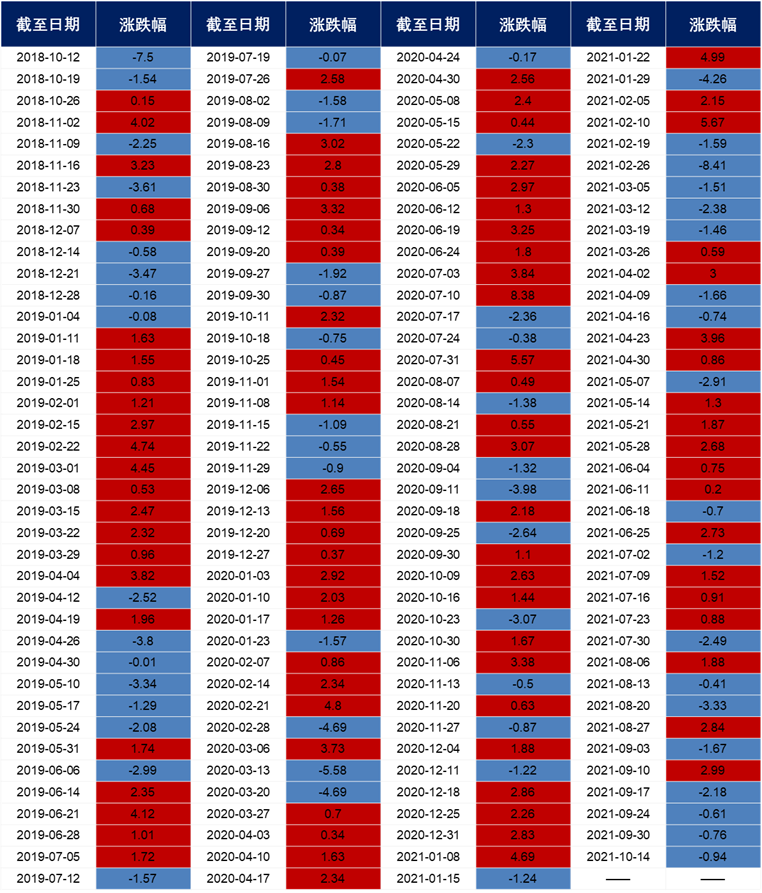

以近3年的偏股混合型指数的周涨幅为例,根据Wind数据统计,2018.10.8至2021.10.14期间,按周来看,近40%的时间是下跌的,近60%时间是上涨的。市场短期行情变幻无常,没有谁能踩点入场,难度无疑“空中接飞刀”。

数据来源:Wind,2018.10.8至2021.10.14

对于一次性投资而言,同样都是买一只基金,入场时点不同,短期投资效果也会有差异,如果进场点位过高,成本就过高,后续赚取收益的空间自然就较小,甚至有很大可能会亏损。这其中也是人性中“追涨杀跌”的弱点在作祟。

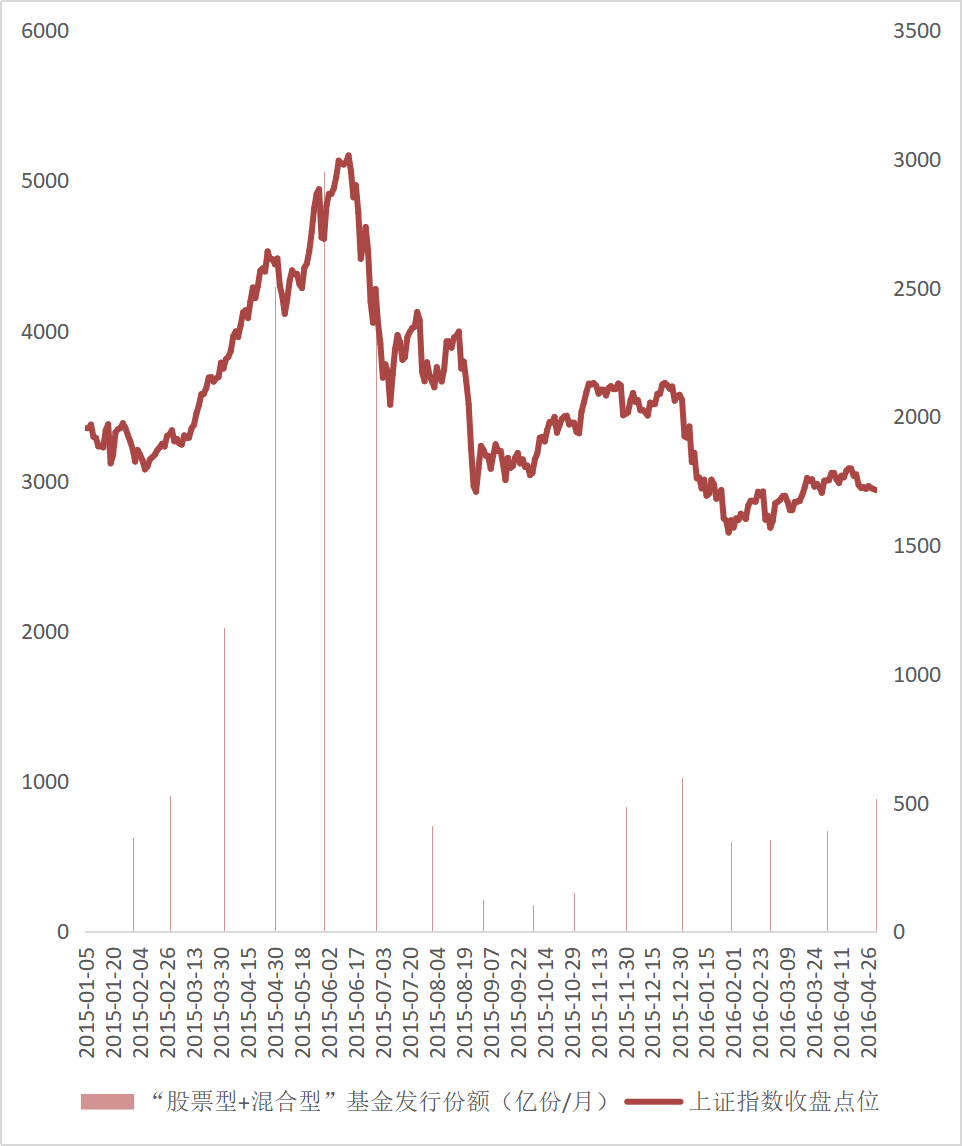

回顾历史数据,2015年5月,沪指突破4600点之时,权益新基发行量大增,人们跑步入场;而到当年9月,沪指跌至3000点左右时,权益新基发行萎缩至冰点。

上证指数走势VS基金发行份额

数据来源:Wind,2015年1月至2016年4月

数据来源:Wind,2015年1月至2016年4月

4600点疯狂买入,3000点却无人问津,最终导致高位买入的基金迟迟无法回本。

有些时候基金表现差,跟市场大环境也有很大关系。比如投资聚焦某些行业或者主题的基金,所投资的行业本身今年没有行情,那可能这段时间相对比较痛苦,这种情况导致的亏损往往是普遍性的。

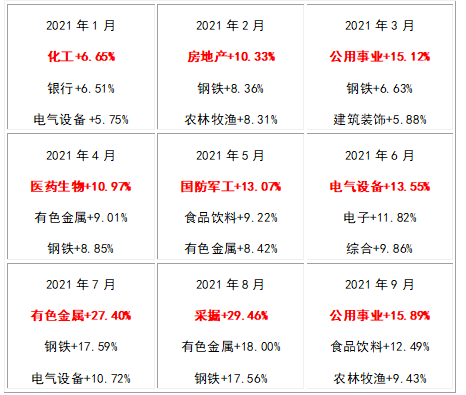

以今年为例,市场热点轮动明显,“你方唱罢我方登场”,风格几经变化。

2021年1月—9月

月度行业指数涨幅TOP3

数据来源:Wind,统计区间2021/1/1-2021/9/30

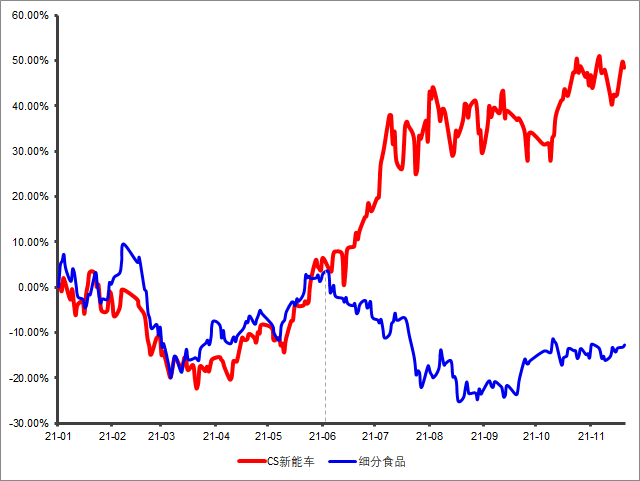

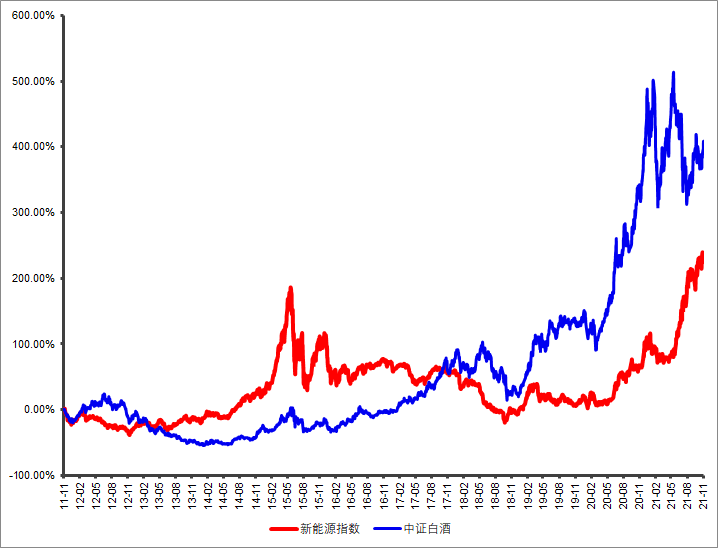

以最为典型的新能源行业与白酒行业为例,自2021年6月以来,新能源车指数和细分食品指数走势极致分化,涨跌幅度最高也差出80%之多。

数据来源:Wind,统计区间2021/1/1-2021/11/24,指数历史业绩不预示未来表现,不代表投资建议。

但是如果我们把时间线拉长,对比近十年新能源指数与中证白酒指数的走势,白酒无疑就是人们心中的yyds了,累计涨幅相差近200%。

数据来源:Wind,统计区间2011/11/25-2021/11/24,指数历史业绩不预示未来表现,不代表投资建议。

殊不知,风格轮动是客观长期存在,里边既有长期的宏观经济周期,又有中长期的产业周期,也有相对短期的库存周期,还有政治、突发事件等带来的情绪影响。

如果你持有的基金品质没有问题,只是因为入场时点、市场风格等问题短时间内表现较差就草草离场,很可能最后是割肉亏损,增加沉没成本。

基金一时表现差,怎么办?小夏来给大家支招!

第一,再耐心一些,再佛系一点。

投资是时间的艺术,我们只能去追求长期的、大概率的确定性,导致一只基金短期表现差的原因很复杂,如果我们确信基金本身没有问题,所投资的行业长期逻辑没有发生改变,那么不妨佛系一些,淡定持有。

也许多持有一段时间,就能熬过痛苦阶段、迎接雨后彩虹。

不过如果不幸买到了品质较差的基金,比如长期跑输业绩基准,基金经理频繁更换等等,也要记得及时止损,尽早更换一只综合实力较强的基金哦~

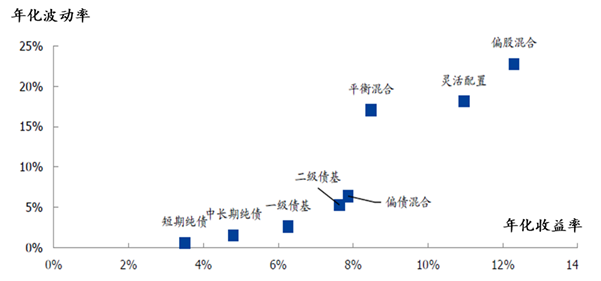

第二,均衡持仓,不要在单个行业或主题上过多暴露。

盈亏同源,如果我们无法承受单一行业过多的波动和回撤,那么不妨在投资风格的选择上,尽量做到价值、成长均衡配置。在基金类别上也不要持仓过多的股票型基金,多考虑一些平衡风格型基金或者固收+、FOF等相对更为稳健的基金类型。

例举:不同基金的风险收益特征

数据来源:华夏基金,2021.6.30

第三,定投,是胜率更高的策略。

如果基金是一次性买入的,进场时点对投资收益的影响较大,同时在发生较大波动时很难拿得住。而定投并不需要精准预判,模糊正确就好,对大多数人而言,可能是胜率更高的策略。

不仅如此,定投利用平均成本法均摊成本,低位坚持定投可以收集更便宜筹码,即使买在高点,相比一次性投入,也能帮我们更快解套。

数据显示,从历史阶段高点开始定投,需要忍受的亏损最短为429天,最长达到592天(自然日),而且点位没有回到起始点位就已经开始盈利了,如果低位加码定投,将大幅降低亏损时间。

沪深300指数定投统计

如果我们能在扭亏为盈后再坚持一下,到下一个阶段高点再停止定投,收益率会非常不错。特别是从2011年7月15日定投到2015年6月12日,会收获最高达257.51%的定投收益率。

沪深300指数定投统计

以上定投数据来源:Wind,定投公式:定投收益率=[(sum(每期定投金额/每期净值)*期末净值)/(sum(每期定投金额*投资期数))]-1。使用U8指数定投计算器计算,以沪深300为模拟定投标的,定投方式为月定投,红利再投资,此模拟为历史模拟收益率,使用历史数据对基金定投业务的模拟不代表真实收益,也不代表未来的预期收益。

最后再敲下黑板,基金是长期投资的工具。如果选择了一只好基金,收益佳、风险控制能力优,那就将其持有时间拉长;如果觉得难坚持,可以考虑采用基金定投的方式,每月投资,会有更大概率享受到时间复利哦~

风险提示:本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市需谨慎

2021-11-25 23: 05

2021-11-25 23: 03

2021-11-25 20: 13

2021-11-25 20: 09

2021-11-25 20: 01

2021-11-25 19: 59