“投资者中最重要的区别不是区分个人投资者和机构投资者,而是区分有能力进行高质量积极投资管理的投资者和无力为之的投资者。”

——耶鲁大学前首席投资官斯文森

在之前的分享中,我们探讨了世界著名机构投资者耶鲁大学捐赠基金的投资之道,从投资目标、投资理念等方面进行了详细的阐述。在本期,我们将围绕近年来大火的ESG概念,分析机构投资者是如何开展ESG投资的,以期能给个人投资者一些借鉴。

ESG投资是什么?

ESG投资起源于可持续的社会责任投资(Sustainable, Responsible and Impact Investing,SRI),主要涵盖环境(Environmental)、社会责任(Social Responsibility)以及公司治理(Corporate Governance)三个层面。

ESG投资最大的特点就是除了采用传统分析框架中的财务状况、盈利水平、行业发展空间等因素来评价上市公司外,还将环境、社会责任以及公司治理方面的因素纳入到投资决策的过程中,将环境友好、更好承担社会责任和公司治理优秀的企业作为投资对象。

机构投资者是如何实践ESG投资的?

法国安盛投资管理公司的责任投资全球主管——马特·克里斯特森作为ESG投资领域的权威专家,曾公开表示,“责任投资势头不可阻挡,我们相信未来它将成为投资的主流方式,也是未来的唯一方向,没有回头路可走。”

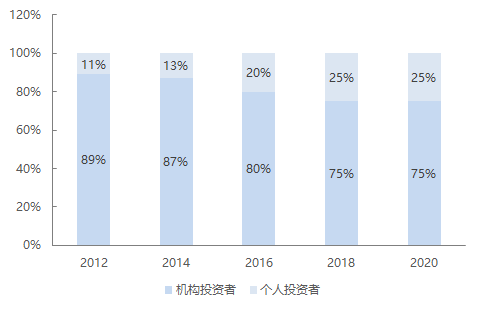

1992年,联合国就开始呼吁全球投资者将ESG因素纳入投资决策。2006年,几大世界著名的机构投资者参与建立了联合国负责任投资原则(PRI)。在联合国的支持下,PRI大力推动ESG投资,ESG投资逐渐兴起。目前ESG的投资以机构为主导,但随着ESG理念的持续深入,2020年个人投资者在ESG产品中的的占比较2012年也有所提升,已从2012年的11%提高到2020年的25%。

ESG投资以机构投资者为主导

数据来源:GSIA

从国外ESG投资发展进程来看,养老金等中长线资金是推动ESG投资的重要驱动力量。养老基金管理着大量退休储蓄和资金,与ESG的投资理念高度吻合,在各国监管政策的影响下,越来越多的海外养老金在ESG投资中发力。美世《2020年欧洲养老金资产配置报告》显示,2020年有89%的养老机构考虑了ESG因素,88%的养老机构将ESG因素纳入投资策略,与2019年相比提升明显。对于国内而言,以养老金为代表的中长线资金也正加速入市,ESG投资策略是社保基金的重要选项。

那么,这些大型机构投资者是如何实践ESG投资理念的呢?

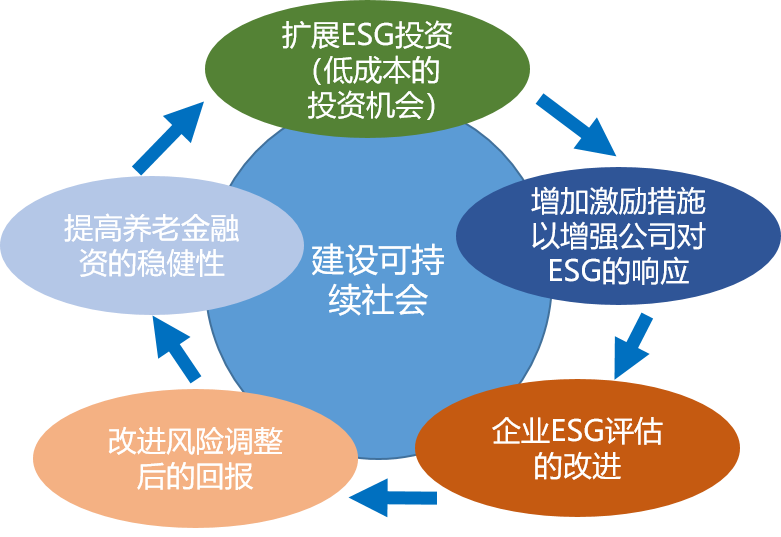

日本政府退休金投资基金(GPIF)是目前世界上资产规模排名前列的养老投资基金,根据机构财报数据,2020年财年管理资产达到了1861624亿日元,投资收益超过377986亿日元。GPIF董事会认为投资标的的可持续增长对于实现长期收益的目标非常重要,一直将ESG投资理念应用于实践之中,致力于持续通过ESG投资降低环境和社会问题对其持有资产的负面影响,从而促进经济增长,提高所投资产的长期回报。

GPIF ESG的过程及目标

数据来源:GSIA

2014年日本金融服务局(FSA)发布《机构投资者责任投资原则》,规定机构投资者需将ESG纳入投资决策。2015年,GPIF成为联合国负责任投资原则(PRI)的签署机构,并在2019年获得了A+的评级。仔细分析GPIF的财报,不难发现,GPIF旗下管理的资产都考虑了环境、社会和企业治理方面的因素,并会在年度投资报告中重点披露了ESG的相关信息。自2016年起,GPIF就逐渐将ESG因素纳入到投资策略之中,并不断提升ESG投资规模,为其他养老金起到了较好的示范效应。根据GPIF 2019年度ESG投资报告,GPIF在ESG投资上进行了积极的布局,包括5.7万亿日元以ESG相关指数为基准的被动型基金、0.4万亿日元的绿色债券。

资料来源:GPIF 2019年度ESG投资报告。

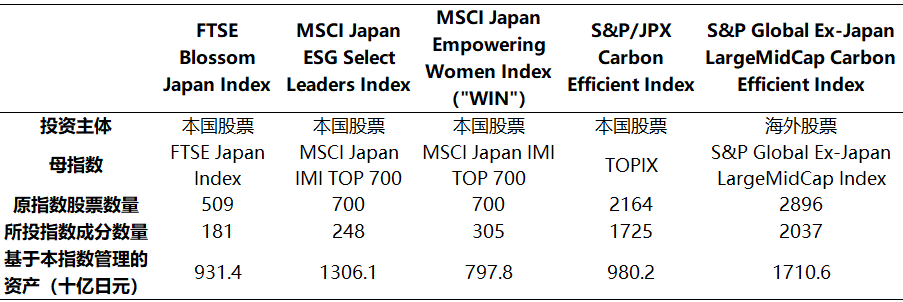

在具体ESG投资指数上,GPIF采用五种ESG主题指数作为被动投资的基准,以降低ESG风险,提高长期收益。2019年10月,GPIF发布了“指数发布系统”(IPS),该系统作为一个连续收集指数信息的新框架,致力于广泛且有效的收集ESG指数和其他指数信息,以提高基金的管理效率。目前GPIF采用的5种主题指数中,FTSE Blossom Japan Index及MSCI Japan ESG Select Leaders Index 综合考虑了ESG的全部三要素,MSCI Japan Empowering Women Index(WIN)则更多的偏向关注“S”(社会)因素。而S&P/JPX Carbon Efficient Index和S&P Global Ex-Japan LargeMidCap Carbon Efficient Index则更加聚焦于全球气候问题,分别针对本国股票和海外股票,对于那些温室气体排放效率更高同时信息披露更积极的公司会给予更高的投资权重奖励。

GPIF ESG指数对比

资料来源:GPIF年报,兴业证券经济与金融研究院,数据截至2020年3月31日。

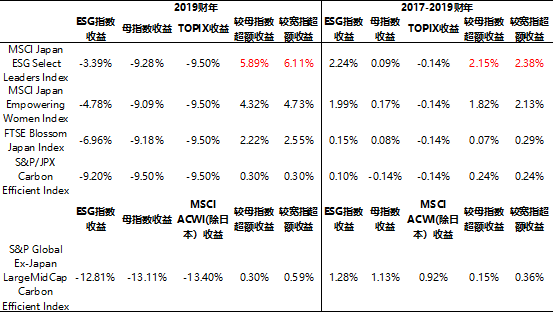

从2017至2019的收益来看,GPIF采用的 5只ESG指数的收益均有不错表现,取得了超额收益。其中MSCI Japan ESG Select Leaders Index的超额收益最高,与母指数MSCI Japan IMI TOP 700相比,获得了2.15%的超额收益,与TOPIX指数相比获得2.38%的超额收益。从2019年的数据来看,虽然受到全球市场冲击影响,ESG指数收益为负,但与母指数及股票市场指数相比,仍然获得了可观的历史超额收益。

GPIF ESG指数收益情况

资料来源:GPIF ESG年报,兴业证券经济与金融研究院。

对个人有何启示?

尽管目前在ESG产品中,机构投资者的占比较大,但是对于个人投资者来说,ESG的绿色投资之道仍然十分值得借鉴。第一,要树立绿色金融理念和投资ESG的意识。个人投资者要加强绿色环境政策意识,更加关注绿色投资、绿色消费等话题。我国早在2017年就已经有了针对个人投资者的绿色金融债券,随着ESG投资理念的风靡,要更加积极地让个人投资者参与环境保护和绿色发展的过程中。

第二,在选择投资产品的时候,除了看风险和收益,个人投资者也要将ESG的绩效纳入评价体系,进行绿色投资决策,实现推动建立绿色经济体系的作用。在投资时,个人投资者需要及时关注企业的ESG信息披露情况,如果这家公司在环境、社会效益和公司治理三方面都有不俗表现,说明是一家具有投资价值的公司。此外,个人投资者也可以选择ESG主题的基金参与投资,一键把握碳中和的投资机遇。

综上,我们在本篇详细叙述了绿色金融的ESG投资之道,ESG投资作为一种可持续发展的投资理念,对改善资本市场投资环境,推动全社会贡献的长期价值增长都起到了一定的助推作用。作为个人投资者,也要积极学习机构投资者的ESG投资理念,并将其运用到实践中。

尊敬的投资者:

2022-01-25 21: 34

2022-01-25 20: 40

2022-01-25 20: 35

2022-01-25 20: 22

2022-01-25 20: 13

2022-01-25 19: 50