1月29日,财政部、税务总局发布《关于基础设施领域不动产投资信托基金(REITs)试点税收政策的公告》(下称《公告》)。

为支持基础设施领域不动产投资信托基金(下称基础设施REITs)试点,《公告》提出了两项税收优惠政策,其中提到,在设立基础设施REITs前,原始权益人向项目公司划转基础设施资产相应取得项目公司股权,以基础设施资产的原计税基础确定。原始权益人和项目公司不确认所得,不征收企业所得税。

《公告》明确,政策适用范围为证监会、发展改革委根据有关规定组织开展的基础设施REITs试点项目,自2021年1月1日起实施。此外,在2021年1月1日前发生的符合《公告》规定的事项,也可按本《公告》规定享受相关政策。

中汇税务师事务所经理钟恺对证券时报记者表示,本次政策主要针对原始权益人。此前,业内认为,原始权益人层面发行REITs积极性不及预期,导致目前公募REITs推进不及预期的情况,税收成本可能是重要因素之一。目前税收政策配套支持,是支持REITs作为稳经济需求增大,无风险利率下行背景下资产荒的新选择,符合现阶段我国经济及金融市场实情。

不过,钟恺也提到,尽管企业所得税可能就是目前最重要的有关税种问题,但本次政策尚未针对增值税和土地增值税可能存在的重复征收情况进行完善,意味着在REITs所涉税收层面仍有部分痛点待明确。

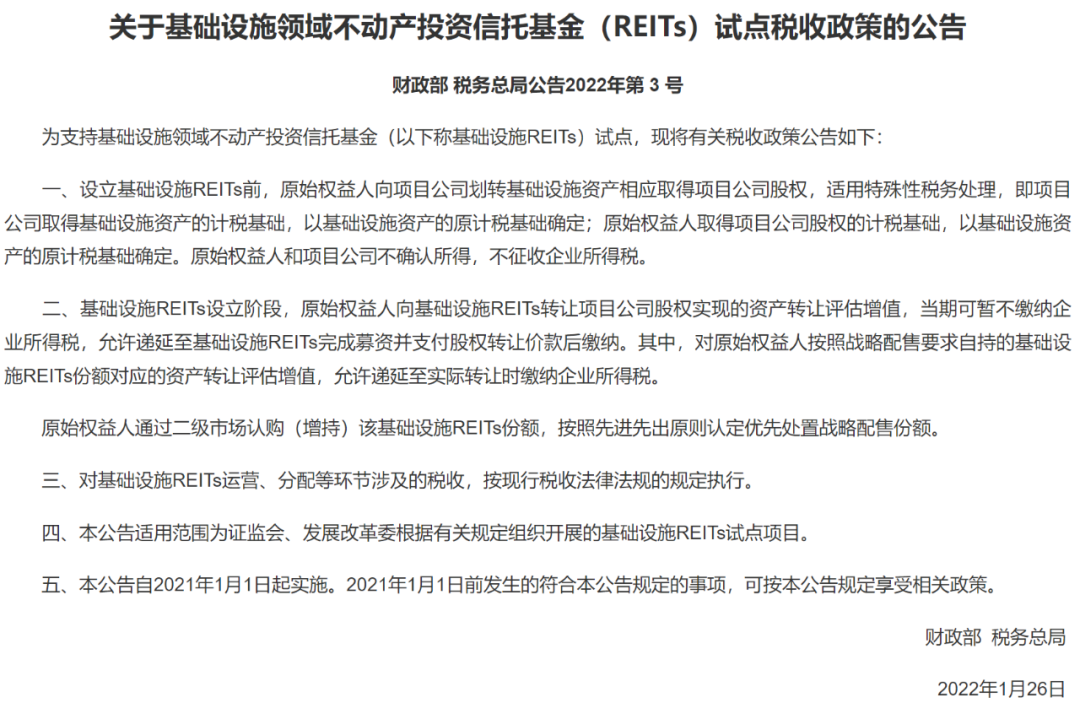

图源:财政部官网

两部门发布基础设施REITs试点税收优惠政策

公开资料显示,REITs(不动产投资信托基金)是将具有持续稳定收益的商业、仓储物流、数据中心等基础设施领域资产或收费公路、污水处理厂等的特许经营权益,转化为流动性较强的、可上市交易的标准化、权益型金融产品,在证券交易所公开发行募集资金,从而盘活存量资产。

2020年4月30日,中国证监会、国家发展改革委联合印发《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》,正式启动基础设施REITs试点工作。

1月29日,为支持基础设施REITs试点,《公告》提出了两项税收优惠政策:

一、设立基础设施REITs前,原始权益人向项目公司划转基础设施资产相应取得项目公司股权,适用特殊性税务处理,即项目公司取得基础设施资产的计税基础,以基础设施资产的原计税基础确定;原始权益人取得项目公司股权的计税基础,以基础设施资产的原计税基础确定。原始权益人和项目公司不确认所得,不征收企业所得税。

二、基础设施REITs设立阶段,原始权益人向基础设施REITs转让项目公司股权实现的资产转让评估增值,当期可暂不缴纳企业所得税,允许递延至基础设施REITs完成募资并支付股权转让价款后缴纳。其中,对原始权益人按照战略配售要求自持的基础设施REITs份额对应的资产转让评估增值,允许递延至实际转让时缴纳企业所得税。原始权益人通过二级市场认购(增持)该基础设施REITs份额,按照先进先出原则认定优先处置战略配售份额。

对基础设施REITs运营、分配等环节涉及的税收,《公告》明确,按现行税收法律法规的规定执行。

在钟恺看来,本次税收政策是支持REITs作为稳经济需求增大,无风险利率下行背景下资产荒的新选择,符合现阶段我国经济及金融市场实情。由于本次政策针对了REITs推进过程中的一大痛点,可以乐观展望其带来的优惠力度。

意在提升原始权益人发行REITs积极性

可以看到,《公告》提出的两项税收政策都围绕原始权益人展开,“本次政策主要针对原始权益人。”中汇税务师事务所经理钟恺对记者表示,本次税收政策大幅度增加了原始权益人层面操作/配置基础资产的灵活性,实质为将企业所得税纳税义务递延至市场运营环节,即取得资本收益之后。

钟恺指出,此前,业内认为税收成本可能是原始权益人层面发行REITs积极性不及预期,导致目前公募REITs推进不及预期的重要因素之一。而《公告》所针对的“设立基础设施REITs前”的税收优惠政策,就是为了避免原始权益人层面重复交税的情况,该情况是REITs推进过程中存在的一大痛点。

对于REITs推进过程所涉及的税收成本问题,德勤中国也在《中国REITs发展报告》中提到,境内公募REITs的产品结构比较复杂,税收方面可能会存在重复征税和税收过重的问题,进而拖累产品收益。税收问题尽管并非设立REITs的先决条件,但对调动各方积极性、推动市场发展壮大至关重要。

钟恺表示,在设立环节企业所得税暂不缴纳的效益是明显的。由于股权交易涉及企业所得税,原始权益人向项目公司划转基础设施资产相应取得项目公司股权需要缴纳相应税费,即使采用现有的并购重组政策,所需的时间成本和交易成本也会大幅上升,而本次政策出台后,意味着直接交易免收企业所得税。

不过,钟恺也提到,尽管企业所得税可能就是目前最重要的有关税种问题,但本次政策尚未针对增值税和土地增值税可能存在的重复征收情况进行完善,意味着在REITs所涉税收层面仍有部分痛点待明确。相信随着我国税收征管机制的完善与税收政策的进一步调整,未来REITs发展将会更好。

基础设施REITs试点将加速推进

基础设施REITs是国际通行的配置资产,具有流动性较高、收益相对稳定、安全性较强等特点,能有效盘活存量资产,填补当前金融产品空白,拓宽社会资本投资渠道,提升直接融资比重,增强资本市场服务实体经济质效。普遍观点认为,2022年基础设施REITs试点工作将加速推进。

在2021年12月31日,发改委发布《关于加快推进基础设施领域不动产投资信托基金(REITs)有关工作的通知》,要求要进一步加快推进基础设施REITs试点有关工作。各地要鼓励企业拿出优质资产参与试点,促进企业实现轻资产运营。鼓励结合本地区实际情况,研究出台有针对性的支持措施,支持本地区企业积极参与基础设施REITs试点。对成功发行基础设施REITs的企业,研究在资金安排等方面给予优先支持,充分发挥示范引领作用。

1月17日,中国证监会召开2022年系统工作会议。会议明确了今年的七方面改革任务,其中提到,要突出“稳增长”,不断提升服务经济高质量发展能力。继续保持IPO、再融资常态化,坚守科创板“硬科技”定位,建设好创业板,办好北京证券交易所,规范发展私募股权和创投基金,推动拓宽基础设施公募REITs试点范围。

1月18日,国家发展改革委召开2022年首场新闻发布会,国家发展改革委国民经济综合司司长袁达在会上表示,2022年,发改委将进一步促进社会投资。推进基础设施领域不动产投资信托基金(REITs)试点,推动盘活存量资产,形成投资良性循环。

在地区层面,1月26日,国务院印发的《关于支持贵州在新时代西部大开发上闯新路的意见》以及国家发改委、商务部印发的《关于深圳建设中国特色社会主义先行示范区放宽市场准入若干特别措施的意见》均提到,在当地支持开展基础设施领域不动产投资信托基金(REITs)试点。

2022-01-29 19: 11

2022-01-29 18: 56

2022-01-29 18: 24

2022-01-29 17: 41

2022-01-29 17: 12

2022-01-29 17: 07