成长股行情何时重来?

近期成长股表现显著弱于价值股。证券时报·数据宝统计,主要代表成长股的创业板指数,年内跌幅超过17%,主要代表价值股的上证50指数,跌幅不足5%。市场普遍认为,美联储加息预期打压了成长股表现。

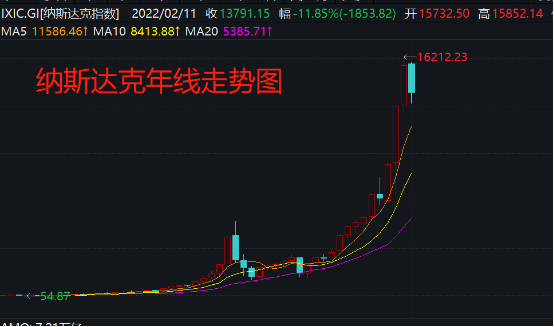

与此同时,美股市场成长股也同样大幅弱于价值股,纳斯达克指数年内跌幅接近12%,道琼斯工业指数跌幅不足5%。历史来看,不论是A股还是美股,成长股往往展现出高波动但同时回报率也很高的特征。在此情况下,数据宝梳理出业绩有望持续高成长的低位低估值股。

成长股高波动高回报

过去十年时间(2012年至2021年),纳斯达克指数有九年时间年度涨幅跑赢道琼斯工业指数,累计涨幅跑赢道指超过300个百分点。涨得多就容易跌得狠,不仅仅是今年道指跑赢了纳指,在上一轮美股大调整阶段(2007年至2009年),纳指最大跌幅接近55%,同期道指最大跌幅不足48%;2000年至2002年的调整中,道指最大跌幅不足39%,纳指最大跌幅超78%。

回到A股市场上,过去十年创业板指有六年涨幅超过上证50指数,累计跑赢上证50指数250个百分点以上。创业板指的波动也显著大于上证50指数,2013年至2015年创业板指连涨3年,随即又连跌了3年。

低位高成长股名单出炉

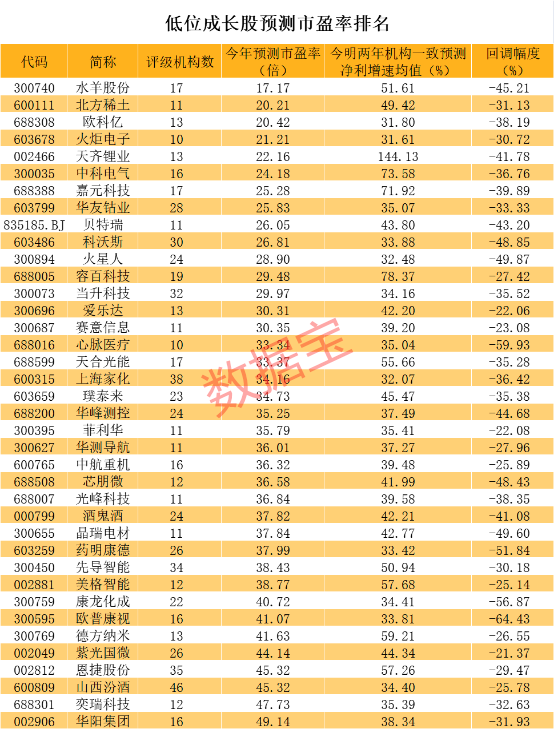

从长期来看,成长股跑赢价值股是大概率事件。基于此,数据宝统计出近年来有望高成长的个股。考虑到部分公司2021年的业绩预告或快报已经出炉,数据宝筛选的高成长股,需要满足去年业绩有望超过机构预期,这类公司未来高成长延续的可能性更大,即去年业绩增速上限至少要高于机构一致预测净利增速。此外,筛选条件还有以下几个因子:

1. 评级机构在10家以上;

2. 去年、今年、明年机构一致预测净利增速均在30%以上;

3. 按照今年机构一致预测净利计算的市盈率在50倍以下;

4. 最新价较去年以来高点跌幅在20%以上。

剔除2021年以来上市次新股后,合计只有38只。从行业分布来看,38只个股主要分布在电力设备、电子、医药生物、国防军工等行业,电力设备行业个股最多,达到9只。整体来看,上述个股多是近年来表现较好的赛道股。

市值方面来看,榜单中有8只千亿市值公司,包括山西汾酒、恩捷股份等。其中,恩捷股份、北方稀土等个股,多属于赛道细分领域的龙头品种。市值较低个股包括欧科亿、水羊股份、美格智能、芯朋微等,均不足百亿元。

业绩超预期+持续高增长

从去年业绩预告净利增幅来看,德方纳米、北方稀土、美格智能等21股预增上限超100%。其中,德方纳米预计净利7.6亿元至8.3亿元,大幅扭亏。华创证券认为公司业绩大幅超预期,上调公司盈利预测,预计公司2021-2023年归母净利润分别为7.76/15.25/21.73亿元(前值为4.92/9.75/18.70亿元)。

而从今明两年净利增速均值来看,天齐锂业、容百科技、中科电气、嘉元科技等个股均超过70%。其中,天齐锂业机构一致预测今年净利增速超过254%,明年增速超过33%,增速平均值超过144%居首。

研发力度远超A股

研发力度是支撑上市公司高速增长的基础。数据宝统计显示,38只个股2021年三季报的研发支出合计68.52亿元,占当年营业总收入的比重达3.21%,同期A股市场占比仅1.66%,也就是说38只个股的研发投入力度(研发支出/营业收入)要大幅超越A股上市公司。

具体来看,华测导航、芯朋微、心脉医疗、奕瑞科技、先导智能、华峰测控等个股去年三季报研发投入占比均超10%。研发力度较低的主要是山西汾酒、酒鬼酒、天齐锂业、北方稀土等白酒有色企业。

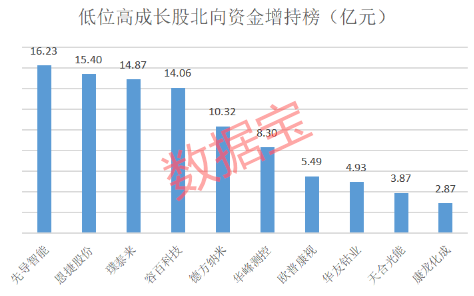

北上资金增持逾50亿元

部分个股获得北上资金大举抄底。数据宝统计,按照1月以来成交均价粗略计算,北向资金合计加仓38只个股逾50亿元。具体看,包括先导智能、恩捷股份、璞泰来、容百科技、德方纳米等个股,北向资金均增持逾10亿元。减持最多的是药明康德,超过23亿元。

这类个股在过去的成长股行情中涨势明显,但近期也出现了一定跌幅。从今年预测市盈率看(最新市值与机构一致预测今年净利计算),水羊股份预测市盈率不足18倍最低,北方稀土、欧科亿等个股预测市盈率不足30倍。

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。

2022-02-12 14: 30

2022-02-12 15: 00

2022-02-12 14: 00

2022-02-12 12: 15

2022-02-12 11: 20

2022-02-12 10: 54