近期市场震荡,小编在后台收到了许多留言,比如市场震荡调整,有什么办法能避开大跌吗?上证综指3500点之下,是进场的时机吗?我不想心情坐过山车,有什么能让人相对“淡定点”的基金吗?新年伊始,家庭理财如何配置?等等。让我们一起来看看如何用大类资产配置的思路应对这些纠结。

配置前,先想想为什么“我”要做这件事?

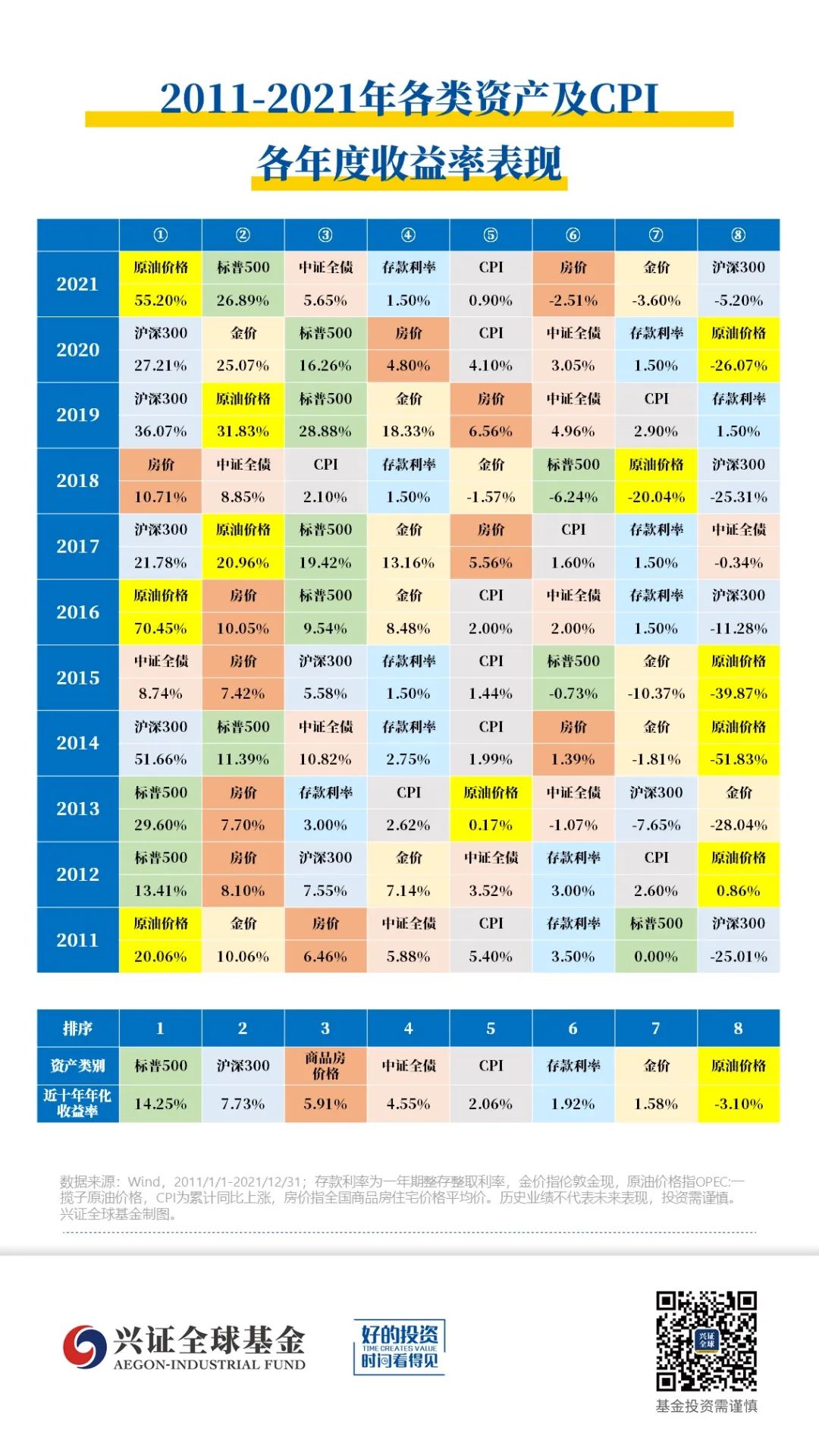

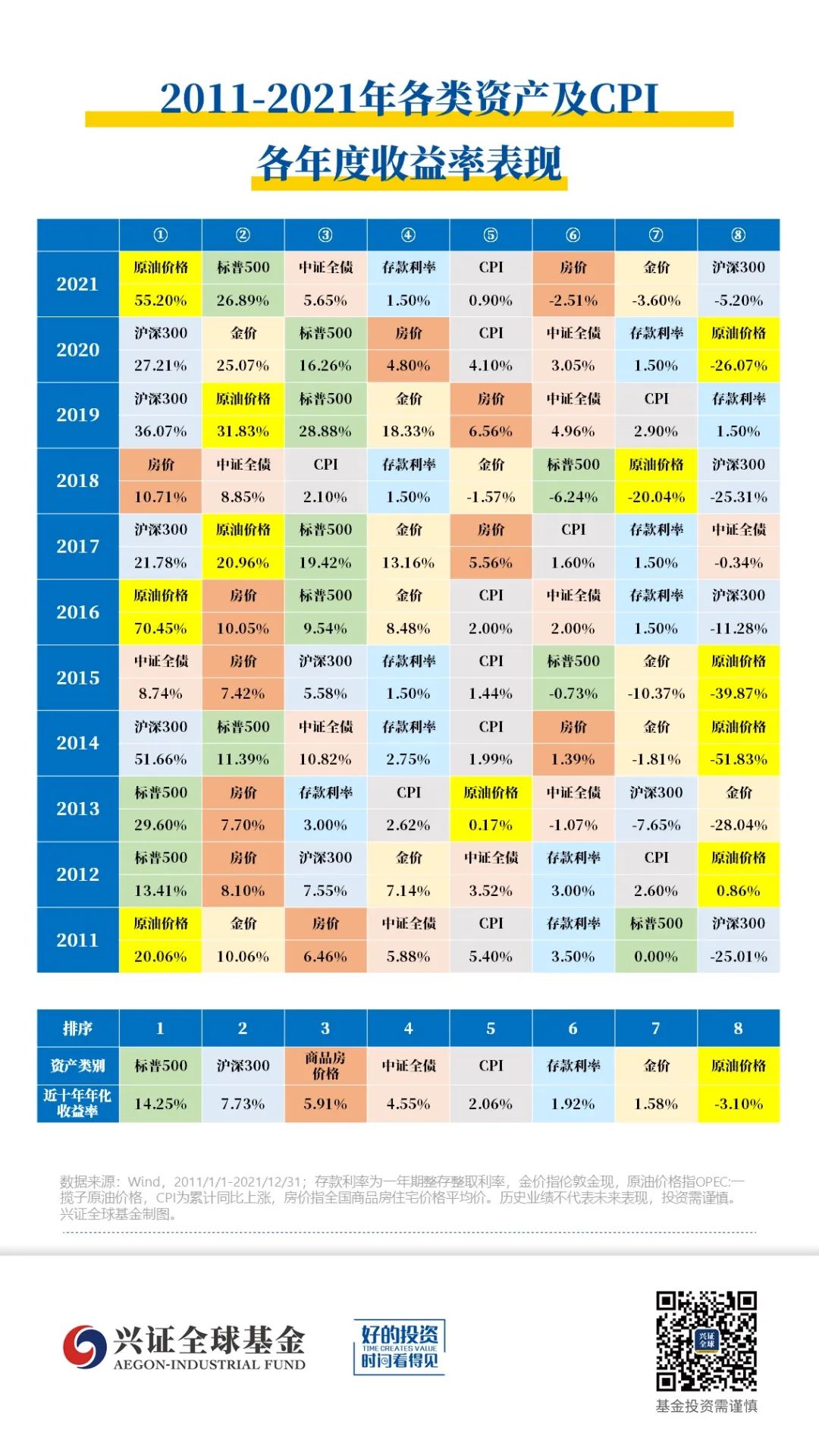

为什么要关注资产配置这件事,其本质是在于各类资产的收益表现是轮动的。单独把资产“押宝”到一类投资标的上而不做动态的调整,可能会错失机遇,也可能面临更高的风险。正如鸡蛋不能放在一个篮子里,资金也最好不要放到单一的底层资产里。2011-2021年的近十年各类金融资产的收益表现,同样体现出资产轮动的特征。2011年以来,股票、债券、房产、原油都多次夺得单年度收益率表现冠军,单年度表现欠佳的大类也可能在下一年度拔得头筹。

无论是房产、股票、债券,还是黄金、原油等资产,没有哪一类资产会永远处于“景气”的状态。绝大多数资产在短期内都可能面临跌宕起伏,而拉长时间看或许能收获一定程度的回报。而看似“平平无奇”的中证全债指数(11001),十年来的整体表现不但跑赢了原油指数和金价,也位居以上8类的前1/2梯队。

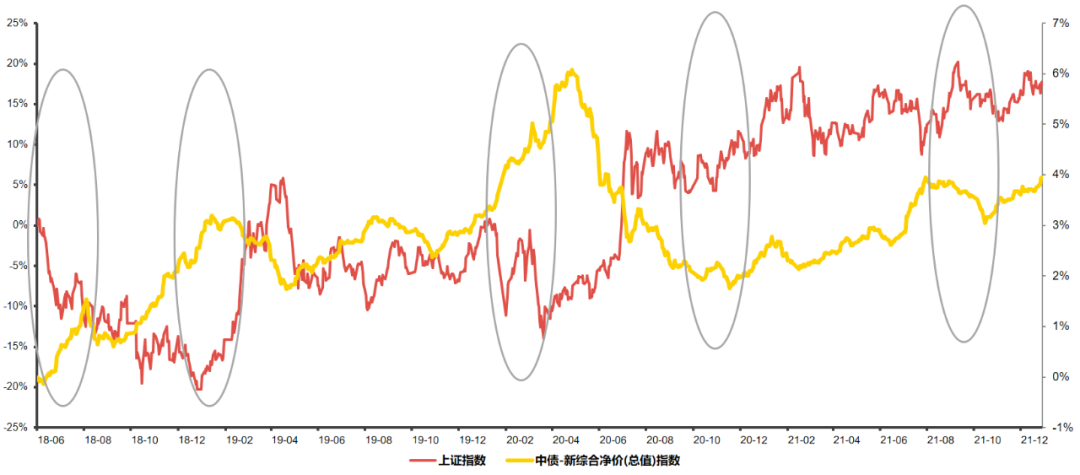

一方面,投资者希望通过大类资产配置,力求跑赢通胀。然而对于普通人而言,房产需要的资金量较大,流动性有限,原油等期货需要更高的操作能力、风险承受能力。股票、基金、货币是与普通投资者日常相对接近的投资标的。拉长时间维度看,近十年来,标普500指数(SPX.GI)、沪深300指数、中证全债指数(11001)的年化收益率均已跑赢CPI,是力求对冲通货膨胀的选择。 另一方面,投资者可以通过大类资产配置的方式,力求平滑波动。以配置界的经典组合股票和债券为例,从近3年的数据可见,股票与债券呈现“跷跷板”效应,如果债市出现波动,或许也可以争取通过股票的走强来力争实现投资目标。

一方面,投资者希望通过大类资产配置,力求跑赢通胀。然而对于普通人而言,房产需要的资金量较大,流动性有限,原油等期货需要更高的操作能力、风险承受能力。股票、基金、货币是与普通投资者日常相对接近的投资标的。拉长时间维度看,近十年来,标普500指数(SPX.GI)、沪深300指数、中证全债指数(11001)的年化收益率均已跑赢CPI,是力求对冲通货膨胀的选择。 另一方面,投资者可以通过大类资产配置的方式,力求平滑波动。以配置界的经典组合股票和债券为例,从近3年的数据可见,股票与债券呈现“跷跷板”效应,如果债市出现波动,或许也可以争取通过股票的走强来力争实现投资目标。数据来源:Wind,2018/6/4至2021/12/31。历史业绩不代表未来表现,基金投资需谨慎。

普通人如何进行大类资产配置

本杰明·格雷厄姆曾表达他的看法:“投资者投在股市中的资金建议不要少于25%或多于75%,当市场下跌时,投资比例或许可以更接近75%,而当市场上涨时,则或许可以更接近25%。”亦表达了构建股债投资组合对风险、回撤的管理。”

风险提示:该名言仅供参考,不作为任何投资建议。应遵循投资者适当性原则。投资有风险,请谨慎选择。

在现实投资中,许多人会通过券商、互联网第三方平台等直接操作股票,但对于如何参与债券市场的交易并不十分理解。股债混合配置的基金,能够同时构建包含这两大类资产的组合。对于期望通过股债混合配置,力控波动的基金来说,通常会以债券作为打底,可转债、股票、股票打新作为补充。

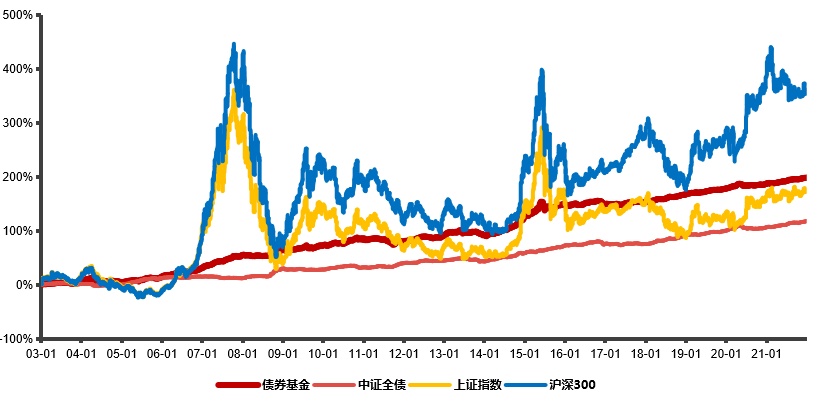

一般情况下,债券或许有助于平滑投资波动。如下图所示,与上证指数与沪深300的“大起大落”相比,债券基金指数(11023)与中证全债指数(11001)的走势相对更为“平缓稳健”。自有记录的2002年底至2021年底,中证债券基金指数年化回报6.10%,中证全债指数年化回报4.30%。

数据来源:Wind,2002/12/31至2021/12/31。历史业绩不代表未来表现,基金非保本,投资需谨慎。数据来源:Wind,2002/12/31-2021/12/31。历史业绩不代表未来表现,基金非保本,投资需谨慎。配置的力量,需要时间来发酵

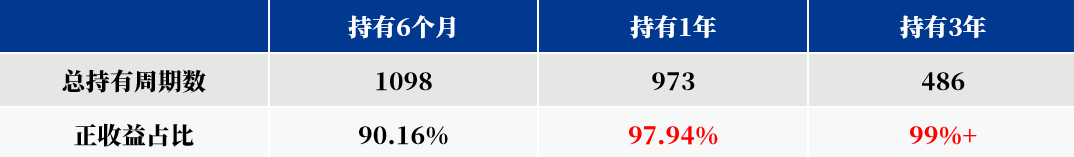

对于投资者而言,结合自身的风险承受能力、资金使用时长、投资偏好等,选择适合自己的优质资产管理者、基金经理管理的产品,拉长时间看或能分享时代长期发展的红利。资产配置的力量,需要时间来发酵,短期同样可能存在波动。以近5年偏债混合型基金指数计算,可以看到投资周期越长,正收益的占比越高,一年最短持有期或许有助于兼顾投资目标与流动性需求。数据来源:Wind,根据wind偏债混合型基金指数(885003)历史数据进行回测,测算区间:2017年1月1日至2021年12月31日。测算方式:以持有6个月为例,假设从2017/1/1起每个交易日按照收盘价买入中证偏股基金指数并持有6个月,持有6个月的最晚买入日期为2021/6/30前(含)的最后一个交易日,计算区间收益率,然后计算所有样本中持有收益率大于0的样本数占比(不考虑交易费用),持有1年、3年的计算方式同前,仅持有时间和最晚买入日期不同。滚动持有6个月、1年、3年的样本数量分别为1098个,973个,486个,正收益指收益率大于0。风险提示:根据历史数据模拟测算,此模拟测算旨在鼓励投资者在匹配自身资金期限的前提下尽量进行长期投资,模拟测算结果仅供参考,不代表真实收益,不作为投资策略推荐和收益保证。基金投资有风险,请谨慎选择。

大类资产配置逻辑:定位周期、布局组合、安全边际。基于流动性预期做大类资产配置,基于长周期判断和风险控制做固收类资产投资。比较关注不同层面的流动性情况,广义流动性和狭义流动性通常对应不同的资产价格表现。没有一种投资类型在任何时间都是好的。在经济周期波动的不同阶段,大类资产配置或许能创造一定的超额收益。

相信“兵无常势、水无常形”。以更长的视角去看,可以看到在不同的经济环境、市场风格下,结合不同的行业周期、公司自身经营周期,表现突出的股票是不一样的。投资风格较为灵活,不拘泥于某一类资产,也不过分关注过去市场风格会对未来产生什么影响,而是会选择往前看,去思考未来手上的资产组合,长期发展的性价比如何,不断动态地调整自己地持仓,努力适应市场风格的变化。

¹数据来源:兴证全球基金定期报告,统计区间2020/7/8至2021/12/31,兴全汇享一年持有混合基金业绩比较基准:中债综合(全价)指数收益率*85%+沪深300指数收益率*10%+恒生指数收益率(使用估值汇率折算)*5%,兴全汇享一年持有混合A成立以来单位净值增长率15.43%,同期业绩基准增长1.32%,成立以来每年度业绩及比较基准:2020/7/8-2020/12/31(5.30%/0.76%),2021(9.62%/0.56%);兴全汇享一年持有混合C成立以来单位净值增长率15.09%,同期业绩基准增长1.32%,成立以来每年度业绩及比较基准:2020/7/8-2020/12/31(5.20%/0.76%),2021(9.40%,0.56%)。基金经理变更情况:2020/7/8至2021/12/20:虞淼; 2021/12/20至今:叶峰; 2020/7/8至今:翟秀华。基金管理人对本基金的风险评级为R3,本基金非保本。历史业绩不代表未来表现,基金投资需谨慎。

风险提示:本基金股票资产投资比例为基金资产的0%—40%(其中投资于港股通标的股票的比例占股票资产的 0-50%),不必然投资股票。本基金每份基金份额的最短持有期为1年。对于每份基金份额,最短持有期指基金合同生效日(对认购份额而言,下同)或基金份额申购确认日(对申购份额而言,下同)起(即最短持有期起始日),至基金合同生效日或基金份额申购申请日起满1年(1年指365天,下同)后的下一工作日(即最短持有期到期日)。本基金每份基金份额在其最短持有期到期日(含该日)后,基金份额持有人方可就该基金份额提出赎回申请。因此,对于基金份额持有人而言,存在投资本基金后1年内无法赎回的风险。本基金为混合型基金,其预期收益和预期风险水平高于债券型基金和货币市场基金,低于股票型基金。基金管理人对本基金的风险等级评级为R3。本基金投资于港股通标的股票,需面临汇率风险、香港市场风险等境外证券市场投资所面临的特别投资风险。本基金可根据投资策略需要或不同配置地市场环境的变化,选择将部分基金资产投资于港股或选择不将基金资产投资于港股,本基金并非必然投资港股。本基金基金经理研究经历:基金经理翟秀华:2009年9月-2010年3月,就职于毕马威华振会计师事务所;2010年3月-2014年6月,就职于泰信基金管理有限公司,任交易总监助理;2014年7月至今,就职于兴证全球基金,历任研究员及基金经理助理、兴全稳泰基金、兴全天添益基金、兴全兴泰定期开放基金基金经理。现任兴全汇享基金、兴全添利宝基金、兴全稳益定期开放基金、兴全祥泰基金、兴证全球恒利定期开放基金基金经理。基金经理叶峰:2017年7月至今,就职于兴证全球基金,历任研究员。现任兴全汇享基金基金经理。基金经理翟秀华管理的其他基金的业绩:兴全祥泰定期开放基金业绩比较基准:中证全债指数收益率,兴全祥泰定期开放基金成立以来单位净值增长率25.80%,同期业绩基准增长22.64%,成立以来每年度业绩及比较基准:2018/3/16-2018/12/31(7.52%/7.33%),2019(5.80%/4.96%),2020(4.19%/3.05%),2021(6.13%/5.65%);基金经理变更情况:2018/3/16至今:翟秀华; 2018/8/10至今:王健。数据来源:兴证全球基金定期报告,统计区间2020/7/8至2021/12/31。兴全稳益定期开放基金业绩比较基准:中证全债指数收益率,兴全稳益定期开放基金业绩比较成立以来单位净值增长率43.60%,同期业绩基准增长30.38%,成立以来近五年年度业绩及比较基准:2017(2.97%/-0.34%),2018(8.72%/8.85%),2019(5.34%/4.96%),2020(4.01%/3.05%),2021(6.50%/5.65%);基金经理变更情况:2018/8/10至今:王健;2017/5/4至今:翟秀华;2015/9/19-2017/5/4:钟明;2015/9/10-2015/12/14:毛水荣。数据来源:基金定期报告,截至2021/12/31 。产品历史业绩并不预示未来表现。兴证全球恒利一年定开债券发起式成立不满半年暂不列示业绩。基金投资须谨慎,请审慎选择。兴证全球基金承诺以诚实信用、勤勉尽责的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益,投资者投资于本公司基金时应认真阅读相关基金合同、招募说明书等文件并选择适合自身风险承受能力的投资品种进行投资。我国基金运作时间较短,不能反映股市发展的所有阶段。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩或基金经理曾管理的其他基金的业绩也不构成基金业绩表现的保证。基金收益有波动风险。基金投资需谨慎,请审慎选择。本活动解释权归兴证全球基金所有,信息收集仅供本活动之用,我们将严格保密。

一方面,投资者希望通过大类资产配置,力求跑赢通胀。然而对于普通人而言,房产需要的资金量较大,流动性有限,原油等期货需要更高的操作能力、风险承受能力。股票、基金、货币是与普通投资者日常相对接近的投资标的。拉长时间维度看,近十年来,标普500指数(SPX.GI)、沪深300指数、中证全债指数(11001)的年化收益率均已跑赢CPI,是力求对冲通货膨胀的选择。

一方面,投资者希望通过大类资产配置,力求跑赢通胀。然而对于普通人而言,房产需要的资金量较大,流动性有限,原油等期货需要更高的操作能力、风险承受能力。股票、基金、货币是与普通投资者日常相对接近的投资标的。拉长时间维度看,近十年来,标普500指数(SPX.GI)、沪深300指数、中证全债指数(11001)的年化收益率均已跑赢CPI,是力求对冲通货膨胀的选择。