所谓“大炮一响,黄金万两”,黄金一直是战争时期公认的避险资产。

俄乌冲突以来,黄金期货也走出了明显的上涨行情,万得的黄金指数(拥有金矿资源相关上市公司的统计维度)也收涨不少,自上周一至今涨幅3.55%,今年以来更是涨幅10.35%(数据来源wind,截至2022/3/3)。

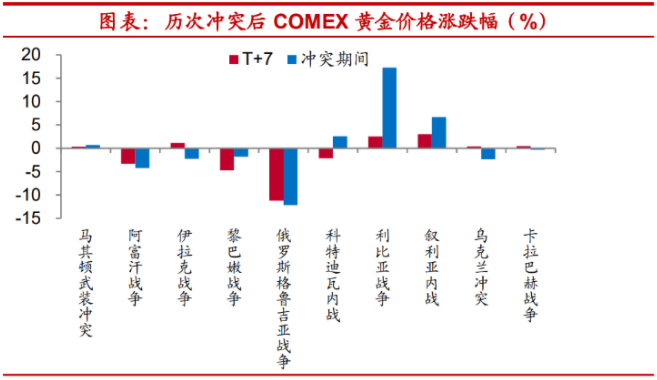

黄金虽然是公认的避险资产,但在战争开始后再买可能有点晚了。通过复盘新世纪以来10次地缘政治冲突前后黄金价格的变动,发现金价一般在开战前走高,但当战局明朗后,黄金价格并不必然上涨。

新世纪以来的十次地缘政治冲突期间,黄金价格5次上涨与5次下跌:

来源:中泰证券研究所,统计区间2000-2020年

冲突对于金价的影响更多在战前!一般而言,战前市场已有充分预期,而战争正式开始后,在利空出尽的背景下,黄金价格有回落的可能。

对于普通投资者而言,购买黄金期货或现货都比较麻烦,可以选择黄金ETF等基金产品参与投资,小欧也观察到今年以来不少相关产品涨幅不少,提醒大家,黄金是很好的大类资产的配置品种之一,但不是唯一,注意账户分散配置。

先给大家简单介绍下基金换手率,这个指标主要是用来表现基金经理一段时间内转手买卖股票的频率,即基金的投资组合这段时期内变化了多少次。

举个简单的例子,某基金年初满仓持有A、B、C三支股票。年中基金经理将持仓全部换成D、E、F三支股票,一直持有到年底。

这一年该基金卖了又买,组合彻底更新一次,其换手率就是两倍(200%)。

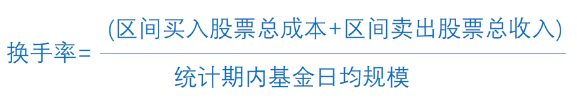

基金换手率可用以下公式计算:

其中区间买入股票成本(成交)总额、卖出股票收入(成交)总额、统计期内基金日均规模都可以在基金半年报、年报中查询到哦。

换手率究竟是高好还是低好,需要因基金特点而异。一般来讲,偏重分享企业成长收益的价值成长型基金,换手率低会更好一些;而偏重交易层面的量化基金、周期轮动型基金,就不一定了。此外,长期来看,对于风格、收益相近的基金,换手率低证明基金经理更多是通过选股而不是交易获取的超额收益,这样收益可能会更稳定哦。

会问出这个问题,应该是在考虑,投资新基金的时候,是发行期就买,还是等发行结束基金运作一段时间之后再买。

新基金的建仓期一般不超过6个月,因此您的这个问题,其实是一个择时的问题,如果是从长期投资某个基金的角度来看,这段时间就显得没那么显著。如果一定要选,不妨从自己为什么要买这只新基金去分析。

在震荡市,对于策略类似的产品,投资者通常选择购买新基金的原因之一是,利用新基金建仓期仓位比较灵活(期间不受合同约定的仓位限制),有一个缓冲期,可以灵活入市。此外,发行期的认购费通常低于基金成立后的申购费,对于大额资金还有成本优势。

还有些投资者,购买新基金的原因是它具备之前老基金没有的特殊投资范围、投资标的、或者新的投资策略。如果选择基金成立一段时间之后再买入,则可以自己权衡,在这段等待期资金是否有更具性价比的去处,如果没有,那么这个“择时”的作用也显得没有那么有吸引力。

而建仓期何时结束也并不是投资者能实时知悉的,基金的仓位情况要等到季报中披露,而此时通常都是滞后的。小欧认为,与其过分纠结“时点问题”,不如真正想清楚为何要投资这只基金比较重要,用有限的精力去关注那些真正重要的事吧!

P.S一般新基金在成立后,还有一个不超过3个月的封闭运作期,这期间资金是不能赎回的,也提示大家注意哦!

如果你在短期内因为基金波动而感到“不太淡定”,确实不妨好好审视自己的持仓,想一想是不是有资产配置的“更优解”!

我们经常听说通过多元配置,可以尽量分散风险,平滑波动。股票和债券通常是两种负相关的资产,同时买入偏股、偏债两类基金,就是一种简单的资产配置方法。

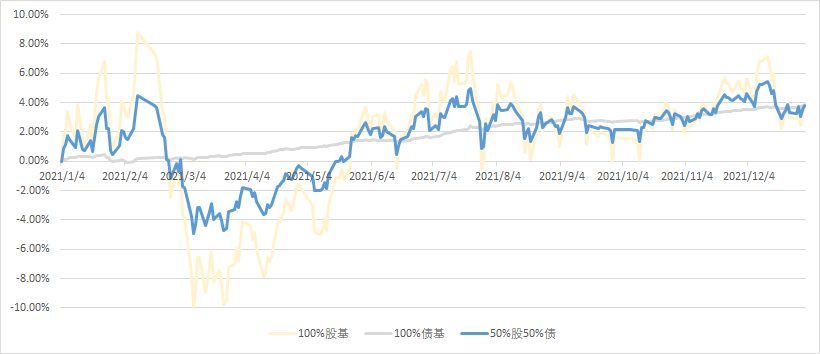

小欧带大家来做个测算:从2021年初开始,all in股票基金、all in债券基金以及各买一半的情况。从下图可以看到——

与全部配置股票基金(橙线)相比,配置一定比例债券基金后,能够明显减少投资组合的波动性(蓝线)。

与全部配置债券基金(灰线)相比,因为股票基金的进攻性,在市场较好时又能博取更高的收益(蓝线)。

注:上图以中证股票基金指数代表股票基金,用中证债券基金指数代表债券基金。指数来源wind,2021/1/1-2021/12/31,中欧基金整理。

巴菲特的导师格雷厄姆,在《聪明的投资者》中建议,不论是防御型投资者(求稳)还是进攻型投资者(积极),都需要同时配置一些比例的股票和债券。

格雷厄姆认为,持有一定比例的债券的话,在熊市时会有更大的信心,更不容易割肉离场,缓解投资焦虑和压力。而只投股票的投资者在熊市暴跌时将面临更大的本金亏损风险,心态很容易“崩塌”。

为了更好的投资体验,小欧建议大家根据自身情况进行股债的组合搭配,或者直接买入固收+策略产品,争取战胜股市震荡哦~

“规模”一直是基民朋友看中的一个指标,买小规模的基金怕被清盘,买大规模的基金又怕基金经理能力跟不上、被分摊了收益。

选购“大而强”规模的基金时,侧重关注在管基金经理过往能力圈、投研能力的进化。

大规模的基金往往是经过市场考验出来的优秀基金,因业绩好受持有人追捧,进而规模增长,如果自始至终都是一位基金经理管理,并且伴随着规模增长能力圈也在进化,那么这样的增长是相对健康的;反之则可能要作为重点考虑。

选购“小而美”规模的基金时,侧重关注个人投资者占比、成立时间等数据。

新成立的基金没有业绩积累、缺乏关注度,规模较小属于比较正常的现象;如果规模在2-10亿,其实不用太担心“清盘”这件事儿,一般公募基金需要规模连续一段时间低于5000万或持有人连续一段时间低于200人时才有可能会触发清盘,2-10亿左右距离可能触发清盘还是有点远的。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。

基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。

2022-03-04 20: 44

2022-03-04 20: 40

2022-03-04 17: 51

2022-03-04 17: 57

2022-03-04 16: 46

2022-03-04 16: 49