自2018年券商结算由试点转为常规,公募基金结算模式改革已悄然开启,尤其2021年以来正式走入“常规战”,越来越多的基金公司参与其中,而2022年更是“常态化”。

数据显示,今年新成立基金中采取券结模式的基金达到36只,合计规模超过200亿。采取券结模式的新基金数量远远超过2020年和2021年同期水平,创出历史新高。不仅如此,今年以来有多只老基金变更结算模式,采取券商结算。

业内人士认为,随着业务模式的普及和资本市场的创新,公募基金在券结模式的探索将更为常态化和多元化,券商结算模式公募基金正进一步升级为“基金持有人、渠道合作伙伴与公募基金的多赢”局面。

券结模式基金进一步“常态化”

年内募集规模超200亿

去年中下旬开始蓬勃发展的券结模式基金,在2022年市场震荡之间逆市“欣欣向荣”。

WIND资讯数据显示,截至3月11日,2022年成立的新基金中,有36只新基金采取了券商结算模式(各类型合并计算),合计募集金额已经超过200亿元,达到217.69亿元,单只新基金募集规模为6.07亿元。

相比之下,新基金发行创出历史高峰的2020年和2021年同期成立的券结模式新基金,仅有12只、14只,显然今年新基金采取券结模式逐渐进入“常态化”。

在今年权益新基金普遍发行惨淡的背景下,有一批券结模式权益新基金发行效果不错。如1月19日成立的建信沃信一年持有基金,发行份额达到25.3亿元,其基金经理正是“十倍基”建信恒久价值掌舵人、建信基金权益投资部执行总经理陶灿。

同样募集规模超过20亿,成立于3月8日的安信远见成长,也是在弱市中获得不错的发行成绩,该基金由张竞担任基金经理,他现任安信基金权益投资部总经理,是一位较强适应能力的均衡型选手。

此外,上投摩根沃享远见一年持有、中欧多元价值三年持有、工银瑞信核心机遇、嘉实内需精选等权益基金募集规模也超过10亿,背后不乏杜猛、袁维德、鄢耀、吴越等知名基金经理。

目前已经宣布发行,但还未成立的新基金中也有不少采取券结模式,数据显示此类基金目前达到14只,其中3月份进入发行的还有11只,比较受到关注是嘉实品质发现、招商核心竞争力、国泰睿毅三年持有等基金。

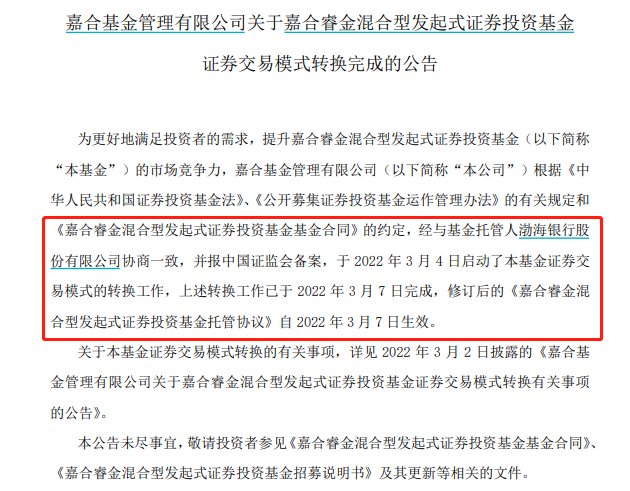

除了新发基金采取券商结算模式,也有不少老基金宣布变更自己的交易模式。如3月份,嘉合睿金混合型发起式基金宣布证券交易模式转换完成。此外,今年以来还有中融鑫锐研究精选一年持有、南方佳元6个月持有、东吴医疗服务、德邦大健康灵活配置、国金核心资产一年持有等基金宣布变更交易模式。

对于越来越“常态化”的券结模式基金,博时基金券商业务负责人王鹤锟表示,券结模式公募基金发生“井喷”现象,主要是财富管理机构与资产管理机构共同促进的成果。

他认为具体因素可以归纳总结为三个“双升”:一是居民财富管理需求日益增长,带来了公募产品供给数量和产品策略多元化的双升;二是券商财富管理转型日益成熟,带来了定制化产品配置需求和基金选择专业能力的双升;三是券商零售渠道作为公募基金大零售板块中增速最快的合作方,带来了公募基金提供针对性产品策略打磨意愿和特色化陪伴服务体系建设积极性的双升。

而金鹰基金相关人士也表示,在银行代销遇到瓶颈、券商财富管理转型的背景下,券商结算模式从2017年底开始试点,经历这几年的发展,目前已逐渐成熟并受到了业内的认可。

“由于银行代销准入门槛较高,对基金公司、基金经理的长期业绩要求都比较严格,对产品类型偏好明显,一些规模较小的产品难以在银行渠道获得重点营销支持。”上述金鹰基金人士表示,基金管理人将产品转为券商结算模式可进一步整合资源,在公司层面进行托管、研究等其他业务的联动,形成托管、销售、交易、结算、研究全方位一体化战略合作模式,双方利益深度绑定。

权益类基金占比多

券商纷纷加深合作

目前采取券结模式基金来看,权益类产品占比明显高于其他类型,从一个侧面显示出这类产品背后的“生命力”所在。

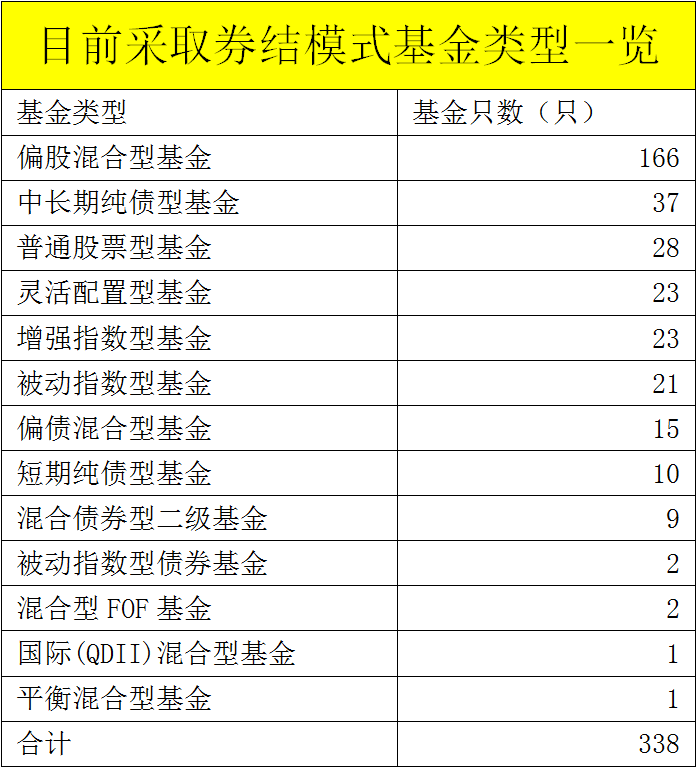

WIND资讯数据显示,目前采取券商结算模式的基金达到338只(各类型合并计算),其中有166只为偏股混合型基金,仅此类型占比就达到49.11%。此外普通股票型基金、灵活配置型基金、偏债混合型也分别有28只、23只、15只,算上这些基金占比达到68.6%。指数型基金比例也不低,其中增强指数和被动指数合计达到44只,占比13%。

不少券结模式的基金之前募集规模不俗,背后合作对象多位投资能力较强的基金经理。如募集规模超过百亿(含99)的南方兴润价值一年持有、睿远稳进配置两年持有,其基金经理是知名的南方基金史博和睿远基金饶刚等。

此外,从基金公司来看,西藏东财、博道、蜂巢、淳厚、恒越、惠升、九泰、国融等基金公司已经拥有10只或者10只上的券结模式基金。大中型基金公司,招商、中欧、博时、工银瑞信等基金公司此类产品较多,达到或者超过5只。

重权益类产品的背后也跟券商财富管理转型密切相关。据深圳一家基金公司人士表示,券结模式是券商财富管理转型的重要抓手,有利于基金公司与券商深度合作,发行优质券商结算模式产品,并持续做大保有规模,实现共赢。

“券结模式由券商担任结算服务商,大大提升了基金资产交易结算的安全性;长期来看有利于解决基金、券商等机构职责,规避基金交易风险。”上述人士表示,基于上述优点,券商无论是从业务收入还是财富管理转型等方面,都会大力推广券结模式。今年以来市场发行较去年大幅下降,目前使用券结模式的产品发行规模并不大,但相信是未来的一种重要的模式。

而博时基金王鹤锟也表示,相比2021年,公募基金券结合作模式进入“成熟期”,券结模式公募基金仍然是证基财富管理合作重要的抓手之一。但是,随着券商财富管理逐渐步入“买方投顾”时代,证券公司重视首发银行杠杆的同时,更加关注客户体验和潜在“持营杠杆”,例如:基金经理业绩的一致性、后期基金公司持续的渠道陪伴服务能力、合作产品未来在机构和互联网端的持营潜力等。

逐渐走向成熟

未来券结模式更多元化

谈及未来券结模式基金的前景,不少人士也表示逐渐进入成熟期,这类模式会更多元化。

博时基金券商业务负责人王鹤锟表示,展望未来,随着业务模式的普及和资本市场的创新,公募基金在券结模式的探索将更为常态化和多元化,例如:ETF的券商结算模式、公募基金公司的精品专户产品券结模式、融券对冲的券结模式。

王鹤锟同时表示,目前券商结算模式公募基金正在从“渠道合作伙伴与公募基金的双赢”局面,进一步升级为“基金持有人、渠道合作伙伴与公募基金的多赢”局面。在选择合作伙伴时,关注的不仅仅是各方商业利益的最大化,更会聚焦寻找匹配客户风险偏好和持有人体验最佳的产品要素、商业条件和合作伙伴。

“针对市场的变化,会持续秉持‘以客户为中心’的展业理念,坚持走博时精品券结定制化产品路线。通过‘好时机,好产品,好服务’,为渠道合作伙伴提供更匹配的产品策略和营销支持,为持有人创造更舒适的陪伴体验。”王鹤锟表示。

而上述深圳基金公司人士也表示,券结模式基金的未来前景广阔,但亦跟市场情况及银行基金合作模式有较大影响。

金鹰基金表示,相比于传统托管行结算模式,券商结算模式有三大优势:第一是通过券结模式,基金公司可以深度绑定券商,券商相关销售资源也会对券结产品倾斜,有利于产品长期内保有量;第二是交易监控更精确:托管行结算模式下,实行对日交易总额度监控,头寸和持仓需由管理人自行监控;券结模式下,券商对产品的交易行为实时验资验券,进行更为精确的实时监控,承担起了对公募基金异常交易行为的监控职责;第三是资金占用成本降低:券结模式下,产品无需缴纳结算备付金、保证金,能够一定程度上降低资金占用成本。

“券商结算模式无论对监管、券商还是基金公司而言都意义深远,未来发展空间非常大。”金鹰基金相关人士表示,目前各家券商对于这一模式的积极性各不相同,制约因素主要还是各家券商财富管理转型的力度,从以往重“销量”向重“保有量”,从重“考核”向“重客户收益”的转变。

而沪上一位业内人士表示,券结模式产品本身的特性成为券商增加AUM的重要手段,对分支有较强的销售动力,战略推进券结产品的券商以此作为财富管理转型的抓手。基金管理人将产品转为券商结算模式可进一步整合资源,在公司层面进行托管、研究等其他业务的联动,形成托管、销售、交易、结算、研究全方位一体化战略合作模式,双方利益深度绑定,具备一定的市场空间。

此外,还有一家基金公司人士表示,可预见随着更多公募基金公司券商结算模式产品的推出,行业回归理性,产品业绩突出且客户体验更好的券商结算模式公募基金产品将处于领先优势地位。不过,因为券商结算模式在效率上不如传统模式,可能难以成为整个行业的大趋势,还有待观察。

2022-03-11 16: 58

2022-03-11 15: 55

2022-03-11 15: 40

2022-03-11 15: 28

2022-03-11 15: 03

2022-03-11 14: 46