2月国内外形势较为复杂:国内经济面临下行压力, “稳增长”措施上马,国际上俄乌争端尚未显露出顺利解决的迹象,西方对俄实施多种制裁扰乱了生产与贸易节奏。

继1月连续下跌后,国内A股在2月进入横盘震荡,市场交投前冷后热,成交额由9000亿回暖至最高1.3万亿。行业上涨多跌少,“稳增长”背景下的能源、有色、钢铁等涨幅居前,家电、证券、汽车、半导体、白酒等板块跌幅较大。风格上看,2月中小盘股票表现强于平均水平,大盘股稍弱一些。基差方面,2月沪深300的基差在多数时间处于贴水状态,最大为5%左右,中证500指数的基差主要在正负5%区间中波动。

港股方面,在第五轮疫情和互联网平台进一步监管政策的影响下,港股主要指数大幅下跌,上涨的板块主要是贵金属、煤炭和食品饮料。美股主要指数也延续震荡下跌的走势,仅有能源、烟草、矿业、航天等板块有一定的涨幅。

商品市场在2月呈现“先抑后扬”的走势,在普涨的大趋势下,期货市场经短暂回调后重拾升势。国际市场上,原油价格一路攀升至100美元一线,LME主要金属也以上涨为主。俄乌冲突加剧了市场对农产品、能源等商品供给紧张的预期,在外盘的带动下,国内商品市场难以“独善其身”:工业品中有色板块上涨凌厉,黑色系受调控影响未有太大波动,化工品在1月连续上涨,2月则持续盘整;农产品中油脂涨幅较大,其次为谷物。

总体上看,2月A股以宽幅震荡为主,市场活跃度有所提高,大宗商品市场多数品种处于上涨趋势。中基50指数在2月表现良好,虽然股票多头策略出现小幅亏损,但对冲策略、CTA及衍生品策略均有正收益,且后者盈利贡献颇多。

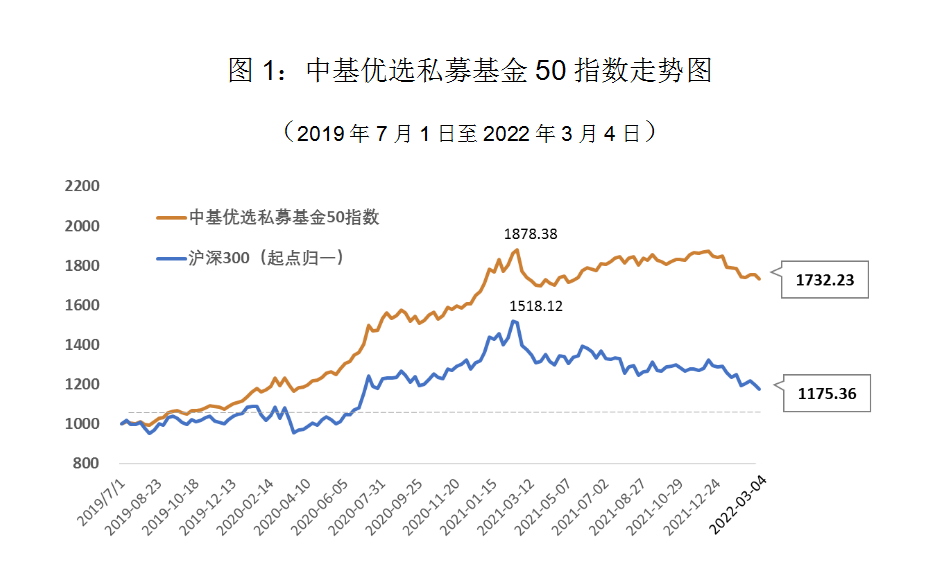

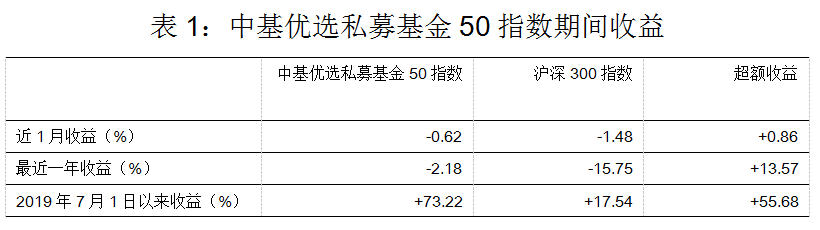

2022年2月,中基优选私募基金50指数(以下简称“中基50指数”)表现良好。在A股宽幅震荡、成交平平的行情背景下,中基50指数表现强于沪深300指数。

最近一年,沪深300指数下跌幅度高达15.75%,而中基50指数仅小幅下跌2.18%,跑赢沪深300指数并获得了13.57%的超额收益;基准日2019年7月1日至今,中基50指数累计盈利73%,为沪深300指数累计收益18%的四倍有余,超额收益累计达56%。

业绩指标方面,基准日以来中基50指数年化收益率达23%,为同期沪深300指数的三倍有余,中基50指数盈利能力突出;风险方面,中基50指数年化波动率不到13%,显著低于沪深300指数的19%,最大回撤也较小,因此在风险收益指标上,中基50指数的夏普比率达到1.7,远高于沪深300指数的夏普比率0.2。

综上,作为“中基优选私募基金指数(系列)”的旗舰指数,中基50指数表现出相对较高的收益、相对较低的波动性与回撤,其长期获取超额回报具有持续性,体现了大类策略和二级策略均衡配置下优秀私募的业绩表现。

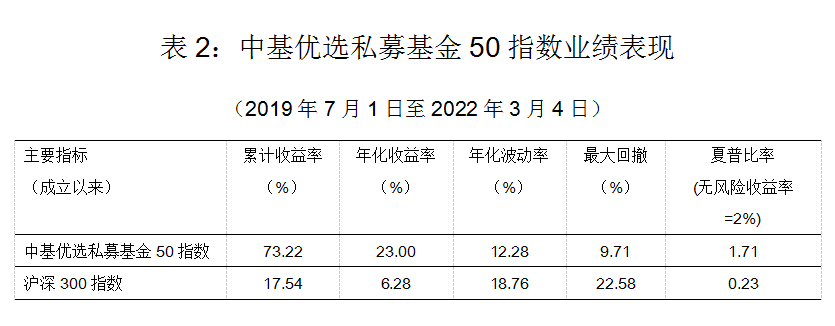

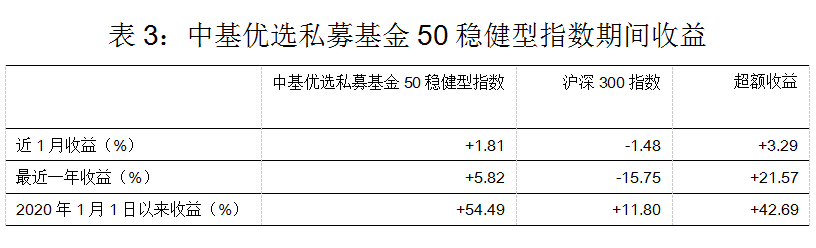

中基50指数的首个二级指数——中基优选私募基金50稳健型指数(以下简称“中基50稳健型指数”)的基准日为2020年1月1日,指数在2022年2月期间表现良好。

2022年2月,沪深300指数下跌1.5%,中基50稳健型指数逆市获得1.81%的盈利,最近一年盈利接近6%。

中基50稳健型指数以稳健收益为目标。风险指标方面,指数成立以来年化波动率不到8%,最大回撤不超过4%;收益方面,中基50稳健型指数累计收益接近55%,年化收益率在22%左右,夏普比率接近2.7。

综上,中基50稳健型指数具有盈利确定性高、波动性低、回撤小等特点,表现出较高的业绩稳定性,这与沪深300指数的表现形成了鲜明的对比。投资中基50稳健型指数基金,获取稳健收益十分可期,基金收益率能够成为基民收益率。

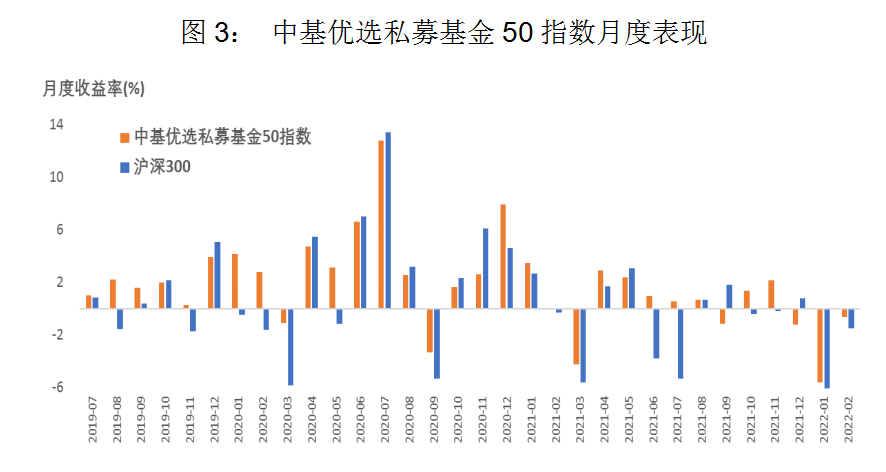

2022年2月,沪深300指数下跌1.48%,中基50指数跌幅较小,为0.62%。

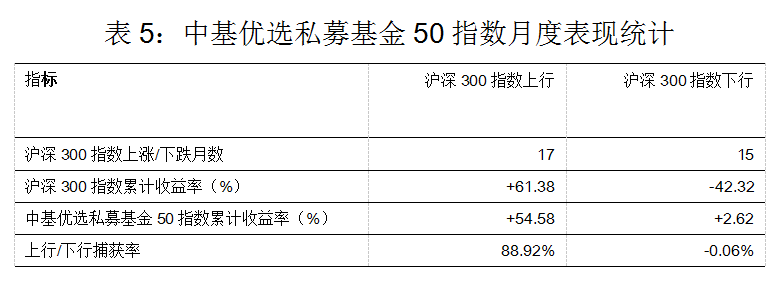

在自2019年7月起至今的32个月中,中基50指数有21个月跑赢指数,尤其是在沪深300指数出现下跌的15个月中,中基50指数均跑赢沪深300指数。

2019年7月以来,沪深300指数有17个月上涨,累计上涨幅度为61%,中基50指数在这些月份中涨幅接近55%,从比例上看捕获了沪深300指数近89%的涨幅,表明中基50指数几乎完全获得了沪深300指数上涨时的收益,显示出优异的收益捕获能力。

在沪深300下跌的15个月中,中基50指数全部跑赢沪深300指数,且其中有9个月“逆市”上涨。这15个月里沪深300指数累计跌幅达42.32%,中基50指数“逆市”获得累计2.62%的正收益,显示出优异的防守能力。

从沪深300指数上涨和下跌两部分看中基50指数,可以发现中基50指数明显呈现出“多跟涨,少跟跌”的特点。

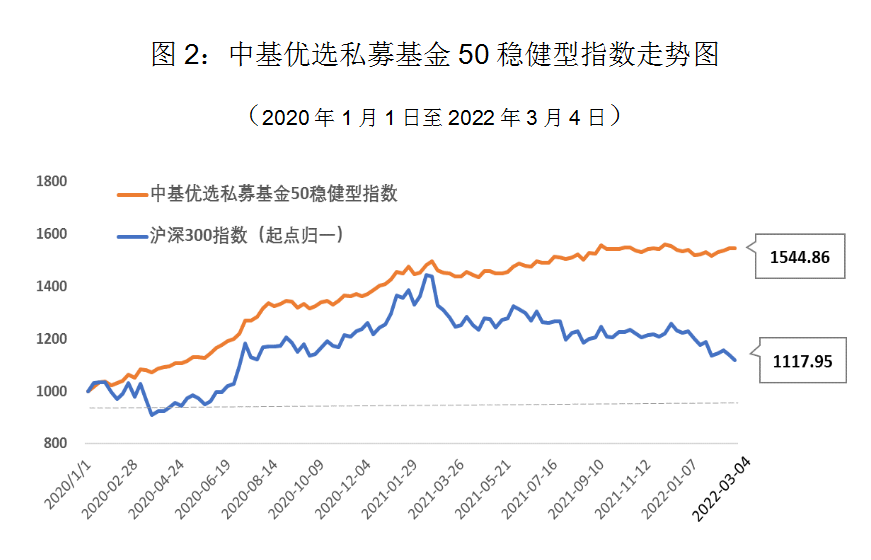

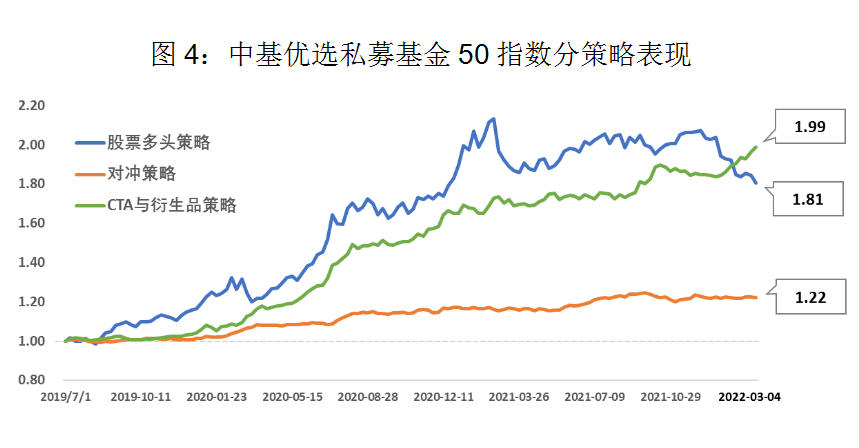

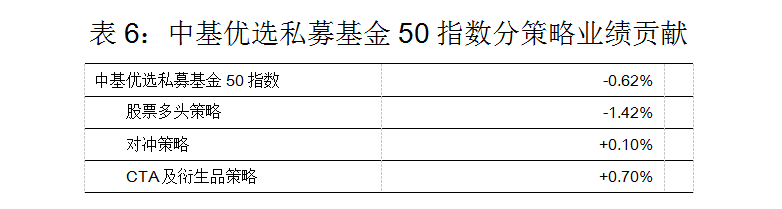

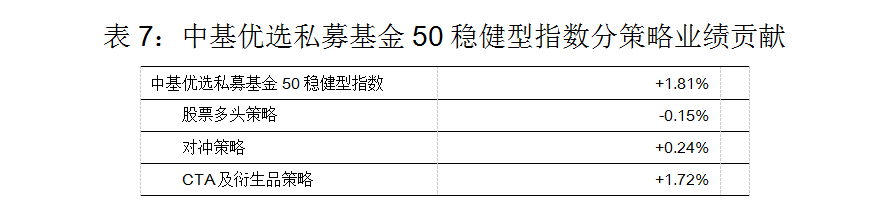

2022年2月,中基50指数小幅下跌0.62%,三类策略中CTA与衍生品策略贡献最多,达到0.70%,其次对冲策略贡献了0.10%,股票多头策略亏损1.42%。

近期,高波动性的股票多头策略虽然表现不佳,但素有“危机alpha”之称的CTA及衍生品策表现突出,策略曲线呈阶梯式上升,二者组合起来降低了波动,长期稳定运行可期,另外对冲策略运行也一如既往地平稳运行。从历史波动情况上看,股票多头策略具有波动率高、进攻性强的特点,CTA及衍生品策略波动性居中,收益比较有爆发力,能够中和股票多头策略的一部分波动,加上表现更加平稳的对冲策略,低相关的策略配置提高了指数的防守能力。

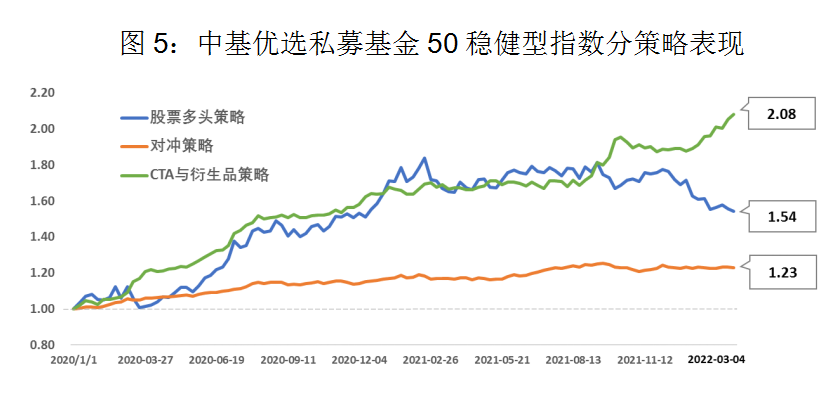

2022年2月,中基50稳健型指数上涨1.81%,三类策略中CTA及衍生品策略贡献了1.72%,对冲策略也贡献了0.24%,股票多头策略亏损0.15%。

长期上看,权重占据半壁江山的对冲策略稳步抬头向上,经均衡配置的股票多头策略、CTA与衍生品策略在近期形成互补走势,二者的组合在获得收益的同时降低了波动。整体而言,作为指数的“压舱石”,对冲策略与CTA与衍生品策略、股票多头策略形成差异化的波动,共同推进中基50稳健型指数的长期稳健走势。

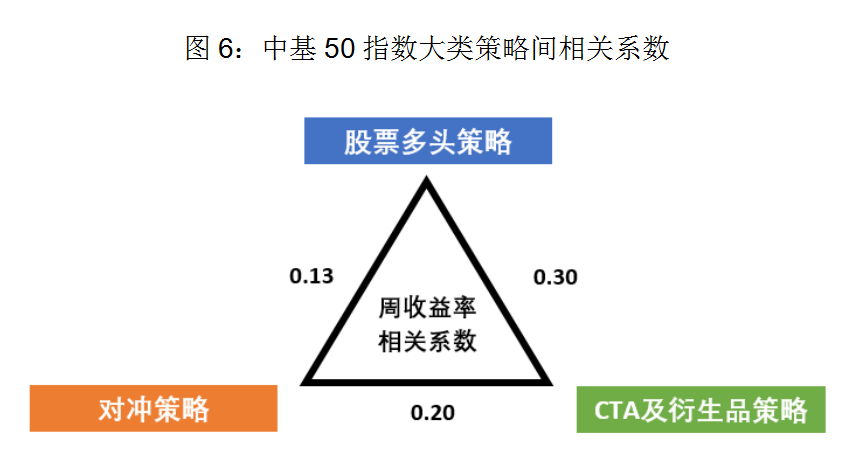

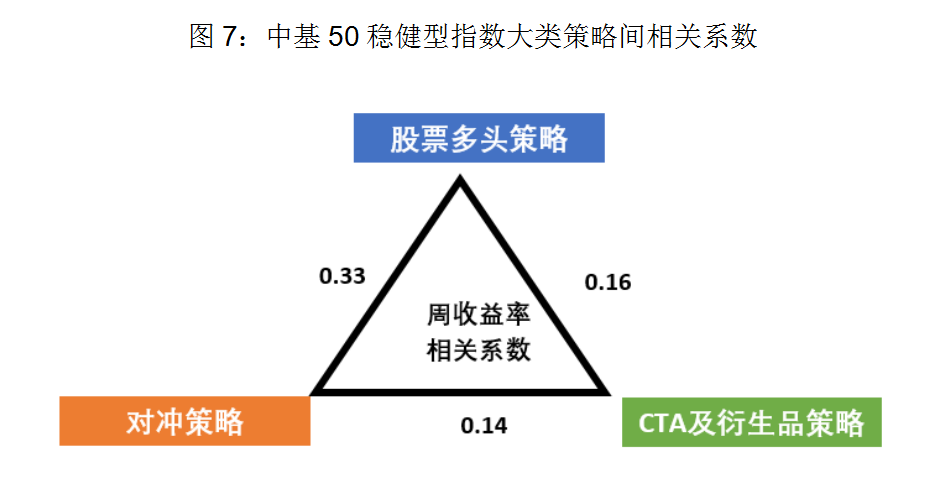

相比于沪深300指数,中基50指数在收益和风险指标上均有相对优异的表现,这主要源于中基50指数三大策略之间的低相关性,三类策略两两之间的相关性最高为0.3,属于中低度相关水平,相关性最低的两类策略为股票多头策略和对冲策略,相关系数低至0.13。整体上看,策略间低相关度使得三类策略的表现在波动上具有一定的互补性,有利于降低指数的波动率,策略的正收益部分则会叠加起来,使中基50指数能以相对较低波动的方式获得收益,指数的风险收益比也会相对有所提高。

各类策略内基金的相关性也较低,股票策略的表现由于受系统性风险这个共同因素的影响,组内成份基金相关系数的平均值为0.61,处于相对较低水平;对冲策略、CTA与衍生品策略的组内成份基金相关系数的平均值分别为0.27、0.38,均处于低度正相关水平,这样的低组内相关性是二级策略差异化配置的成果,使风险在很大程度上得到了分散,是中基50指数获得相对较高夏普比率的主要原因。

整体上看,中基50稳健型指数策略间的相关性也不高,两两策略的相关性最高不超过0.4。策略间的低相关性源于策略逻辑的差异性以及“优选、配置”环节,是中基50稳健型指数获得长期稳健业绩表现的支柱。

大类策略组内基金的相关系数不高,对冲策略组内成份基金的业绩相关系数为0.27,股票多头策略成份基金业绩相关性为0.55,去除系统性影响后并不高,CTA与衍生品策略组内相关系数为0.45。

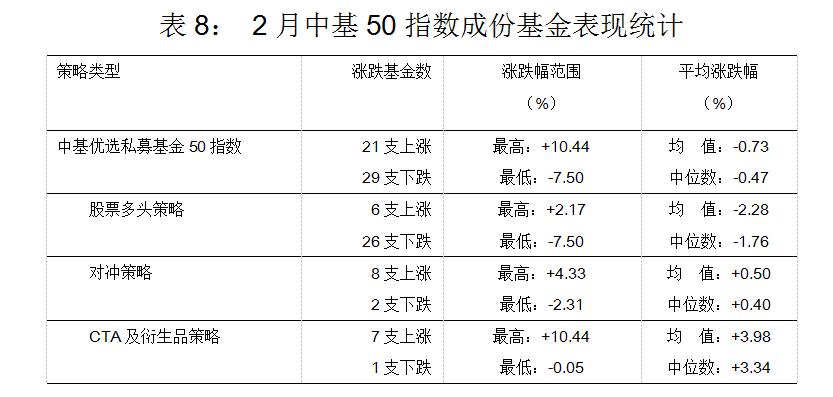

2022年2月,50支成份基金中有21支基金净值上涨。三类策略中,对冲策略和CTA及衍生品策略下的绝大多数成份基金盈利。

二级策略上看,总体收益颇丰的CTA及衍生品策略下,量价中长期策略贡献较多,另类策略也有斩获;对冲策略的绝大多数子策略盈利,中高频alpha策略贡献最多;股票多头策略下的量化指增策略表现突出,此外择时轮动策略和另类策略也有一定盈利。

1、中基私募50指数及走势图,每周更新(发布截至上周末的净值),可在《中国基金报》官方网站(网址https://www.chnfund.com/)、官方微信公众号、官方APP相关专栏进行查阅,相关周报、月报、季报、半年报、年报等固定报告,也将通过上述媒体渠道公开。

2、如果私募机构有意参与未来的基金优选,可将公司、产品等材料发送至zgjjbsmzs@chnfund.cn,我们将安排后续对接。

4、《投资圈大事!刚刚,中国基金报主动型指数:中基私募50稳健型指数正式发布!如何编制?表现怎样?权威专家解析,十问十答全看懂》

1、本报告版权归“中国基金报”所有,未经事先书面授权,任何机构和个人均不得以任何方式对本报告的任何部分制作任何形式的复制、转发、转载、引用、修改、仿制、刊发,或以任何侵犯本报版权的其他方式使用。经过书面授权的引用、刊发,需注明出处为“中国基金报”,且不得对本报告进行任何有悖原意的删节和修改。未经授权刊载或者转发本报告的,中国基金报将保留向其追究法律责任的权利。

2、本报告内容仅供参考,不构成任何证券、金融产品或其他投资工具或任何交易策略的依据或建议。中国基金报力求报告内容客观、公正,但不保证其准确性或完整性。对任何因直接或间接使用本材料或其中任何内容而造成的损失,中国基金报不承担任何法律责任。

2022-03-11 21: 35

2022-03-11 21: 26

2022-03-11 21: 28

2022-03-11 21: 19

2022-03-11 21: 24

2022-03-11 20: 16