周二收盘,上证指数跌4.95%报3063.97点,创逾两年最大单日跌幅;深证成指跌4.36%报11537.24点,创业板指跌2.55%报2504.78点,科创50跌2.92%报1093.43点。北向资金实际净卖出160亿元。(数据来源:wind,2022/03/15)

市场如此大的跌幅,大家心里肯定都不太好受,我们也想和大家再唠叨几句:

美国的投资大师老戴维斯曾经说过一句话:回头来看,你会发现你赚得最多的钱,其实都是在市场崩溃里面出现的,但当时其实你并不知道。

所以,面对市场的连续回调甚至于说“大崩溃”,短期的危,很有可能就是以后的机。

时刻做好迎接下跌和波动的准备,因为他们既是成功的敌人,也是成功的机会。是敌人还是机会,取决于我们以何种姿态应对。

今天,我们想和大家来重温一下面对市场大跌时,我们还能做些什么。比如,定投。

如果在市场大跌时,开始定投…

公募基金已经经历了20余年,我们统计了过去20年大盘走势,发现有6次明显下跌行情,且每一次的跌幅都比现在的时刻惨。

如果经历过去20年6次“至暗时刻”,很多投资者都会感觉自己倒霉透顶,假设在市场大跌时开启定投,效果如何呢?

我们分别以代表大盘行情的指数(上证指数)、代表公募偏股基金的指数(偏股混合型基金指数)为模拟定投标的,定投1000元/月,测算从历次市场下跌时开始定投,持有至今的数据情况。

回溯6次统计数据后,小欧有4点发现:

1

在下跌初期开始定投,往往都会遭遇亏损

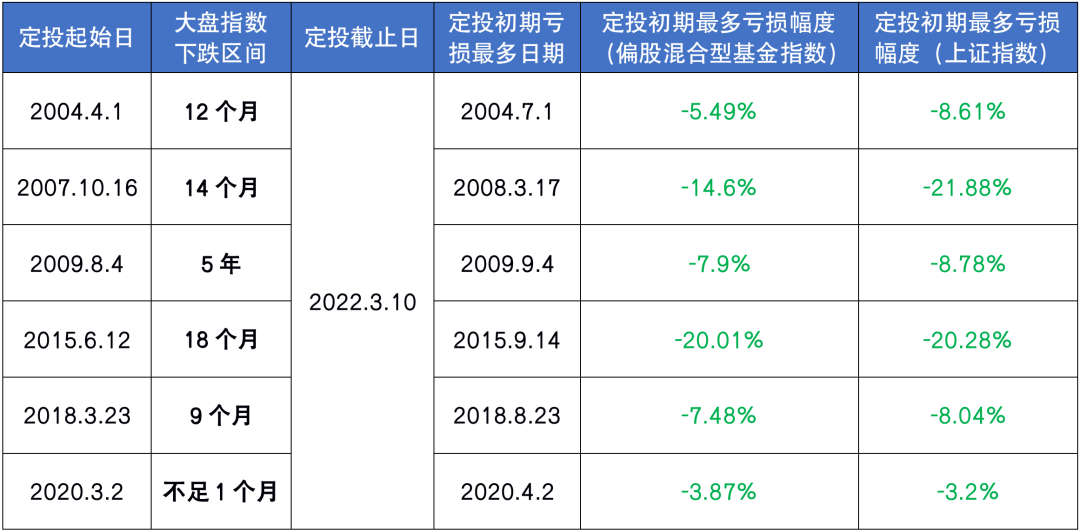

小欧分别统计了从过去6个下跌行情时,开始定投,观察定投初期(初期指定投运作6个月内)收益情况,发现:无论是定投大盘指数还是偏股混合型基金指数,都是亏损状态。

数据来源:wind,定投采用月定投方式,起投日期为第一个定投扣款日。定投收益率=[sum(每期定投金额/每期净值)*(期末净值-每期期初净值)]/(每期定投金额*投资期数),截至2022/3/10。以上定投测算仅为举例,模拟数据不代表实际收益。上述偏股混合基金指数定投的复合年平均收益率依次是:-10.68%、-27.07%、-15.18%、-36.02%、-14.40%、-7.59%、;上证指数定投的复合年平均收益率依次是:-16.48%、-38.97%、-16.79%、-36.45%、-15.43%、-6.30%。

比如2004年4月开始定投,截至2004年7月定投偏股混合型基金指数最多亏损5.49%,同期上证指数也亏了8.16%;2015年6月股市暴跌中,定投进行至第四期时,定投偏股混合型基金指数、上证指数都亏了20%+。同样情况也发生在离我们比较近的2020年春节后下跌行情中,定投至第二期,定投偏股混合型基金指数、上证指数都亏了3%以上。

2

下跌周期越长,定投持续的亏损越久

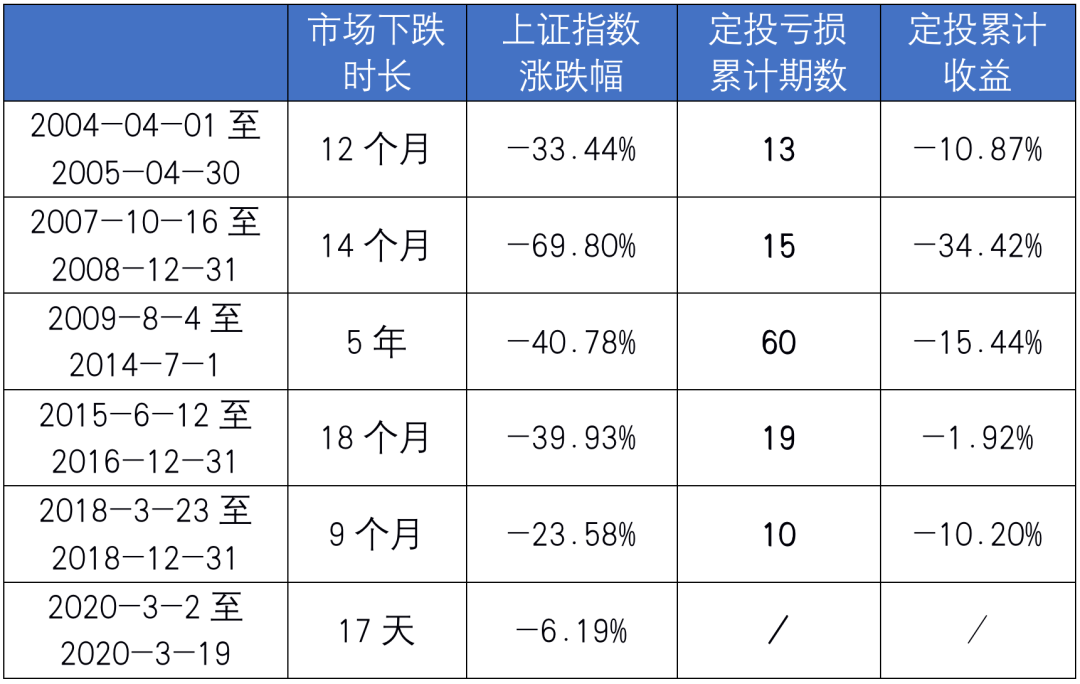

回溯过去6次市场下跌,每次历经的区间长度不同,最短不足1个月,最长的持续有5年之久。

我们分别统计了每个完整下跌区间内的定投情况,发现:下跌周期越久的,定投持续的亏损也越久。以2009/8/4-2014/7/1为例,下跌区间长达5年,定投持续亏损了60期;而下跌区间相对短的2018/3/23-2018/12/31区间,定投亏损维持了10期。

注:图表中统计的定投为定投“上证指数”数据,因2020年3月2日至19日下跌时间较短,不纳入统计范围;数据来源:wind,定投采用月定投方式,起投日期为第一个定投扣款日。定投收益率=[sum(每期定投金额/每期净值)*(期末净值-每期期初净值)]/(每期定投金额*投资期数),截至2022/3/10。以上定投测算仅为举例,模拟数据不代表实际收益。上述定投的复合年平均收益率依次为:-10.11%、-28.65%、-3.30%、-1.22%、-12.16%。

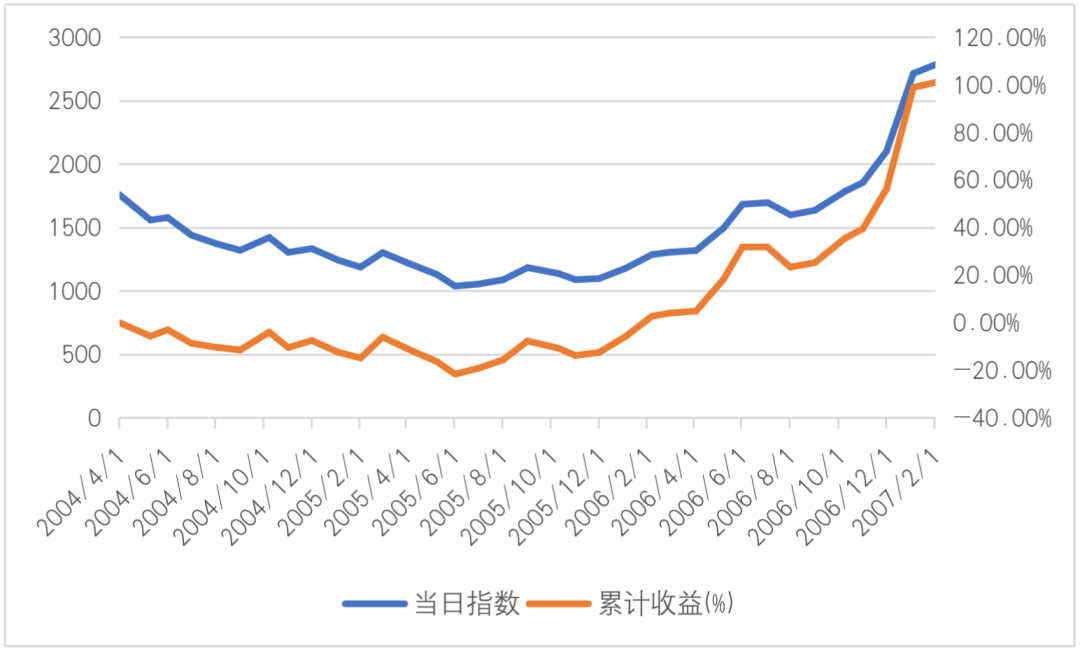

不过亏损越久的定投,在后续市场好转后,也更容易收获更好的收益。比如在2004年4月开始定投,虽然定投经历了较长亏损期,如果能坚持到2007年2月1日,定投已经获得翻倍的收益(101.08%)。

数据来源:wind,定投采用月定投方式,起投日期为第一个定投扣款日。定投收益率=[sum(每期定投金额/每期净值)*(期末净值-每期期初净值)]/(每期定投金额*投资期数),截至2022/3/10。以上定投测算仅为举例,模拟数据不代表实际收益。上述定投复合年平均收益率为28.00%。

在保持相同投资量的情况下,当基金下跌,基金净值处于低位时,投资者反而可以以较低的价格买入更多筹码,下跌周期久,相当于“微笑曲线”左边积累便宜筹码的时间更久,当基金反弹时低位积累的筹码就有机会跟随净值增长而获利。

3

大盘指数还未恢复时,定投已经开始率先盈利了

我们发现,在下跌市开始定投,定投需要忍受的亏损有长有短,而当大盘指数还未恢复时,定投就已经开始率先盈利了。

同样统计了长周期的5次定投,我们可以发现,在大盘行情还没回本的时候,定投已经开始盈利。以2018/3/23那一期看,经过224个交易日后,大盘指数跌幅还在-9.26%时,定投已经开始盈利。

注:图表中统计的定投为定投“上证指数”数据,因2020年3月2日至19日下跌时间较短,不纳入统计范围;数据来源:wind,定投采用月定投方式,起投日期为第一个定投扣款日。定投收益率=[sum(每期定投金额/每期净值)*(期末净值-每期期初净值)]/(每期定投金额*投资期数),截至2022/3/10。以上定投测算仅为举例,模拟数据不代表实际收益。

4

同样市场环境下,定投基金指数要好于大盘

截至今年的3月10日,过去6次大跌下的定投,定投偏股混合基金指数的收益都要高于上证指数。

数据来源:wind,定投采用月定投方式,起投日期为第一个定投扣款日。定投收益率=[sum(每期定投金额/每期净值)*(期末净值-每期期初净值)]/(每期定投金额*投资期数),截至2022/3/10。以上定投测算仅为举例,模拟数据不代表实际收益。上述偏股混合型基金指数定投的复合年平均收益率依次是:7.44%、6.11%、6.32%、6.87%、9.40%、2.54%;上述上证指数定投的复合年平均收益率依次是:1.73%、1.12%、1.27%、0.63%、1.53%、-1.40%。

比如2004年4月1日至今,定投偏股混合型基金指数的收益同期上证指数定投收益的7倍左右;2007年10月16日至今,定投偏股混合型基金指数的收益是同期上证指数定投收益的7倍;2009年8月4日定投至今,定投偏股混合型基金指数的收益是同期上证指数定投收益的6倍。

虽然我们谁也不想要“下跌”行情,但市场总是波动的,有涨就有跌。正确认识市场,利用好每一次的危机,说不定也能转“危”为“机”。

基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。

中欧财富本着勤勉尽责、诚实守信的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示其未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。基金投资顾问业务尚处于试点阶段,存在因试点资格被取消不能继续提供服务的风险。

投资者应充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资者获取收益,也不是替代储蓄的等效理财方式。

2022-03-15 18: 38

2022-03-15 17: 53

2022-03-15 17: 45

2022-03-15 16: 40

2022-03-15 15: 46

2022-03-15 15: 17