近年来,“固收+”基金凭借能攻善守的特点深受基民青睐,产品数量和规模呈爆发式增长。WIND数据显示,截至3月24日,全市场“固收+”基金(以二级债基和偏债混基统计,下同)已超过1100只。同时,随着年内市场波动对投资产生较大考验,“固收+”基金业绩也出现分化,部分产品存在“固收+”变“固收-”的情况。

那么,面对琳琅满目的“固收+”产品,以及投资成效参差不齐的情况,投资者到底该如何挑选“固收+”基金?首先自然是要看中长期业绩,虽然过往业绩不代表未来表现,但投资者从中可以看出产品之前的投资运作成效,判断其是否具有应对不同市场环境的能力。

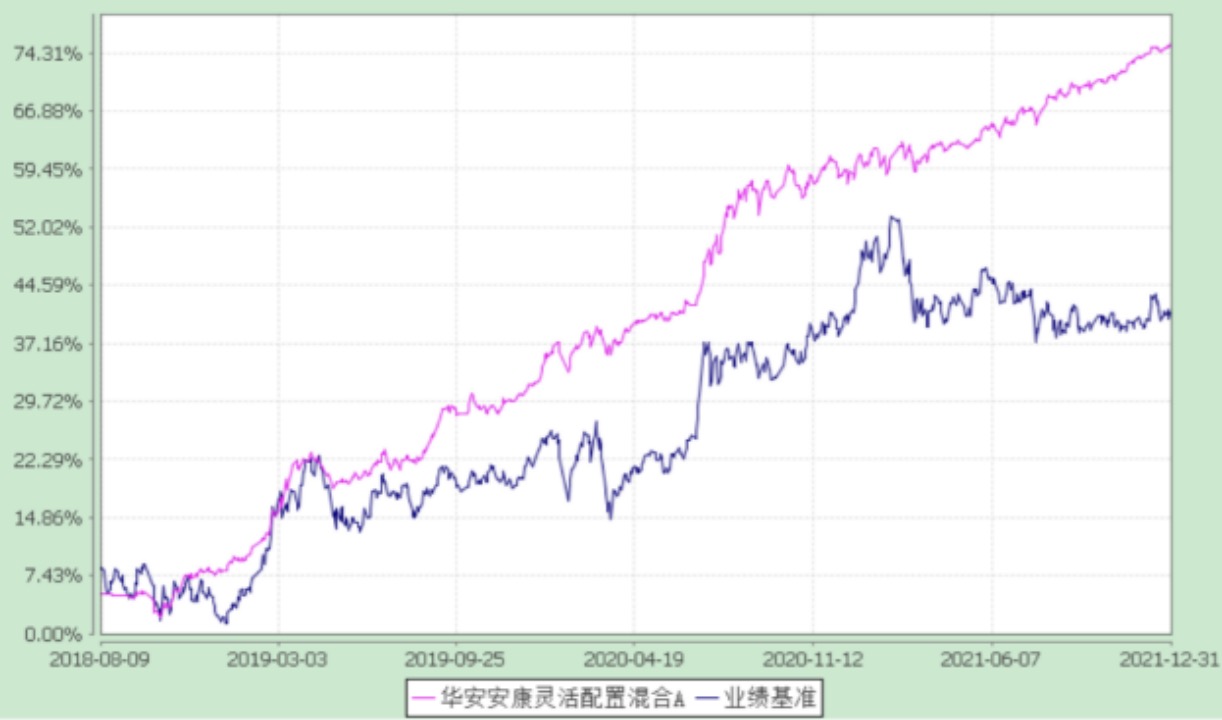

以规模攀升较快、深受基民青睐的“固收+”华安安康A为例,自2018年8月以来经历过2018年的下跌、2019年-2020年的结构性行情,也经受住2021年的震荡波动,表现出较好的投资耐力和韧劲。

凭借良好的投资运作,该基金已实现总回报67.06%,大幅跑赢同期业绩比较基准32.12%的收益率表现,超额回报可观。从基金收益率走势来看,华安安康A收益循序渐进、稳步攀升,投资者的持有体验感也不错。(数据来源:基金定期报告,截至2021-12-31)

华安安康A历史业绩走势

(数据来源:基金定期报告,截至2021-12-31)

除了从过往业绩看运作成效,投资者不妨也借助一些量化指标来综合评估一只“固收+”是否值得入手。

1、投资性价比

除了看收益情况,投资者也可以衡量一下产品的投资性价比,常用的指标有夏普比率、卡玛比率,值越大越好,说明产品在承担同单位风险时,为投资者创造了更好的收益。

2019年-2021年期间,“固收+”基金平均夏普比率、卡玛比率是1.3356、1.9206,投资者可以选购高于这一平均水平的产品。比如华安安康A这3年的夏普比率、卡玛比率是2.5471、4.6409,大幅跑赢同类。(数据来源:WIND,截至2021-12-31)

2、投资胜率

所谓投资胜率可以理解为“固收+”业绩的稳定性和持续性,是否具有应对不同市场环境考验、持续为投资者赚取好收益的能力。2019年、2020年、2021年华安安康A的收益率为22.73%、20.40%、9.88%,且自2018年8月以来已连续13个季度正收益,投资胜率较高,能够带给投资者良好的持基体验。(数据来源:基金定期报告,截至2021-12-31)

3、风控能力

能赚取好回报是一方面,“固收+”产品能否控制好回撤也是投资者选购时需要考虑的因素,尤其是在今年以来这样回调较多的行情中,风控能力显得尤为重要。

衡量风控能力的指标有最大回撤、波动率等,值越小越好,说明产品抗跌性强、控波动能力好。“固收+”基金2019年-2021年的平均最大回撤是-4.05%,华安安康A最大回撤是-3.77%,在风控能力方面也表现不错。(数据来源:WIND,截至2021-12-31)

中长期投资成效有目共睹,华安安康受到了越来越多投资者的青睐,基金规模增长至179.60亿元,持有人户数也超5万户,分别较2020年底增长902%、27%。(数据来源:基金定期报告,基金规模截至2021-12-31,持有人户数截至2021-06-30)

最近市场行情持续波动,投资者若有稳健均衡的配置需求,不妨选择一只适合自己且质地优良的“固收+”布局,以把握股、债等多元资产的长期价值。

华安安康A2018年至2021年历史业绩(及业绩基准表现)为2.89%(-4.57%)、22.73%(21.41%)、20.40%(16.22%)、9.88%(-1.88%)。数据来源:基金定期报告。

风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

2022-03-31 21: 37

2022-03-30 13: 54

2022-03-30 13: 31

2022-03-29 13: 09

2022-04-01 00: 25

2022-04-01 00: 24