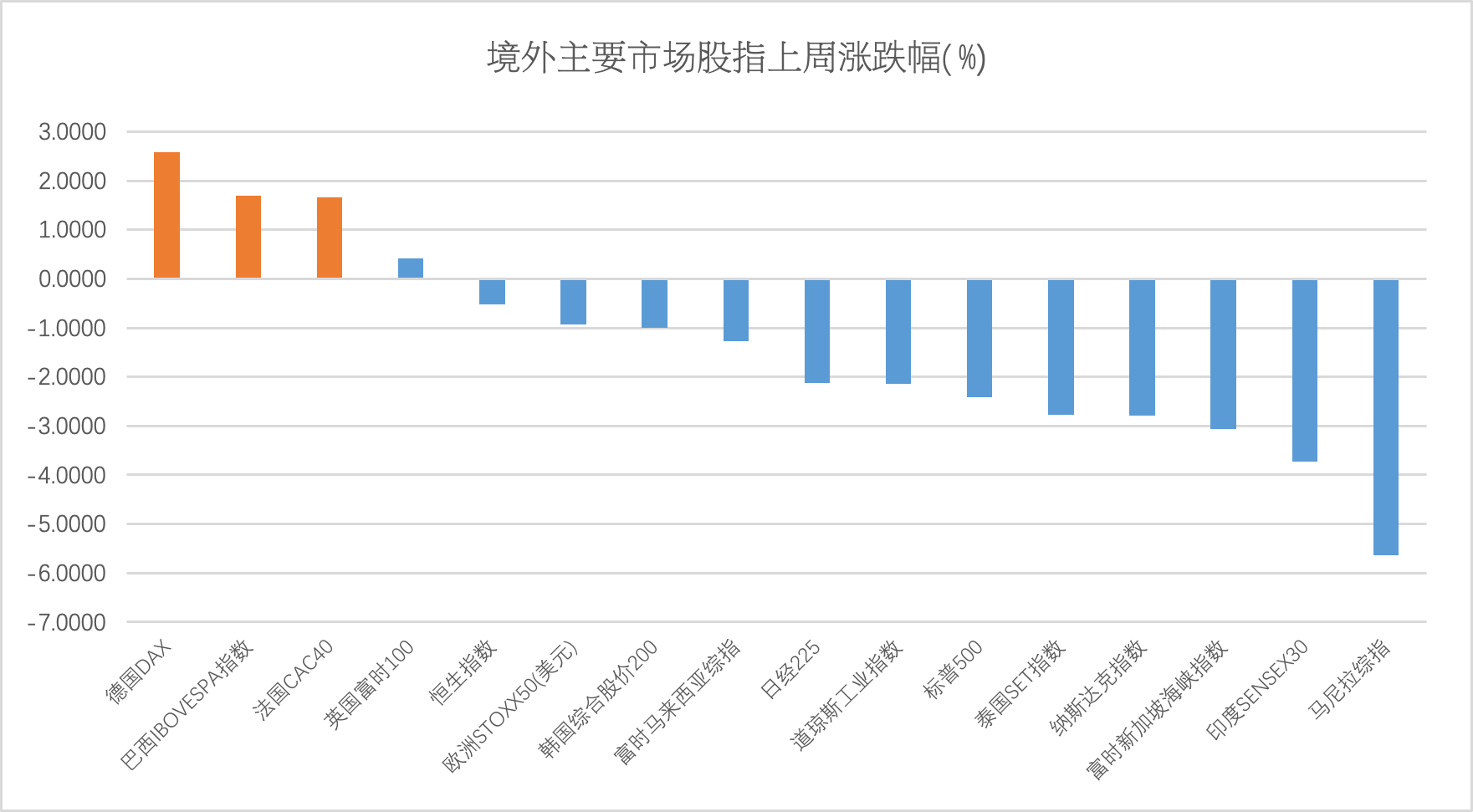

上周海外市场震荡持续,但表现出现分化,总体上欧洲市场好于中国除外的亚洲市场,再好于美股。万得数据显示,上周德、法、英主要股指全周均收红,欧洲STOXX 50以美元计价下跌0.94%, 韩国综合股价200指数下跌1%, 日经225指数下跌2.13%;美股三大指数上周大部分交易日出现下行,但上周五出现明显反弹,全周道琼斯指数下跌2.14%, 标普500指数下跌2.41%, 纳斯达克指数下跌2.8%。

资料来源:Wind 资料日期:2022/5/9~5/13

通胀仍居高位,鲍威尔承认加息时机过晚

5月11日,美国劳工部公布4月通胀数据:4月CPI同比上涨8.3%, 较上月8.5%微幅下降,但高于预期的8.1%,仍然处于8%以上的历史高位;4月核心CPI同比上涨6.2%, 同样较上月6.5%微幅下降,但高于预期的6.0%;通胀数据下行速度不如预期,或促使美联储持续较为激进的加息政策。美国参议院上周四投票确认鲍威尔连任美联储主席,在正式被扶正之后,在隔夜的电视专访中,他除了再次强调,如果经济表现与预期相符,那么在接下来的两次会议上分别再加息50个基点是合适的;同时表示,如果未来经济情况好于预期,则准备减少行动;如果经济情况差于预期,则可能采取更多行动。另外,鲍威尔还表示“回过头来看时,对我们来说早一点加息可能会更好。”可说是他首次承认美联储加息时间过晚;美联储加速收紧的货币政策很可能加剧经济衰退的风险,也为美股带来持续的波动。

关注市场信号 美股或仍震荡寻底

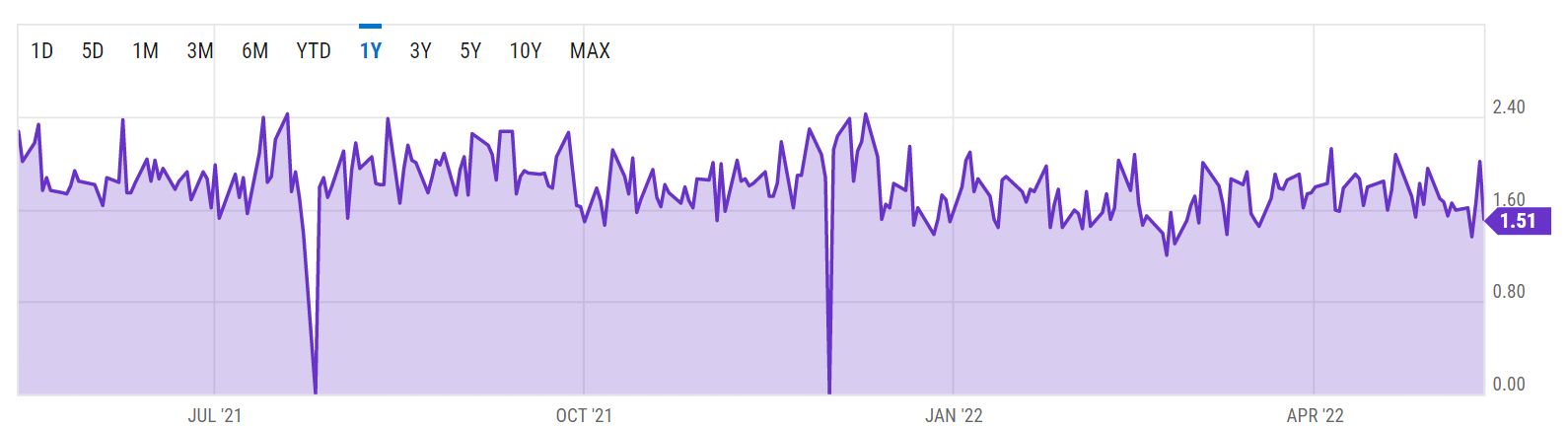

美股近二周跌跌不休,投资人比较关心目前点位是否已接近相对底部;从历史经验来看,或许可以关注以下的相关信号:一是市场资金的流向:根据Refinitiv/Lipper的数据显示,上周美国股票型基金净流出约63.73亿美金,远高于美国以外股票型基金流出的28.47亿美金,这也是上周美股表现逊于欧股和亚股的原因之一;但和2021年全年净流入超过万亿美元的规模相比,今年以来净流出的资金仅约350亿美金,后市每周净流出的规模是否放大,是观察美股何时触底的信号之一。第二,上周五恐慌指数(VIX)收于28.87, 与2020年3月中超过80的位置来比较,目前市场还远称不上达到恐慌的程度,因此也难言调整已经结束;第三,投资人通常在看跌后市时买进股票「卖权」(put),在看涨时买进「买权」(call),因此,卖权买权比(put/call ratio)如果升高,代表市场底部接近,CBOE的数据显示,截至5/13,这个比值为1.51, 相较2020年3 月中2.48的相对高点仍还有一段距离,显示目前投资人惊慌失措的程度或尚未见顶。

CBOE Put/Call Ratio资料来源:CBOE, 资料日期:2021/5/14~2022/5/13

另外,证券交易帐户的融资余额大幅减少,也是股市接近底部的信号之一;彭博数据显示,截至5月13日,美股的融资余额相比年初仅约减少3%,可能要降到10%左右,股市的相对底部或才会出现。最后,从技术面的「黄金分割」的法则来看,标普500指数从2020年3月低点到2021年顶峰期间的上升点数,乘上0.382,为从顶峰回调出现的第一个技术支撑位置,约略出现在3800点左右。(黄金分割法为常见的技术分析之一,仅供参考,不代表对未来点位的预测)

虽然从美联储仍在加速收紧的货币政策,以及多个信号均显示美股的震荡调整可能还没有结束,但投资人需要了解的是,美股在历史上”熊短牛长”的特征非常明显,即使短期出现较大幅的下跌,但终究都会向长期的均值方向回归;万得数据显示,截至5月13日,标普500指数成分股的平均估值为19.67,与过去30年来20.3倍的平均估值已大致相当,如果指数继续下调,从中长期估值的角度来看,或更多进入相对超跌的区间,投资人或可采取分批的方式低位布局。

风险提示:上述资料并不构成投资建议,或发售或邀请认购任何证券、投资产品或服务。所刊载资料均来自被认为可靠的信息来源,但仍请自行核实有关资料。投资涉及风险,不同资产类别有不同的风险特征,过去业绩并不代表未来表现。投资前请参阅销售文件所载详情,包括风险因素。观点和预测仅代表当时观点,今后可能发生改变。

2022-05-16 22: 10

2022-05-16 22: 00

2022-05-16 20: 21

2022-05-16 18: 33

2022-05-16 18: 00

2022-05-16 17: 44