首只获香港强制性公积金(“强积金”)纳入的债券ETF来了!

6月28日,南方东英资产管理有限公司(“南方东英”)宣布,工银南方东英富时中国国债及政策性银行债券指数ETF于6月23日获准加入紧贴指数集体投资计划("ITCIS"),成为首个获香港强制性公积金计划管理局(“积金局”)批准的中国政府债券ETF。

所谓香港的强制性公积金,也被简称为“强积金”,是一项退休储蓄计划。香港在职人员按月薪收入定期向强积金基金供款,退休时即可获得一笔储蓄,应付退休生活需要。该制度是香港政府在2000年12月1日正式实行的一项政策。这就意味着,“强积金”是众多普通香港人养老的重要支柱之一,此次纳入工银南方东英富时中国国债及政策性银行债券指数ETF是一次较大跨越,也引起市场各界关注。

南方东英副总裁和弦对本报记者表示,南方东英一直坚定看好中国国债及政策性银行债的投资价值。她认为,目前中国政府债及政策性银行债券具有很强的投资潜力,具备评级优质、收益相对稳健、与其他资产相关性较低等特点,有助于满足强积金计划投资者分散化的资产配置需求,优化投资组合。

展望未来,她则表示,期待香港强积金的投资范围调整能够更好地促进香港与内地市场的良性互动,发挥最大协同效应。

第一时间申请 香港最大中国国债ETF获批

根据南方东英介绍,截至6月23日,工银南方东英富时中国国债及政策性银行债券指数ETF是香港成立最早的中国债券ETF,也是香港市场上规模最大的投资于中国国债和政策性银行债的ETF,同时更是全球最大的中国国债ETF之一。

(3199.HK截至6月28日的表现 来源:南方东英网站)

截至目前,其管理规模为7.75亿美元,折合人民币约52亿元。该ETF追踪富时中国国债及政策性银行债券指数,自2014年2月19日成立,至2022年5月底,取得了以人民币计达33.26%的回报,年化回报率为3.54%。此外,该只ETF的管理费为0.28%。

(来源:南方东英网站)

南方东英称,作为ITCIS认可基金,该ETF已有资格提供中国快速增长的在岸政府债券市场的投资机会,以满足强积金计划成员和业界的需求。和弦指出,南方东英作为香港最活跃的ETF发行商之一,具备丰富的管理经验和前瞻性的布局理念,致力于推动包括香港强积金在内的投资者布局中国债券市场。

作为首只获香港积金局批准的该类型ETF,南方东英也为它的获批做了大量准备。根据和弦介绍,前期南方东英曾与业界一起提出诉求及建议,希望能够推动通过相关法案,为强积金计划成员提供更多元的投资选项,从而更好地把握内地债券市场发展的机遇。

和弦回忆道,公司一直在密切关注相关监管及法规动向,并在法规生效之后第一时间提出了申请,最终成功成为首支获批的ETF。至于后续工作,她指出,公司会与强积金计划继续深入合作,更好地为强积金计划投资者提供服务。

"被纳入香港紧贴指数集体投资计划是该ETF的另一个里程碑”,和弦说。她继称,相信这只ETF会因为其成本低廉,投资便捷,持仓多元的特点满足强积金计划成员的需求。

中国内地在岸债券市场已不容忽视

事实上,中国在岸债券市场的重要性已经不容忽视。

根据香港财经事务及库务局(“财库局”)资料显示,中国内地债券市场总规模达到了19万亿美元,是亚洲最大和全球仅次于美国的第二大市场。同时,多个国际基准指数也于近期纳入内地在岸债券。

截至2022年3月底,债券通北向交易的最新日均成交额达到了282亿人民币,涉及超过3400家机构投资者,而境外投资者持有内地债券的金额也达到了3.88万亿元人民币。

“这些都显示市场对内地发行的债券有浓厚的兴趣和强劲的需求,”报告指出。

南方东英也表示,中国内地在岸债券市场的进一步开放对全球投资者来说是极具吸引力的机会。根据历史数据显示,与其他主要经济体相比,中国在岸债券的收益率较高,汇率波动性相对较低。

和弦指出,香港是国际金融中心,也是全球最大的离岸人民币中心。此次工银南方东英富时中国国债及政策性银行债券指数ETF获批被纳入香港的强积金,意味着人民币国际化在香港的有效推进。

一方面,该ETF的获批让广大香港强积金投资者拥有了更便捷的通过养老金投资组合投资中国国债及政策性银行债的新选择,发挥人民币国债和政策性银行债低风险、稳健回报的优势,将人民币投资产品的应用场景进一步丰富。

另一方面,这也是香港ETF产品、尤其是离岸人民币资产类别ETF在强积金领域的一次重要拓展,有利于开拓人民币ETF市场规模、优化投资者结构,提升离岸人民币产品的流动性,以及推进离岸人民币产品的多元化进程。

政策利好 进一步拓宽1.12万亿港元强积金可投范围

拓宽强积金可投资范围,一直是香港特区政府“强化香港作为全球离岸人民币业务中心的地位,助力香港融入国家发展大局”这一宏观战略的重要组成部分之一。

6月1日,香港特区立法会通过决议案,批准行政长官会与行政会议订立的《2022年强制性公积金计划(一般)(修订)规例》(《修订规例》),以便利强制性公积金(“强积金”)投资中央人民政府、中央银行和3家内地政策性银行发行或无条件担保的债券。《修订规例》已于6月10日刊宪生效。

根据经修订的相关规例,中央人民政府、中国人民银行、中国农业发展银行、国家开发银行和中国进出口银行将列为“获豁免当局”,强积金成分基金可把最多三成的资金投资于单一获豁免当局同一次发行或无条件担保的债券;此外,强积金成分基金也可把所有资金投资于同一获豁免当局发行或无条件担保并包含至少6次不同发行的债券。

此《修订规例》也是特区政府回应近年来强积金计划成员和业界对于可取得稳健回报的投资选项的殷切需求所做的举措。财库局局长许正宇指出,《修订规例》的将有助于推动香港与内地金融市场互联互通,进一步强化香港作为全球离岸人民币业务中心的地位,助力香港融入国家发展大局。

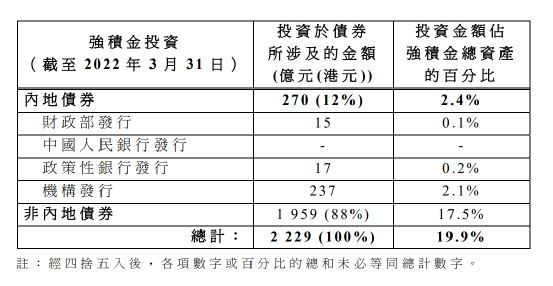

根据香港立法会公开的文件资料显示,截至2022年3月3 1日,强积金投资于债券的比例占强积金总资产的约19.9% (约2229亿港元 )。如下表所示,投资于内地发行人所发行而符合相关信贷评级要求 (BBB-或以上) 或在核准证券交易所上市的债券涉及的金额只佔强积金总资产约 2.4%。

(来源:香港立法会文件)

其中,强积金投资于中央人民政府 (透过其财政部)和其三家政策性银行所发行的债券所涉及的金额只占强积金总资产约 0.3% (约32亿港元)。香港财库局指出,这些数字与内地债券市场日益增长的投资机会和对其投资兴趣并不相称。

而早于债券一步,香港特区政府已于2020年刊宪生效拓宽强积金投资内地A股市场的相关修例。

2020年11月,香港特区政府刊宪将上海和深圳交易所纳入为积金局核准证券交易所名单,使得中国大陆A股未来可占香港强积金净资产值10%或以上,大大便利了强积金基金投资于内地上市股份。

根据香港积金局数据,强积金制度目前共管理约1.12万亿港元的资产,在香港多根支柱退休保障框架下,为约460万名强积金计划成员提供退休保障。截至2022年3月31日,强积金总额投资中国A股的金额已增加130%,总额达259亿港元,占强积金总资产约2.3%。

此前,许正宇在接受本报专访时也指出,拓宽强积金投资内地债券和A股等的政策在方向上是一致的,即在优化香港强积金可投资范围和灵活性的基础上,使得内地市场也能够吸纳长期、稳定的资金流,是双赢的。

2022-06-29 22: 18

2022-06-29 22: 00

2022-06-29 21: 43

2022-06-29 20: 55

2022-06-29 20: 48

2022-06-29 20: 24