A股这一轮的反弹轰轰烈烈,上证指数从最低点2863点爬起,一举站上3400点,让部分之前还哀嚎“深套”的投资者一举收复失地。

有人欢喜有人愁,与此同时,也有不少投资者在本轮大反弹中并没有吃到多少肉,甚至还面临了“踏空”。踏空的感觉可能比套牢还痛苦,因为在人性当中,总是充斥着竞争与攀比,如果所有人都在大赚,自己无论是小赚还是小亏,似乎都难以忍受。

但是,比起继续对那些已经错失的市场机遇追悔莫及,当下更需要的是对自身的投资行为进行复盘,调整心态面对接下来的机会。

为什么在本轮这样的大行情中反而容易出现踏空?投资者又可以从中学到什么?接下来怎么办?接着看,挖掘基带你好好捋一捋。

1

难以克服对未知的恐惧

大盘2863点,够低吗?也许现在的你会觉得,这是一个绝佳的进场机会,就算不全仓梭哈,也该补仓。

这种自信满满的原因是,我们现在是以上帝视角回头看,你已经知道了后来的反弹。而实际上,在那个至暗时刻,只能看见这样的情形:

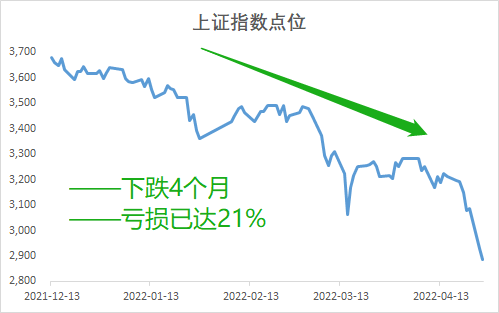

(来源:Wind,2021.12.13-2022.4.26)

我们完全不知道未来的走势,而那些在去年底买入的投资者,已经忍受了4个月的亏损,而且浮亏超过了20%。

如果今天已经很坏了,而你不知道明天会不会更坏,这种对未来的不确定性很容易使人产生不安全感。更加可怕的是,当市场大跌时,外界信息也不约而同地变得更悲观,什么“熊市到了”、“2800点不是底”,这种悲观会加深你的恐惧,影响你的判断。

因此有相当多的人无法忍受,选择在此刻卖出离场,把股票或者权益基金换成了 “安全”的现金。

但这样做存在两个潜在的问题:

其一,低位割肉不仅是把浮亏转化成了实亏,也告别了未来可能的反弹的机会;

其二,短期看来稳妥的现金,在长期却未必“安全”。

伴随着GDP总量的不断提升,货币超发规模也在快速上升,通货膨胀会不断侵蚀我们的购买力,导致钱在未来没那么值钱。

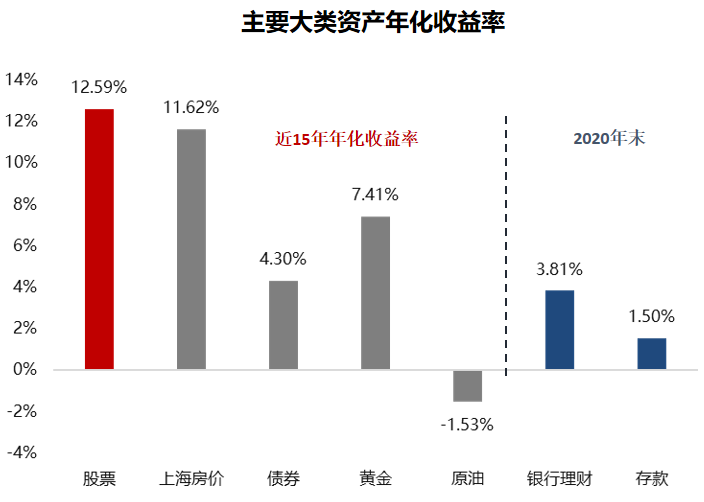

而短期看来价格起伏不定、充满“危险”的股票,却以年化12.59%的收益率,成为我们对抗通胀的更优选择。由此可知,想要实现资产的长期保值增值,必须要加大对于权益资产的配置。

但是,我们必须要知道,以股票型基金为代表的权益资产的确可以赚钱,但并不等于时时刻刻赚钱;而短期亏损也不意味着长期亏损。因为权益资产的回报率短期由市场博弈确定,长期却取决于于企业创造的价值,价值只会迟到,不会缺席。盈亏本就同源,不想承受波动,也只能放弃更高的收益率。

如果能保持一些“钝感力”,认定一个优秀的标的,克服波动长期持有,只要站在顺应经济发展的正确赛道中,就有望最终分享经济增长和企业盈利带来的红利。

2

缺乏稳定的交易体系

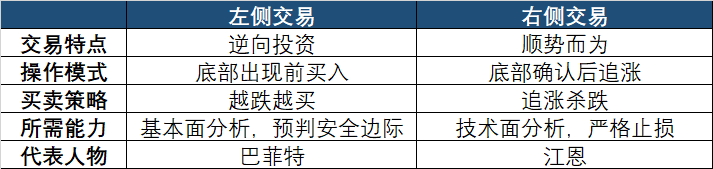

根据不同投资者的操作习惯和性格特点,交易体系可以分成两大类:左侧交易和右侧交易。

以买入为例:

“左侧交易”属于逆向投资,只要认为股价已经跌出性价比了,即便还没有确认见底,便开始着手买入,越跌越买,等待反弹;

而“右侧交易”属于趋势投资,不企图抄底,在观察到市场上行趋势确立之后顺势而为,在上涨途中追涨买入。

假设股价或者基金的价格是写一个“V”字,左侧交易就是在左边这笔画完之前买入,而右侧交易要等到底部这个小尖角呈现之后才考虑进场。

事实上,无论做左侧还是右侧,并没有优劣之分,毕竟哪个领域都不乏交易高手。但不少投资者的问题在于,交易模式并不稳定,时常反复横跳。

比如说在前期A股大跌之际,想要做左侧交易、试图抄底,却因为对回调的预判不充分,或者对资金的规划不合理,坚持不住最终割肉。

于是又想着等到市场回暖之后再进场,立即切换成了右侧交易。

但等到市场反弹的趋势得以确认之后,又因为不少股票和基金从底部起来已经上涨了太多,迟迟不敢上车,或者只敢小仓位尝试。

最终的结果是,哪个思路都没有得到贯彻,于是属于哪头的收益都没有吃到。

这件事告诉我们,建立稳定的交易模式、保持严格的交易纪律,是我们在投资修行之路上必须正视的问题。

3

陷入了择时的误区

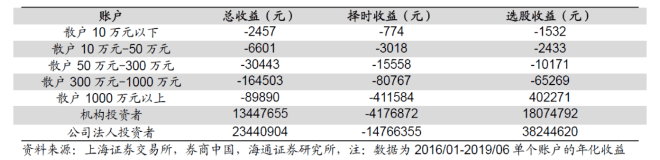

“高抛低吸”几乎是每个散户入市伊始的梦想,但可惜的是,“择时”在大多数时候带来的并非正收益。

上交所统计了超过5300万个账户的日常交易信息后发现,无论是散户还是机构,盈利都是由选股贡献的,择时反而拉低了账户的收益率。

图:上交所各类账户投资收益对比

因为成功的择时涉及到两个步骤:一是“买入之后还会涨”,二是“卖出之后还要跌”,只要错了一步,就难以实现“高抛低吸”。

假设某位天选“基金人”眼光独到,每次操作成功的概率高达70%,则完成一次择时成功的概率也只有70%*70%=49%,还不到“随机选”的50%。

以本轮的市场反弹为例,像这样近乎单边上涨的大行情,如果真的“高抛”,便很难再“低吸”回来,而这一波就有不少被半路“甩下车”的案例。

而且,频繁交易不仅打破了复利的积累,还容易做“反T”,把持仓成本不断拉高,降低了持有基金的收益率。成功的投资应该是不要“费力做傻事”。

那么正确的方式是什么呢?对大多数并非“交易高手”的基民来说,不妨考虑两点。一是坚持长期原则,避免频繁择时,选择一条长坡厚雪的赛道,利用复利的力量滚雪球。二是考虑定投。因为定投可以有效地弱化对择时的要求,并不需要精准预判,模糊正确就好。此外,定投有利于调节心态,在下跌的过程中坚持买入,反而能有效摊薄成本,反弹开启的时候,回本更快,收益也可能更明显。

4

没有做好均衡配置

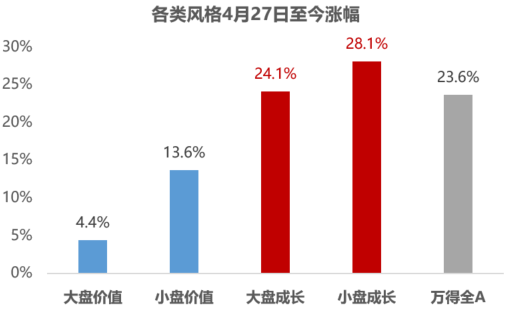

自4月27日底部反弹以来,市场的结构性分化非常明显。

从风格的层面来说,本轮引领市场反弹的主要是成长风格,而成长和价值的收益率可以相差近24个百分点。

(数据来源:Wind,2022-4-27至2022-7-1)

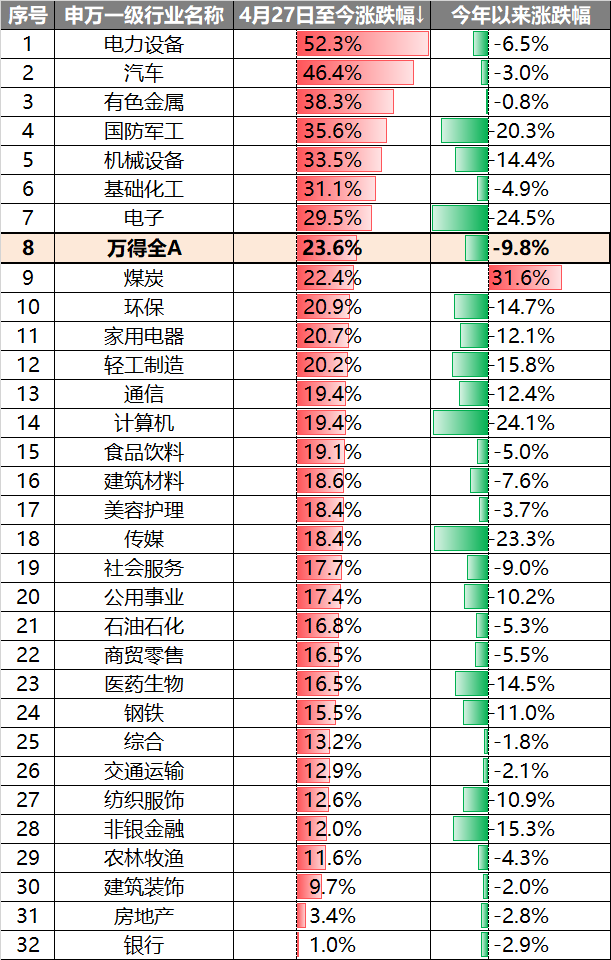

从行业的层面来说,31个申万一级行业中,也只有7个行业跑赢了万得全A。领涨的电力设备与滞涨的银行,收益率相差近51个百分点。

(数据来源:Wind,申万一级行业指数,截至2022-7-1)

如果踏错了风格或行业,结果可能截然不同。由此可见,如果对行业和主题没有明显的把握,就更应该做好均衡配置,因为基金投资的本质就是在收益和风险之间找平衡。

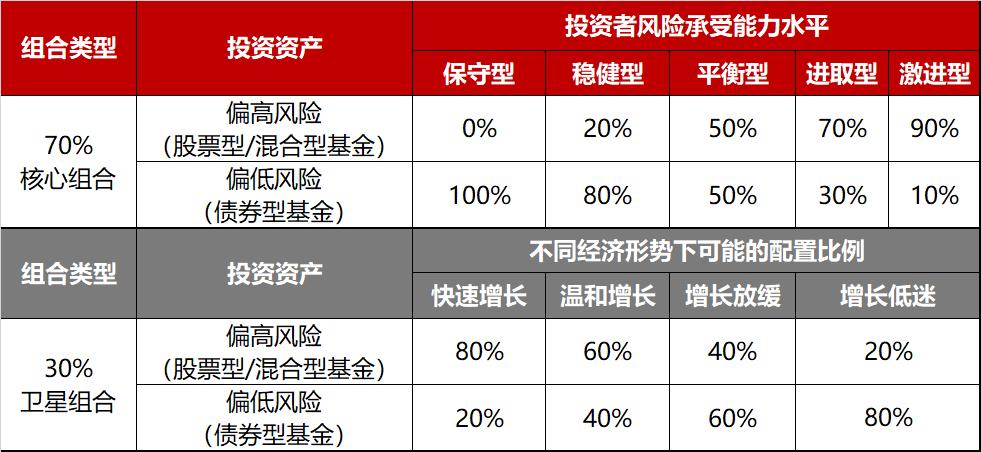

“核心-卫星策略”就是一种常见的资产配置方式。

核心产品可以考虑长期业绩保持在同类前1/2、回撤控制较好的主动管理基金,或者沪深300、MSCI A50等长期有望向上的宽基指数基金,起到“定海神针”的左右。

卫星产品以行业、主题基金为主,比如新能源、半导体、军工主题基金等成长型赛道基金,可以结合市场热点和趋势进行调整,提升组合的收益率。

核心和卫星产品的占比则需要根据自身情况决定,例如70%核心组合+30%卫星组合就是一个可以考虑的配置方式。而核心组合和卫星组合本身,也可以基于个人风险承受能力,分散配置于不同风险水平的基金。

(来源:参考《这样做,迈出投资第一步》,中信出版集团,以上仅为示意表,不构成具体投资建议)

说了这么多,事实上,好的投资模式都不是一蹴而就的,往往需要不断地试错、复盘和打磨。而每一次的行情的起落都是最直接的压力测试,可以充分暴露自己资产配置和投资中的不足,刚好可以借机进行复盘和学习,不断充实自己对于市场的理解和认知。

对于踏空的投资人,当下也无需过于焦虑。毕竟市场永远不缺乏机会,而机会只会留给做足准备的人。

尽管指数在累计了一定的涨幅后,也难免会存在整固和震荡的需求,以及部分行业中报业绩如果低于预期,也可能会对市场风险偏好产生扰动。但是,我们仍然对中期市场大势保持乐观。在风险偏好和盈利共振向上的驱动下,指数年内新高大概率会在下半年出现。

即便是当下仍未大涨的行业,随着市场情绪回暖,行业逻辑还在就总会被惠及。因此对后市可能出现的波动可以保持耐心,尽量避免大仓位追涨,考虑逢低分批买入或者定投的方式进行布局。

在投资方向上,不妨继续积极关注新能源和军工等高景气成长赛道和估值较为合理的消费、医药等品种。在配置方面兼顾均衡,比如说高景气的成长和具备政策支持的价值兼有;或者既配置部分风口上的新能源,也考虑性价比合理的大消费和医药。

今天就先说到这,祝大家投资理财顺利~

风险提示

2022-07-03 12: 35

2022-07-01 17: 19

2022-07-04 17: 16

2022-07-04 17: 12

2022-07-04 17: 11

2022-07-04 17: 10