2022年7月7日,康曼德资本线上举办了2022年中期策略,会议主题是“虎虎生威,勃勃生机—后疫情时代的复苏”,由康曼德资本创始人、投资经理丁楹向大家分享了上半年的市场回顾以及下半年市场的展望;投资总监叶翔、高级行业研究员吴午、高级行业研究员冯力扬,分享了宏观策略、新能源、军工、大科技、大消费的行业观点及未来投资机会,同时也提及了对于未来可能存在的市场风险。

一、年度策略回顾:市场整体表现基本与年初观点一致

康曼德创始人、投资经理-丁楹首先回顾了年初提出2022年度策略主题“虎虎生威,勃勃生机”及以下主要三个市场观点。首先,市场预计呈现“耐克型“走势;其次,看好国防军工、新能源两大板块;最后,聚焦研究大消费、科技互联网、高端制造,目前市场整体表现基本与年初提出的市场观点一致。

二、2022年中期市场展望-宏观视角

展望下半年经济和行情的演变,丁楹认为是衰退向复苏演进。在宏观经济指标方面,经济进入到筑底期;PPI向CPI传导,预计剪刀差将收敛;货币政策易松难紧;估值处于相对低位,预计结构性的行情会延续;市场情绪逐渐转暖,企业ROE达到近年高点。

在政策导向方面,近年以来国家领导人在多个场合提到反垄断、科技自主、碳中和、国家统一、共同富裕等主题,这将是未来中国发展的政策方向,所以未来行业的选择也将围绕科技、新能源、新消费、军工、金融等领域展开;投资的长期逻辑应当紧密围绕绿色发展、共同富裕、数智革命三个大的主题。

三、2022年中期市场展望-行业展望

新能源及军工行业,一直是我们重点关注的板块。康曼德资本投资总监叶翔对新能源和军工分别进行了阐述。叶翔表示,在新能源行业主要关注三个细分板块,包括光伏、风电还有新能源车。

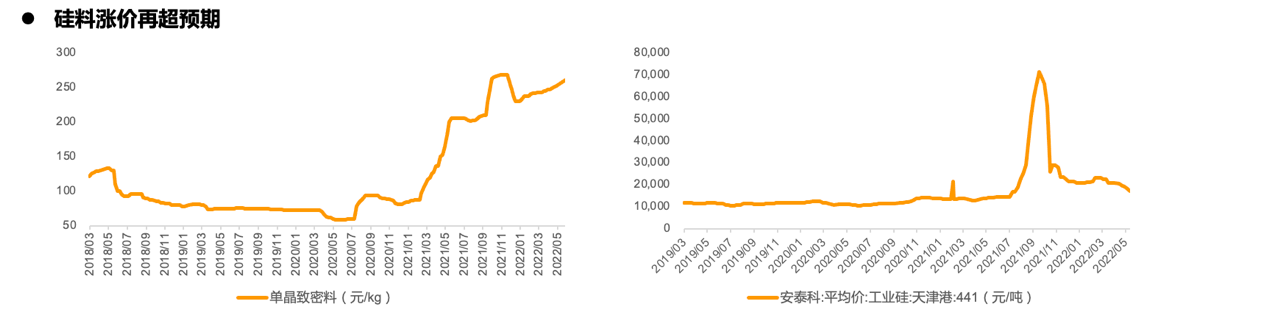

1.光伏行业需求旺盛,高景气延续,贝塔机会明显。上调全球装机预期至250GW左右,增量主要来自于欧洲,美国和中国,同比增长50%左右。其中,5月18日欧盟委员会公布“Repower EU能源计划”,进一步制定了明确的装机目标,即通过专门的欧盟太阳能战略,到2025年实现光伏装机320GW,2030年600GW。拜登政府公布了对产于东南亚的光伏组件在未来2年内免征反倾销税,美国市场的装机预期再次提高,此前因为美国的反规避调查,市场将美国市场的装机预期调整到15-20GW,同比下滑,而目前市场再次将美国市场的装机预期上调到25GW-30GW。5月30日央视新闻援引国家能源局最新数据,光伏在建项目121GW,预计今年并网项目108GW,同比增长95.9%,实际中难度较大,预计并网90-100GW。硅料涨价再超预期。

数据来源:Wind

2.重点关注供需紧张品种。高纯度石英砂,目前外层价格3万5,内层价格4万5,已经是历史最高水平,未来有继续上涨的可能。

EVA树脂,3月以来价格不断上涨,现在已经逼近去年高点,一方面是产能不断释放,但是能稳定连续产出光伏级树脂尚需时间,另一方面是需求不断超预期,同时上海疫情的影响使得海外EVA树脂的进口时间拉长。随着上海疫情的好转,以及光伏级树脂的产出增多,价格难有大幅上涨,但是需求有支撑,价格恐将高位震荡,具有丰厚的盈利能力。

3.光伏行业新技术精彩纷呈。Topcon和HJT依然在竞相发展;激光技术是一种在不同电池技术中都能运用的技术,主要是增效的作用;硅料价格的不断上涨使得下游硅片厂商的薄片化不断突破。

4.风电行业:装机旺季,关注原材料价格回落受益标的。风电招标高增,下半年装机旺季,原材料价格回落。

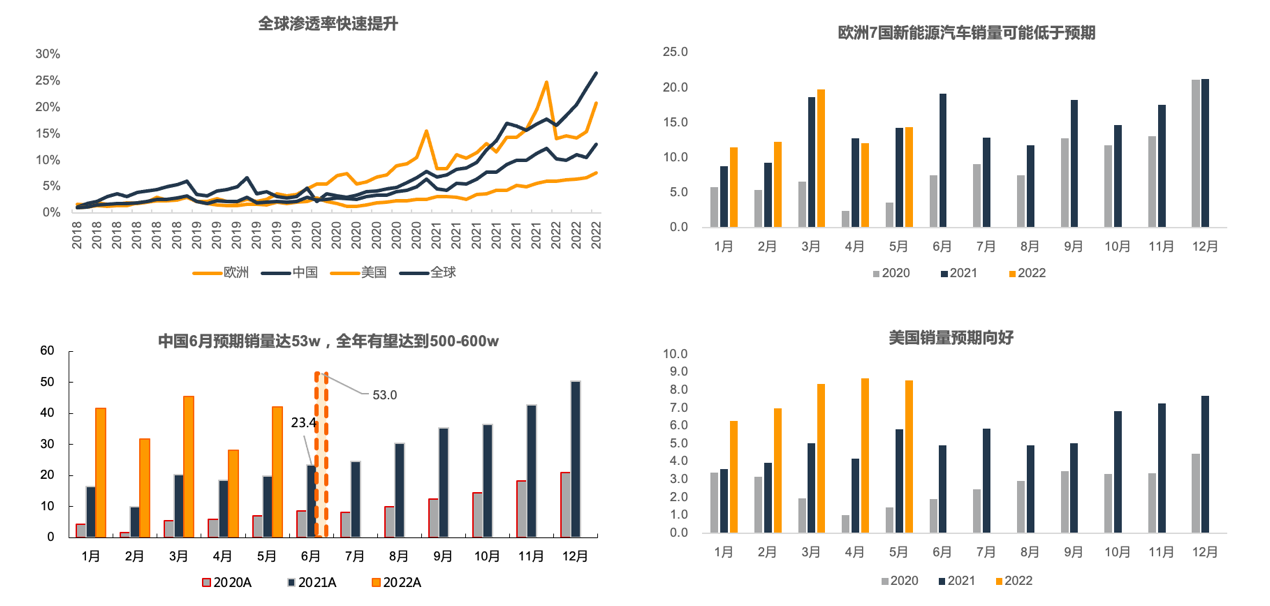

5.新能源车中美预期向好,欧洲或有隐忧但风险尚可控。

数据来源:乘联会及分析师预期

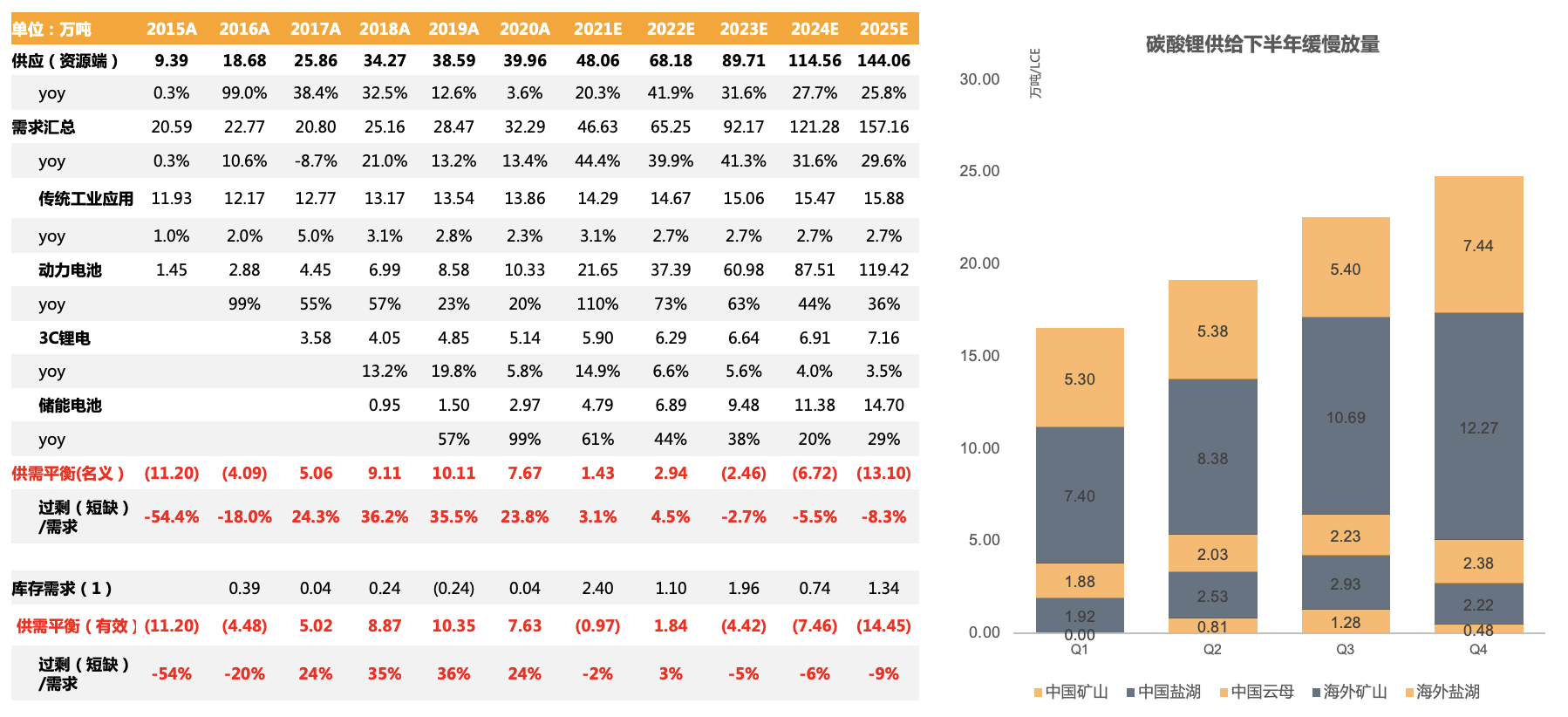

6.上游锂价格难见拐点

数据来源:公司公告及分析师预期

在国防军工板块,坚定看好军机、导弹、航空发动机、信息化、新材料等。预计军机“十四五”复合增速约22%;航发受益于“维保+换发”、预计“十四五”复合增速约26%;导弹受益于“战略储备+耗材属性”,信息化受益于“信息化程度加深+国产替代”,预计增速较军机航发更高。军工板块景气继续向好,业绩增速行业排名靠前。2021年保持景气向好,2022Q1军工行业实现归母净利70.30亿元,同比+22.39%,22Q1业绩增速全行业第8。在2021Q1业绩高增长基础上保持良好增长趋势,长期成长性得到进一步印证。产能投产内生增长、国企改外延扩张助力后市进一步走强。2020年下半年上游订单爆发、2021年下游主机厂3-5年大额合同负债下达,同时行业启动全产业链扩产能,新增产能陆续投产助力板块内生增长;2022年为国有企业改革三年行动收官之年,国有企业改革政策将陆续下达,如资产注入、股权激励、企业经营调整、体制机制理顺等;军工央企中,资产证券化率较低的公司,“十四五”国防装备放量列装,科研院所等优质资产注入是长期趋势;国资委近期(5月18日)会议再提“加大力度依规有序推进上市公司股权激励”。

同时,康曼德资本高级行业研究员吴午、康曼德资本高级行业研究员冯力扬分享了行业景气上行的大科技板块、大消费板块及两个行业的细分板块。

大科技板块,吴午解读了对于大科技板块中半导体、互联网和元宇宙三个行业的观点。

1.TMT:上半年承压,下半年逐步明晰。整体来看,A股TMT四个行业(电子板块、通信板块、计算机板块、传媒板块)年初至今走势均弱于沪深300,而港美股方面,整体上,受美国发布中国企业退市清单、反垄断推进等政策影响,恒生科技板块承压。但今年陆续有监管政策回暖的信号释放,有望逐步释放港股互联网公司的估值压力。

2.半导体材料:国产替代进行时。

从整个行业增速来看,2021年全球半导体材料市场营收增长15.9%,达到643亿美元,其中,中国大陆2021 年半导体材料的市场约为119.3亿美元,同比增长21.9%,增速在所有区域中排名第一。另一方面晶圆厂扩产推动国产半导体材料的认证和导入,产能爬坡后将释放巨大需求。从整个行业格局来看,国内的半导体材料集中在中低端市场,高端市场被日韩主导。目前比较关注两个维度,一个是景气周期,半导体硅片环节扩产滞后于半导体制造环节,导致供需关系失衡,涨价缺货持续到2024年底,大厂SUMCO的半导体硅片订单已排到2026年,公司预计在2022至2024三年间每年价格平均上调10%。二是国产化率。

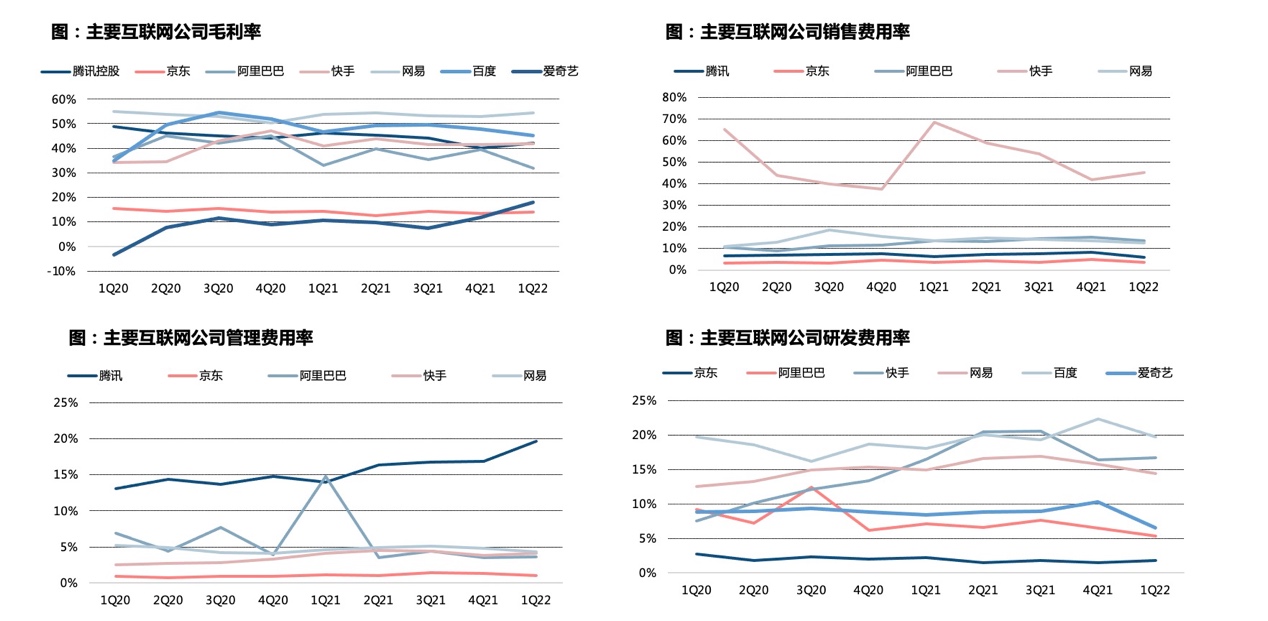

3.互联网平台:政策监管迎拐点,降本增效报表改善。认为整个互联网行业的政策监管已经到了一个拐点,后续将常态化监管,促进平台经济发展有望成为主旋律。同时,互联网平台公司在报表端的降本增效有所改善,从各个平台头部的互联网公司可以看到,从Q1开始,主要还是集中在降本增效,聚焦主业,作为各个公司的短期战略调整方向。整体而言,头部互联网公司降本增效的效果正逐步显现;毛利率有所提振,销售/管理/研发费用率呈现边际下调走势,精细化的运作将带动利润回收及报表改善。

数据来源:QuestMobile ,Wind

4.下一代互联网:虚实融合,曲折向前。2021年大家称为元宇宙元年,伴随着美国的 Facebook更名为Meta,并宣布All in元宇宙。从全球的范围来看,大家都对元宇宙有较高的期待。但是,随着21年Q4 Meta的财务报表不及预期,元宇宙的投入缩窄,整个节奏放缓。尽管如此,仍认为元宇宙是互联网长期发展趋势和战略方向,曲折向前。根据IDC数据,2021年全年全球AR/VR头显出货量达1,123万台,同比增长92.1%,预计2026年全球VR/AR出货量会超过5000万台,期间CAGR可达35%。根据中国信通院数据,2020年全球VR/AR市场规模约为900亿元人民币,预计至2024年市场规模将增长至4800亿元,期间CAGR可达54%。VR/AR硬件:巨头力推消费级VR,生态建设是重点。随着C端竞争格局逐渐稳固,国内VR产业正从营销驱动转向优质内容驱动,未来内容生态建设是C端市场发力重点,围绕VR内容生态的相关应用,包括游戏、影视/版权、娱乐、社交、视频平台等,正待起步,也同时将获得新的内容展示与变现空间。海内外下一代VR/AR设备有望下半年推出,硬件升级带来产业变革。

大消费板块,冯力扬分析了大消费板块的投资机会,他提出我们将重点关注:餐饮(餐饮、白/啤酒、toB端速冻/调味)、医美及运动服饰、出行板块的行业机会。

过去10年,大消费指数估值中枢持续上行;5年维度,大消费指数PB百分位回撤至历史分位64.5%,相对合理;相较沪深300指数,估值分位高约30pcts,未来出现整体性超额收益的难度依然较大,仍需精选行业、精选个股。

1.餐饮修复投资机会:餐饮、白/啤酒、to B端速冻/调味。短期疫情导致消费场景缺失,全产业链受损。伴随着消费升级,餐饮行业未来增速仍有望维持在10%以上。长期视角下,租金、人力成本持续上涨,餐饮工业化已经逐渐成为趋势,复调、速冻、预制菜等渗透率在快速提升。参照日本、美国等同期经验,该领域极其值得重视。

2.餐饮工业化:在广阔市场中寻找潜力股。整个行业呈现高增速、高天花板、低集中度、低竞争壁垒的特征。优秀的管理、持续创新、服务能力、成本控制能力是未来角逐的关键。整个市场逐渐出现了泛全国化的龙头和细分领域龙头。

3.白酒:韧性叠加成长,投资价值凸显。终端库存稳健,周期波动弱化。淡季销售占比低,但消费信心下降也导致回补性消费弱。

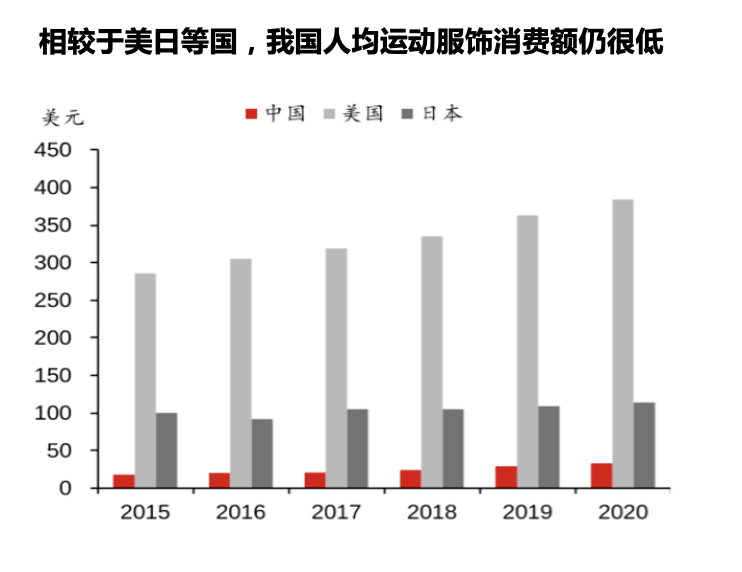

4.消费升级:运动服饰在疫情后快速修复,空间广阔。中长期看,未来5年运动服饰保持15%的复合增速。2021年,我国运动服饰人均消费约17美金,远低于日本60美元、德国99美元、美国288美元的水平,增长空间极大。

数据来源:彭博、野村东方证券

5.消费升级:医美消费场景重启,长期高增长。疫情反复导致终端停业,产业链自下而上受冲击。据更美APP,北京、上海、成都分别为全国医美市场规模前三的城市。其中,Q2上海医美机构受疫情冲击最大,北京也受到区域疫情影响;成都疫情控制情况良好,终端机构基本未停业。过去5年中国医美市场增速近20%,远高于全球2.2%的平均增速。同时,从渗透率水平看,2019年医美渗透率仅3.6%,需求有待进一步释放。

6.出行复苏投资机会:航空、酒店、机场、旅游。疫情以来,远途出行人次下降明显,航空、旅游、酒店等产业链深受打击,连续两年亏损。需求的萎缩导致行业产能逐步出清,未来管控政策若能放松,供需格局可能逆转,释放业绩弹性。从估值角度看,由于市场博弈、中小市值行情等原因,这些板块估值并不低。仅机场、人工景区、航空板块估值略低。从疫后恢复角度看,这些板块更多是beta机会,且行业壁垒相对较低,更适合逢低布局。长期看,酒店板块值得重视。叠加人均出行次数、市占率等空间,酒店企业的市场空间仍然很大,值得重点关注。

四、风险可能来自哪里?

丁楹认为风险因素仍然是比较多的,概括起来是两头灰犀牛:全球从“滞涨”到“衰退”、地缘冲突;一只黑天鹅:债务危机。在年初的风险因素中提出三头灰犀牛和一只黑天鹅,灰犀牛分别是中美关系、俄乌冲突、全球经济从“滞涨”走向“衰退”。目前仍然处于地缘冲突的环境下,短期很难改变。同时全球经济由滞胀走向衰退,全球的风险资产都会面临比较大的压力。年初的黑天鹅主要是防疫政策变化,在今年一二季度有了比较充分的表现,后续边际影响将逐步放缓。从目前全球的经济环境看,日本、欧洲等全球债务危机存有潜在风险,一些国家的宏观杠杆率相对较高,提升了债务危机出现的概率,包括国内也面临压缩政府隐性债务的问题。当然,投资就是要承担风险才能获得收益,预期今年下半年仍具有较多的结构性机会。

2022-07-18 15: 12

2022-07-18 14: 44

2022-07-18 14: 40

2022-07-18 14: 00

2022-07-18 13: 20

2022-07-18 12: 38