本月初伦铝在有色板块中表现较为亮眼,受海德鲁扩大减产规模及LME可能禁止俄金属进行交易消息的影响,海外供应担忧加剧,刺激伦铝一度上涨超8%。本周一沪铝在此带动下,跟涨1.56%。随着假期利好消化,国内疫情重新扩散,沪铝连跌两日,回吐此前涨幅。本周伦铝小幅累涨,连涨两周。

欧洲能源紧缺问题难以缓解,欧洲铝企仍存减产风险

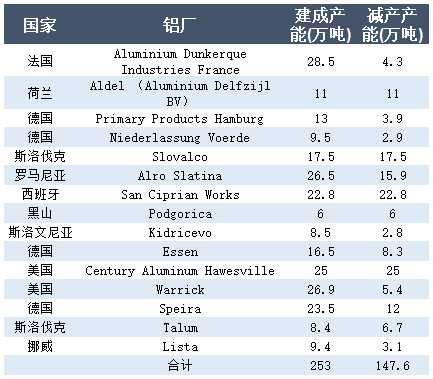

天然气承担了欧洲20%以上的发电量,截至10月10日IPE英国天然气期货收盘价高达298便士/色姆,相较年初上涨86%。电力成本居高不下,导致海外铝企持续扩大减产规模,截至9月中旬,欧洲电解铝厂共减产近150万吨,占欧洲地区总建成产能的15%。

9月26日俄罗斯向欧洲输送天然气的两条海底管道发生天然气泄漏,短期内无望重启。随着采暖季来临,供气量减少叠加俄乌局势未稳定,电力成本难以回落,欧洲铝企仍存减产风险。

9月30日,市场有消息称LME正计划讨论将俄铝(Rusal)生产的铝从交割名单中剔除。俄罗斯是铝的主要生产国,俄铝年产能约450万吨,是中国以外的全球最大铝生产商,占全球供应量的6%,占除中国外电解铝产能的13%。2022年1-8月份国内电解铝累计进口总量为29.76万吨,其中俄铝占我国总进口量的77%。如果该项金属禁令正式实施,不排除这部分俄铝流入中国的可能性。值得注意的是,我国电解铝进口依存度低,仅占总供应的3%左右,供应方面应聚焦国内。

图1::2021—2022海外电解铝减产列表 数据来源:SMM、福能期货

国内电解铝供应过剩格局有所缓解

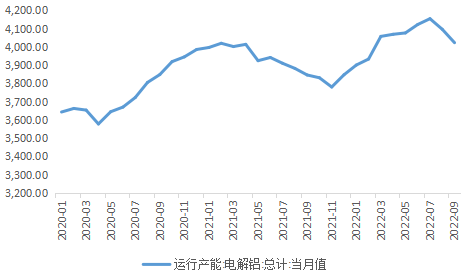

2022年1—9月电解铝累计产量2988.95万吨,同比增长2.76%。今年国内“双控”政策放松,电解铝产能稳步释放,原先供应端压力凸显。但是继8月四川减量后,9月云南地区减产幅度扩大,目前云南铝企已普遍减产20%,减产规模达130万吨,且年内枯水期内或难以复产。9月国内电解铝运行产能快速回落至4022.7万吨,国内电解铝供应压力大幅缩小。全年电解铝预估产量下调至4000万吨,同比增长2.64%。

图2:中国电解铝运行产能(万吨)数据来源:同花顺、福能期货

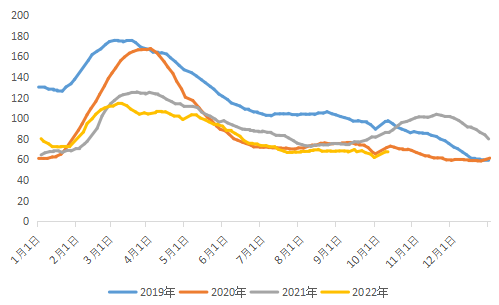

受5月底仓库事件影响,电解铝隐性库存增多,社会库存始终处于低位。自8月起,四川、云南地区先后因电力问题减产,电解铝供应量有一定缩减,累库不及预期。截止10月10日,国内电解铝社会库存67.2万吨,较去年同期库存下降19.1万吨,预计10月底国内电解铝库存或在72万吨附近。

图3:中国电解铝社会库存(万吨)数据来源:SMM、福能期货

电价仍有上行空间,电解铝成本较为坚挺

9月电解铝平均冶炼成本在17800元/吨,电力占电解铝总成本比例最大为34.36%,第二为氧化铝占比31.66%,第三为预培阳极占比19.57%。

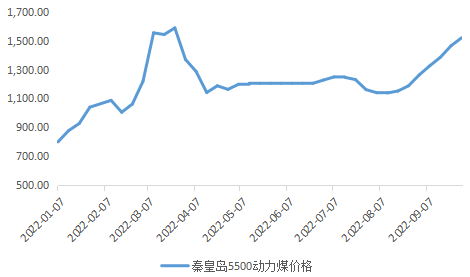

电力方面,市场煤资源保持紧张,电力成本持续上升。动力煤价格坚挺叠加云南水电紧张,电价有望继续上行。

图4:秦皇岛5500动力煤价格(元/吨)数据来源:同花顺、福能期货

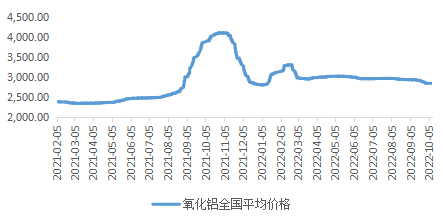

氧化铝方面,2022年1—8月份中国氧化铝产量5444.3万吨,同比增长4.2%。今年氧化铝新增投产预计将达到1320万吨,但因国产矿石稀缺、海外矿石现货采购难度加大,铝土矿供应紧张,部分厂家因为缺矿而造成减产。同时,电价和矿价持续上涨,由于成本压力减产的氧化铝产能达到290万吨左右,氧化铝大幅过剩预期有所缓解。总体来看,氧化铝供需过剩格局难改,预计10月氧化铝价格以振荡下行为主。

图5:氧化铝价格(元/吨)、氧化铝产量(万吨)数据来源:同花顺、福能期货

整体来看,虽然氧化铝价格处于下行趋势,但随着电厂高价煤炭补入,电价有望继续上行,且预培阳极由于石油焦和煤沥青价格上涨,成本抬升对其价格支撑加强,电解铝成本较为坚挺。

图6:电解铝成本(元/吨)数据来源:同花顺、福能期货

10月铝下游消费仍呈现边际向好状态

随着限电缓解,9月国内铝下游加工行业新增订单好转,国内铝下游加工行业综合PMI指数环比回升12.4个百分点至57.9,在目前企业的接单和排产情况来看,10月铝下游消费仍呈现边际向好状态,但仍不及往年同期。

地产行业不断释放利好政策,刺激购房需求。2022年1—8月,全国房屋竣工和新开工面积累计同比增长分别为-21.1%和-37.2%。竣工端在地方政府“保交付”的要求下,逐渐修复,较7月份有所回暖。销售端,政府出台下调首付比例及首套公积金贷款15bp等政策,表明政策出现转向。预计未来房地产将继续修复,但要看到消费实际好转仍需很长一段时间,预计全年地产拖累铝消费增速在-2.3%左右。

1—8月汽车累计产量1735万辆,累计同比上涨6.4%,大部分增量来自新能源汽车。1—8月新能源汽车累计产量407.4万辆,累计同比上升110.1%。二季度后,由于疫情好转及汽车刺激消费政策密集出台,汽车消费亮眼,预计2022年新能源汽车耗铝量占比为5.18%,环比提升2.16%。

国内光伏新增装机持续发力,1—8月光伏累计新增装机44.47GW,同比增长101.68%。伴随未来光伏价格和成本的持续下降,光伏装机需求有望继续增长,预计2022年光伏耗铝量占比为4.9%,环比提升0.2%。

2022年1—8月未锻轧铝及铝材累计出口量约为470万吨,同比增长31.5%。在海外铝厂及铝加工企业开工不足的情况下,有望继续带动国内铝材出口,但因出口利润回落及海外经济衰退等方面的原因影响,预计铝材出口增速将进一步下滑。

整体来看,地产等铝主要消费领域需求疲软,虽然新能源汽车和光伏板块耗铝量持续提高,但拉动需求有限,叠加海外需求减弱,铝材出口增速回落,预计需求难有明显改善。

总结

整体来看,宏观方面,IMF下调全球经济增速预期,非农就业数据超预期和美联储官员鹰派发言,使得加息预期得到强化,美元持续上涨,对铝价构成压力。基本面看,全球电解铝供应端将持续减量,欧洲能源紧缺问题难以缓解,铝企仍存减产风险,国内云南地区面临进一步减产。需求方面,铝下游消费有所回暖,但整体仍不及往年旺季水平。目前单边逻辑并不清晰,电解铝成本支撑强,限制下方空间,而上涨仍要看国内消费能否持续好转,预计铝价在17800—19000元/吨振荡运行。 (作者单位:福能期货)

本文内容仅供参考,据此入市风险自担。

2022-10-16 15: 45

2022-10-16 15: 17

2022-10-16 14: 47

2022-10-16 14: 18

2022-10-15 08: 45

2022-10-15 10: 18